文:恒大研究院 任泽平 连一席 谢嘉琪

导读

互联网经济是新经济的代表、高科技的标志、大国实力的体现。2018年全球互联网用户达38.9亿,首次超过全球人口总数的50%,同时全球互联网版图呈现“G2”格局,全球前十大互联网公司中美两国共占9家。中美互联网产业快速发展的原因是什么?相对实力如何?有何特点?未来格局如何变化?

摘要

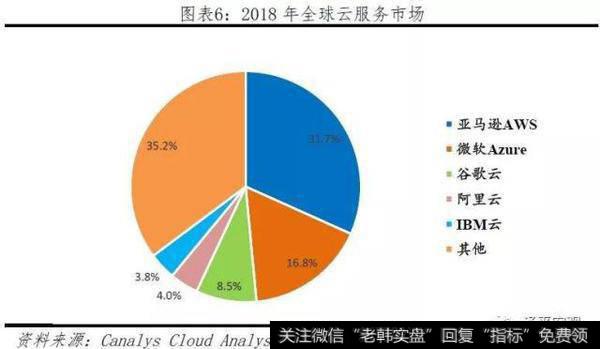

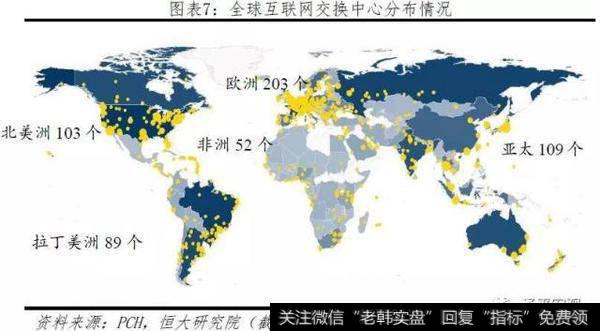

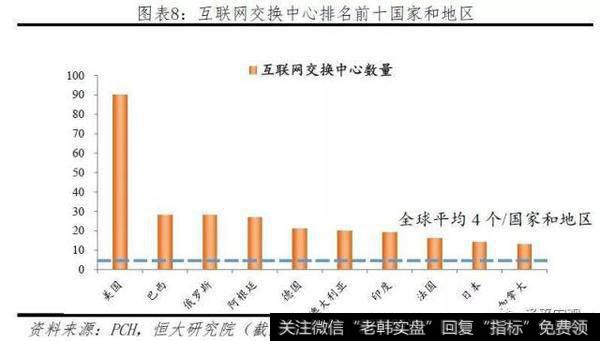

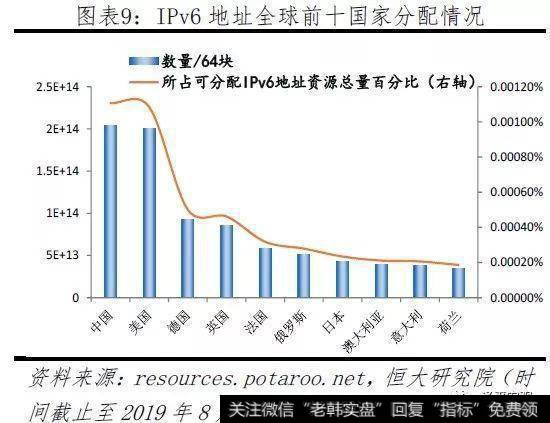

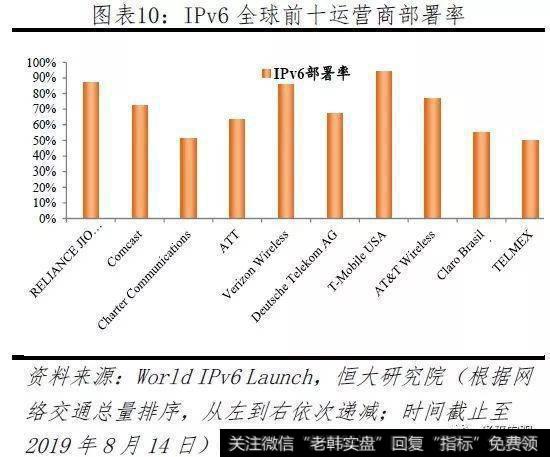

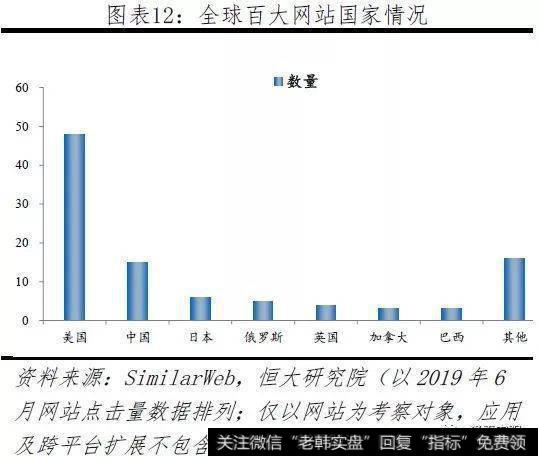

美国是互联网基础设施领域的领先者,中国正在快速追赶、部分领域持平甚至超越。电信基础方面,移动网络连接已经超过宽带连接,2018年全球手机联网用户36亿,是固定宽带用户的3.6倍。在5G为代表的下一代通信技术领域,中国无论在标准制定、专利数据和文献贡献,均处全球前列。设施基础方面,以数据中心为代表的存储设备、以云服务为代表的应用平台、以互联网交换中心为代表的交换设施成为关键。截止2018年年底,美国拥有数据中心172座、云市场占比超60%、活跃交换中心90个,均为世界第一。中国发展迅速,目前拥有数据中心35座、云市场占比超4%、活跃交换中心8个,但业务主要集中大陆市场、部分领域缺乏竞争,仍存在一定的局限性。资源基础方面,从网络底层框架IPv6市场来看,中国市场占有率最高、达8.3%,但使用效率不及美国,仅为美国的二分之一;从网站资源来看,谷歌搜索引擎以超过600亿次月度浏览量位列全球百大网站之首,中国百度网站以超97亿次月度浏览量排为第四。

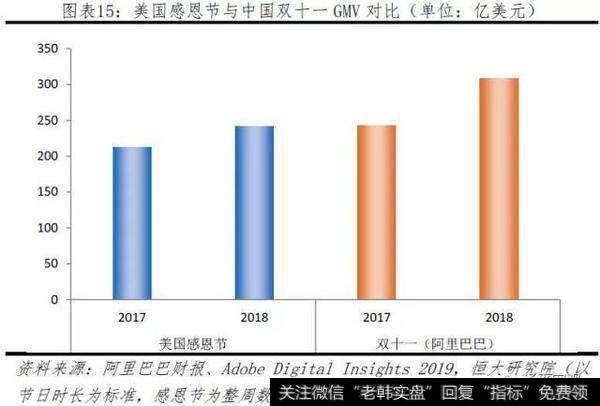

以电子商务、社交、娱乐媒体、金融为代表的互联网应用领域,中美均领先全球,但优势领域略有不同。电子商务领域,中国多年保持第一。2018年全球电子商务市场规模约1.8万亿美元,中美市场规模分别达到6295亿和5010亿美元,合计占比高达63%。2018年天猫双十一全天交易额为2135亿元(约308亿美元),超过美国感恩节全周约242亿美元的销售总额。社交领域,美国具有领先优势。Facebook拥有全球最大的社交网络,月活用户最高达24.1亿人,约为微信的2倍。娱乐媒体领域,美国全球领先。2018年全球娱乐媒体市场收入约1417亿美元,美国以443亿美元排为第一,中国、日本、英国和德国依次为第二、三、四、五名。金融科技领域,中美发展侧重点和主体有所不同,中国以互联网企业为核心开展支付、借贷等服务,美国更倾向借助传统银行的力量发展。从移动支付市场来看,2018年中国移动支付市场规模全球最高达277.4万亿元,主要依靠支付宝、微信支付等第三方支付企业,截止2019年第一季度,支付宝和微信支付合计市场占比达92.6%。从用户人数来看,支付宝全球用户达12亿人、微信超9亿人,同期Paypal仅2.9亿人。从个人理财市场来看,美国市场规模约为中国5倍,以传统银行为主导。从2012年至2019年9月,美国银行共投资158起,其中资本市场、支付和清算、数据分析是关注重点。

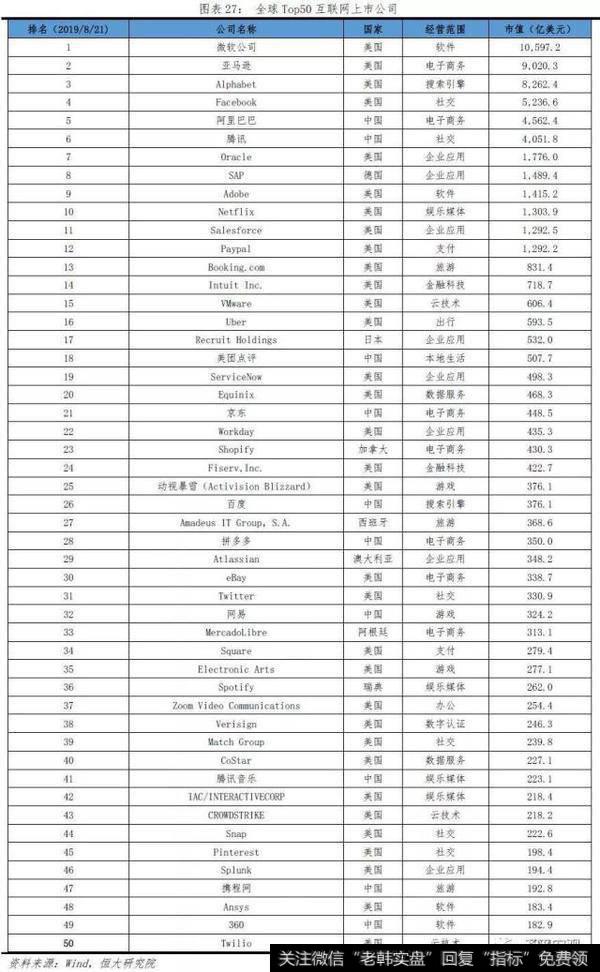

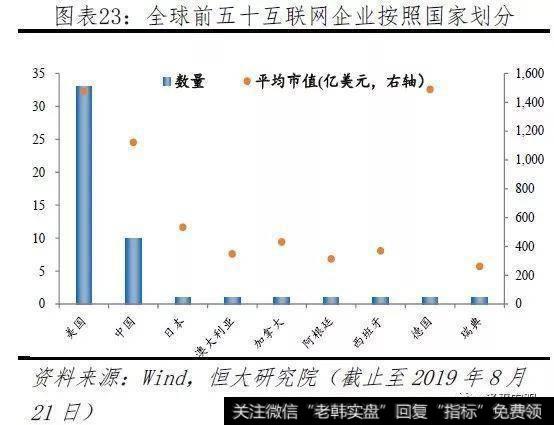

对比全球Top50互联网上市企业,不论企业数量还是营收情况中美均领先全球。截止2019年8月21日,全球Top50互联网上市企业分布在9个国家、涉及18个领域、总市值超6万亿美元,其中美国和中国企业数量最多,合计占比超80%。从企业最新财年运营来看,营收前十企业中,美国企业数量最多达5家,中国3家,德国和日本各1家。

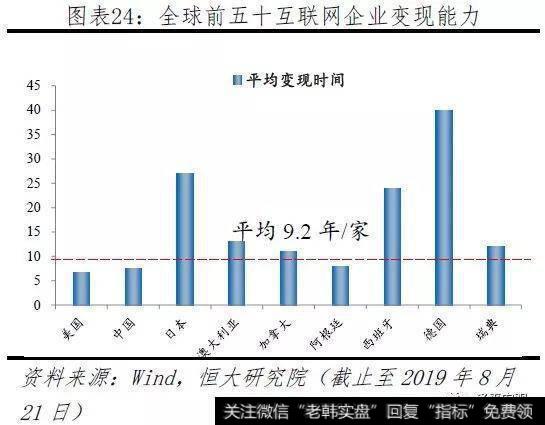

中美互联网上市企业有三大共同特征:成立时间短、上市快、市值高。从企业成立时间来看,前五十企业中2007年以后成立的互联网企业共12家,均来自中国和美国,分别为3家和9家。从变现能力来看,美国和中国企业成立至上市时间最短,分别为6.8年/家和7.5年/家。从市值来看,德国企业市值最高,平均达1489.4亿美元,美国、中国企业排第二、第三,分别为1477.4亿美元/家、1122亿美元/家。

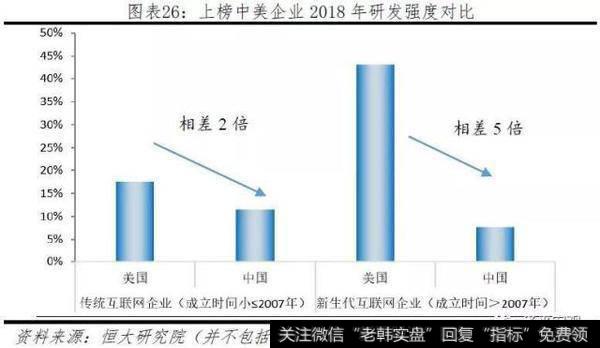

中美互联网上市公司有两方面不同。第一,美国企业行业分散度更高,中国企业平台性更强。从行业来看,美国企业涉及全部18类细分行业,中国仅涉及8类,主要集中于电子商务领域。美国既有如亚马逊、谷歌母公司Alphabet等平台型巨头,也有不少细分领域的“隐形冠军”,例如游戏领域的动视暴雪、Electronic Arts,云服务和技术领域的VMware、Twilio等;中国各个细分领域基本被传统龙头企业BATJW(百度、阿里巴巴、腾讯、京东、网易)和新生代企业美团点评、拼多多,以及尚未上市的蚂蚁金服、字节跳动和滴滴出行所垄断。第二,美国企业更依靠科技驱动,中国企业更依靠用户转化。美国互联网技术发展水平较高、城市发展较为均衡、网民渗透率趋于饱和,初创企业资本实力、商业模式、人才资源均无法与现有巨头抗衡,只有在某一领域加强研发投入,尚能维持竞争力。美国新生代企业(成立时间晚于2007年)平均研发强度约是传统互联网企业的2倍之多,达43.1%。与美国对比,中国各个城市和地区经济发展水平更不均衡,网民渗透率为59.6%、与美国相差约20个百分点,导致网民接触网络产品和服务的时间、程度参差不齐,因此各大互联网企业从一二线城市“下沉”至三四线城市,对新用户和流量进行抢夺。此外,由于中国互联网企业具有强平台属性,往往倾向于增加平台内各个场景的导入进行现存用户的二次、三次利用转化。目前中国互联网企业研发强度呈下滑趋势,新生代互联网企业平均研发强度约为传统互联网企业的二分之一。

目录

1 中美互联网基础设施对比

1.1 电信基础

1.1.1 宽带网络

1.1.2 移动网络

1.2 设施基础

1.2.1 数据中心与云服务

1.2.2 互联网交换中心

1.3 互联网资源基础

1.3.1 IP资源

1.3.2 网站资源

2 中美互联网应用对比

2.1 电子商务:中国多年保持优势

2.2 社交和娱乐媒体:美国均全球领先

2.3 金融科技:侧重点和主体略有不同

3 中美互联网公司对比

正文

1 中美互联网基础设施对比

互联网是20世纪最伟大的发明之一。2018年全球互联网用户达38.9亿,占全球人口总数51.3%,其中移动互联技术和服务直接和间接增加工作岗位320万个,产生经济价值3.9万亿美元,占2018年全球GDP比重4.6%,已经成为全球创新与经济发展的重要引擎。

按照提供服务的属性不同,互联网产业大致可以分为互联网基础设施和互联网应用。其中互联网基础设施由三部分组成:提供网络连接的电信基础,提供数据处理、存储、交换的设施基础,提供网络框架和网络使用的资源基础。

1.1 电信基础

电信基础设施的有效部署推动互联网迭代更新,实现用户联网需求。从有线接入到移动接入,从拨号上网到光纤到户,电信技术的发展推动互联网以更便宜、更方便、更快捷的方式从发达国家和地区向发展中国家和地区普及。

从连接方式来看,移动网络连接逐渐超过宽带连接,2018年全球手机联网用户36亿,是固定宽带用户的3.6倍。而移动通讯技术的升级将更大程度地引领互联网发展,据全球移动通信系统协会预计,5G技术将在未来的15年内带动相关制造、基础设施等领域发展,并贡献2.2万亿美元经济价值。

1.1.1 宽带网络

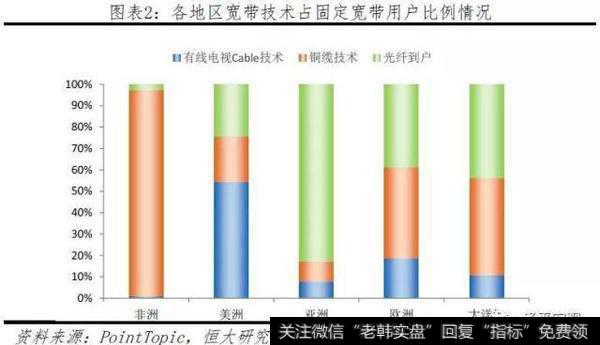

全球固定宽带用户数超10亿,增长主要来源于发展中国家。据国际电信联盟(ITU)数据显示,2018年全球固定宽带用户数达10.7亿,固定宽带普及率为14.1%,其中80%增长来自发展中国家。

光纤宽带占比持续提高,中国光纤宽带用户占比超越全球平均达90%。宽带网络技术经历拨号上网、ADSL(Modem猫)、有线电缆到光纤FTTH转变,光纤网络的实施进一步提升网络传播质量、缩短传输时间。截止2018年年底,全球光纤用户超6亿。从国家和地区来看,东亚地区光纤发展程度最高,其中中国以3.7亿用户数、90.4%固定宽带用户占比遥遥领先。其次,俄罗斯光纤网络发展较为迅速,光纤用户占固定宽带用户比例超60%。由于美国侧重有线电缆cable技术、英国德国等欧洲地区侧重铜缆技术,光纤网络有待发展。

1.1.2 宽带网络

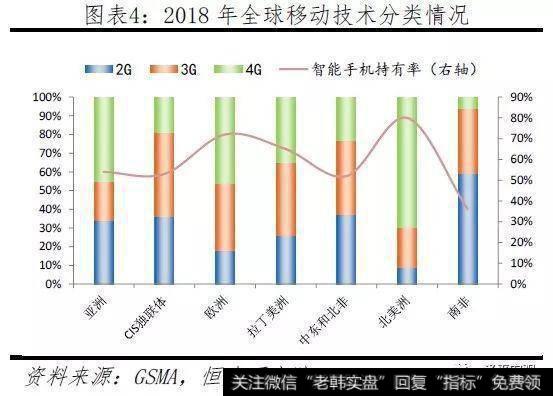

全球手机用户急速增长带来巨大潜在市场,4G技术令通讯与互联网更好结合,移动终端超过电脑终端成为互联网领域新的增长动力。从用户端来看,截止2018年年底,全球手机用户约51亿,渗透率67.2%,其中36亿用户使用网络服务;从服务提供端来看,截止2019年8月,全球225个国家和地区、769个服务运营商开通LTE(4G)商用网络,其中134个国家和地区推进LTE-A(4G增强版)商用网络。从技术类型来看,4G取代2G成为主流,2018年共34亿用户使用4G网络,总量占比43%;从经济贡献率来看,2018年移动互联技术和服务直接和间接增加工作岗位320万个,产生经济价值3.9万亿美元,为公共部门增加税收超5000亿美元。

全球技术两极相差较大,需求内容侧重点不同。从各项技术占有率来看,以美国、加拿大为代表的北美洲领导全球移动技术,4G占有率全球最高达69%,南非最低仅6%,亚洲增长强劲,4G占有率逐渐与欧洲持平达45%。从用户使用领域来看,发达国家和地区在通讯、信息、娱乐、金融消费基本全面超越发展中国家和地区,地图出行信息查询和产品信息查询是使用频率差距最大的两个子领域。

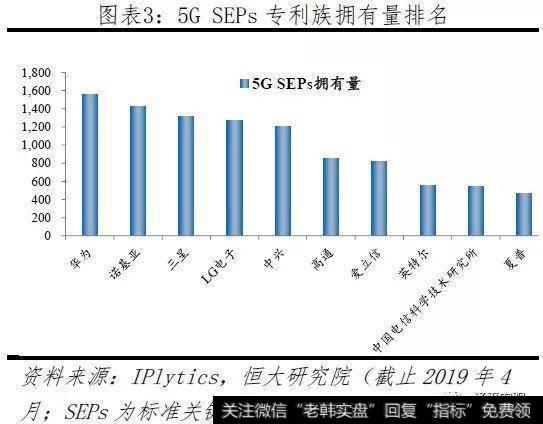

中国、美国将成为下一代通讯技术领导者、未来移动增长中心。随着美国、韩国、中国等国家和地区陆续发布5G商用时间表,全球即将迎来5G时代。截止2019年8月,全球已公布5G移动终端100款,共计100个国家的296家运营商推出、获得许可、测试5G网络。其中32个国家的56家运营商在已有网络中进行实地部署,例如中国移动、中国联通、中国电信、美国Verizon、日本NTTDoCoMo等。在技术标准制定方面,中美领导全球。3GPP定义了5G的三大应用场景——eMBB(3D/超高清视频等大流量移动宽带业务)、mMTC(大规模物联网业务)、URLLC(无人驾驶和工业自动化等超高可靠超低时延通信业务)。在2017年11月美国Reno举行的3GPP RAN1#87会议中,华为主导的Polar码成为eMBB场景下控制信道编码最终方案,而高通主导的LDPC码成为数字信道编码方案,中美平分秋色。这也是中国企业第一次推动通信物理层技术的信道编码标准制定,显示出中国在全球通信领域话语权的提高。此外,中国5G阶段已提交标准文件超2.6万件,占全球比重34%,以华为、中兴为代表的中国企业专利申请量处于全球第一梯队。

1.2 设施基础

随着联网用户增多,以数据中心为代表的存储设备、以云服务为代表的应用平台、以互联网交换中心为代表的交换设施成为关键。从设施数量、服务能力、技术实现度、市场渗透率等来看,截止2018年年底,美国拥有数据中心172座、云市场占比超60%、活跃交换中心90个,均为世界第一。此外,以微软、思科、惠普等为代表的美国企业垄断核心软件和硬件供应。中国发展迅速,目前拥有数据中心35座、云市场占比超4%、活跃交换中心8个,但由于业务主要集中大陆市场、部分领域被国企垄断缺乏竞争,具有局限性,与美国仍存在较大差距。

1.2.1 数据中心与云服务

互联网和移动互联网急速发展的同时,也带动全球数据爆发式增长。在数字时代,数据优势成为继技术优势、商业模式优势、人才优势后另一项核心优势,在企业与政府公共部门、学术机构、用户等不同主体之间的沟通中显得愈发重要。为有效分析、应用数据,加强数据传输和存储能力,重点国家机构和互联网公司加强数据中心建设、提高云服务能力。从功能实现来看,数据中心是云服务的实现基础,为云计算提供存储、交换、网络优化、中心部署等;云服务则提高数据中心数据资源利用能力。

美国汇聚全球超大型数据中心,但资源优势逐年减弱。2018年全球超大型数据中心共计430个,同比增加11%,增长主要来自亚洲地区。从国家和地区来看,美国保持第一占比达40%,但多年呈下滑趋势,较2016年下滑5个百分点。中国大型数据中心增长较快,占比8%,但与美国仍有较大差距。

云服务与数据中心紧密性加强,美国垄断数据中心软件和硬件供应。从数据中心服务类型来看,主要可以分为私有云、公共云和非云计算三大类别,2018年数据中心行业市场规模1500亿美元,提供云服务的数据中心持续增长、占比超过三分之二。从设备软件和硬件供应商来看,戴尔、思科、惠普、微软为主要领导者。此外,仅华为一家非美国公司在供应端占有一定席位,在公有云细分市场排为第四。

美国称霸全球云服务领域,中国仅在内地市场拥有较强竞争力。云计算实际上是对互联网上的计算、存储和网络三类资源和应用进行系统管理与调配。按照服务形式,云计算主要可以分为三类——基础设施即服务(IaaS),平台即服务(PaaS),软件即服务(SaaS)。2018年全球云服务市场中,亚马逊AWS市场占有率接近32%,其余为微软Azure、谷歌云、IBM云,美国企业合计占比超60%,中国仅阿里云份额较为靠前,排名第四、全球市场份额不到5%,主要集中大陆市场。

1.2.2 互联网交换中心

除了数据的存储和分析,互联网也离不开数据交换。互联网交换中心是互联网服务提供者为交换通信量设立的平台,通过平台,使用者利用创建或已有对等协议,在极低费用或者免费的情况下连通其他对等网络,进行数据和信息传输。因此,互联网交换中心提高网络相互访问效率的同时,降低延迟时间和带宽费用。

从区域来看,欧洲交换中心高密度最高。据PCH数据,截止2019年9月,全球共有活跃互联网交换中心556个(仅考虑连接网络数量大于0),连接134个国家和地区。作为交换中心发源地,欧洲共计203个,无论整体占比和增速均排第一,分别为36.5%、20.1%。亚太地区超越北美洲位列第二,共计交换中心109个,同比增长4.8%。

从国家和地区来看,美国交换中心资源最丰富。美国聚集全球著名互联网和科技企业,业务遍及全球,对应产生的数据交换需求自90年代开始激增,目前美国共有交换中心90个,主要集中加州和纽约州地区,其中Any2公司在洛杉矶地区接入网络数量最高,达449个。巴西、俄罗斯阿根廷和德国依次为第二、第三、第四和第五,交换中心数量分别为28、28、27和21个。

中国交换中心起步晚、发展慢。中国共有活跃交换中心8个,主要位于中国香港,其中香港互联网交换中心(HKIX)跻身全球顶级交换中心,连接网络数量达293个、峰值流量达1.21Tb/秒(峰值流量为每秒允许被访问的瞬间流量最大值)。内地方面,由政府牵头,最早于2000年在北京、上海、广州三地成立国家互联网络交换中心。不同于其他国家由第三方企业主导模式,我国互联网基础数据和信息被电信和通信企业垄断,独立的互联网交换中心难以和三大通信企业竞争。由于市场缺乏竞争力,北、上、广交换中心发展速度慢于中国整体互联网发展步伐。由于缺乏网络连接、缺少数据交换,三所交换中心逐渐丧失作用,目前仅剩北京交换中心尚有网络连接,且连接网络数量较少共11家,峰值流量较低约为2G/秒。

1.3 互联网资源基础

互联网基础资源可以分为底层框架资源和应用资源。底层资源主要以IP地址为代表,决定网络未来发展容量,目前全球网络底层协议从IPv4向IPv6转型,中国以8.3%的占有率为全球最高,但在网络地址使用效率方面不及美国,仅为美国的二分之一。应用资源以网站数量和浏览量为例,代表网络发展使用程度,其中谷歌搜索引擎以超过600亿次月度浏览量位列全球百大网站之首,中国百度网站以超97亿次月度浏览量排为第四。

1.3.1 IP资源

为促进全球互联网有效沟通,各项网络协议诞生,包括IPX/SPX网际包交换/顺序包交换协议、TCP/IP传输控制协议/网际协议等。网络层面,目前广泛采用TCP/IP协议,其中IPv4构成最基础的底层框架,即各层网络可在IPv4上运行。

IPv4地址即将耗尽,拓宽网络容量刻不容缓。根据网络协议设定,IPv4地址共32位,全球IPv4地址最高限度为2的32次方约42.9亿个。截止2019年8月,全球IPv4地址已分配36.8亿个,其中美国拥有约16.1亿个,占已分配总量43.6%为全球第一,中国、日本拥有量依次为3.4亿个、2亿个,分别排第二、第三。

IPv6地址总量更多、安全性更高、传播速度更快,成为下一代互联网发展的核心基础。从地址总量来看,IPv6地址最高限度为2的128次方约3.4*10^38个,远高于IPv4地址总量。从地址安全性来看,IPv6采用加密框架,较IPv4更安全、不易受攻击。从传播速度来看,由于IPv6采用更短路由表长度,较IPv4更快传播。

从2012年开始,全球加快IPv6地址的开发和部署,中国总量第一,但使用率不及美国。截止2019年8月26日,全球共分配IPv6地址7.2*10^16块(/64),中国以2.04*10^14块(/64)数量排全球第一,美国、德国依次为第二、第三,地址数量分别为2.0*10^14块(/64)、9.2*10^13块(/64)。从地址使用率来看,全球仅4个国家使用率超过10%,其中美国以23.5%地址通告率排为第一,德国、日本、中国通告率依次为16.4%、13%、10.7%,分别排为第二、第三、第四。(注:IPv6地址长度128位,分成64位前缀+64位接口,通常一个接口代表一个终端,因此7.2*10^16块(/64)地址代表7.2*10^16*2^64个有效地址)

1.3.2 网站资源

1989年万维网之父蒂姆·伯纳斯·李发明万维网(WWW),互联网正式进入商用时代,众多公司选择以网站服务为核心产品,例如1995年3月成立的全球第一家因特网导航服务企业雅虎。互联网协议统一网络数据传输标准,加速网站的应用和开发。

对比1998至今的三十多年发展,网站服务更多元,竞争也更残酷。1998年,由于技术处于发展初期,商业模式和产品服务尚在摸索,全球网站提供简单的网络连接、页面导航、邮件收发等服务,模式较为单一。例如1998年排名第一的America Online,为个人用户提供拨号上网服务。2019年,全球网络建设更加完备,互联网接入服务逐渐被电信企业替代,互联网服务形式和内容产生巨大变化,搜索、娱乐、社交等成为主流。

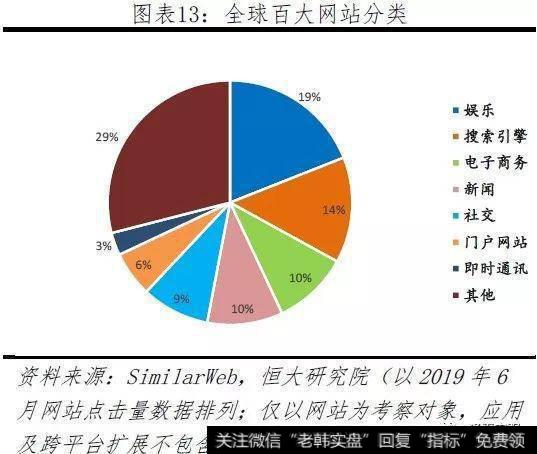

2019年全球百大网站集中中美两国,侧重娱乐和搜索属性,总量占比超30%。以网站月度浏览量为考察对象,选取2019年全球前100网站分析:从国家来看,中美两国网站总量占比过半,达到63%;从网站类型来看,以Youtube、Netflix为代表的娱乐型网站数量19家排为第一;搜索引擎方面,除了中国市场(百度、搜狗)和俄罗斯市场(Yandex),谷歌垄断全球搜索引擎市场,包括美国、巴西、法国、意大利等,其中美国谷歌以604.9亿月度浏览量排为第一。

2 中美互联网应用对比

从应用领域划分,可以主要分为电子商务、社交、娱乐媒体、金融等,其中电子商务以超过1.8万亿美元市场规模占主导地位。中美两国细分领域优势不同,但总体依然全球领先。

2.1 电子商务:中国多年保持优势

尽管美国是电子商务的发源地,中国凭借庞大的消费群体、不断完善的配套基础设施等优势,多年保持全球电子商务领域第一。2018年,全球电子商务市场营收约1.8万亿美元,从电子商务所销售的细分类别来看,前三类别依次是服装类、消费电子类和家具与家装类,收入分别为3463亿美元、3073亿美元和1999亿美元。从市场来看,中国的市场规模和同比增速均为第一,分别为6295亿美元和10.8%。美国第二,市场规模和同比增速分别为5010亿美元和7%,英国、日本、德国依次为第三、四、五名。

阿里巴巴(天猫、淘宝)、京东、亚马逊是该领域的主要参与者,阿里巴巴从曾经的模仿者和追赶者成为现在的领导者。为促进消费和提高销售额,东西半球均开设购物节,例如美国的感恩节和黑色星期五,中国的双十一和六二八。自2015年起,中国购物节网站成交金额(GMV)逐渐超过美国。以双十一为例,2018年天猫双十一全天交易额为2135亿元(约308亿美元),超过美国感恩节约242亿美元的销售总额。此外,亚马逊模仿双十一而开设的Prime Day,2018年销售额约40亿美元,仅为天猫双十一的七分之一。

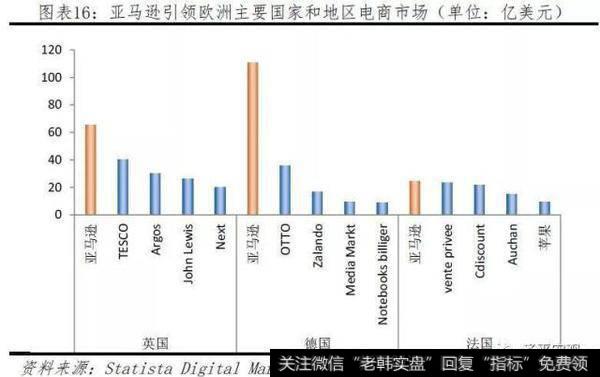

亚马逊依然拥有强大的海外市场地位。从非本土市场来看,亚马逊在英国、德国、法国的电子商务市场均为第一。尽管天猫、淘宝、京东进行海外布局,但更多的是担任海外产品进口者和中国市场销售者的身份,在全球多个市场竞争力方面不及亚马逊。

2.2 社交和娱乐媒体:美国均全球领先

美国在社交和娱乐媒体两大类中均占有一定优势。从社交行业来看,以Facebook为核心的Facebook系社交应用构成全球最大、最广的社交网络,旗下包括Facebook、Messenger、WhatsApp、Instagram等。从月度活跃用户数量来看,Facebook公司包揽前五中的四位,其中Facebook月活用户数最高达24.1亿人,约为微信的2倍。此外,以微信、QQ、抖音、微博和快手为主的中国社交应用快速增长,但由于用户主要集中大陆市场,与美国社交应用仍有一定差距,出海能力有待加强。

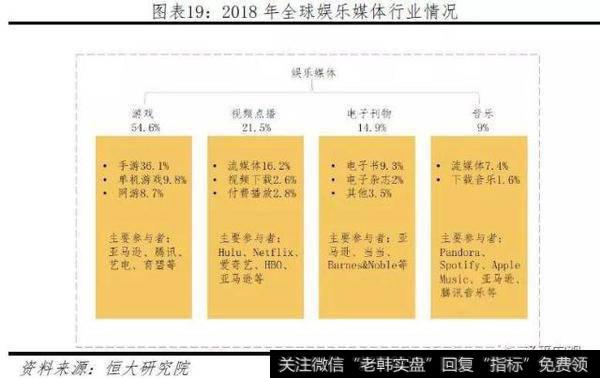

从娱乐媒体行业来看,2018年全球娱乐媒体市场收入约1417亿美元,美国以443亿美元排为第一,中国、日本、英国和德国依次为第二、三、四、五名。从细分市场来看,游戏类和视频点播类成主要战场,其中又以手机游戏(移动游戏)和视频流媒体占主导,2018年收入分别为511亿美元和230亿美元。从参与者类型来看,可以主要分为内容制作者(例如Netflix、艺电、腾讯等)和渠道销售商(亚马逊、腾讯、当当等)。由于高度成熟的娱乐工业基础和“好莱坞基因”,欧美娱乐媒体内容制作全球领先,例如全球热播的《权利的游戏》。依靠BAT等互联网企业扶持,中国的渠道销售能力突出,但依然需要考虑版权和政策监管方面的问题。

2.3 金融科技:侧重点和主体略有不同

金融科技是互联网领域中重要的一环,可以分为移动支付、个人理财、借贷等。

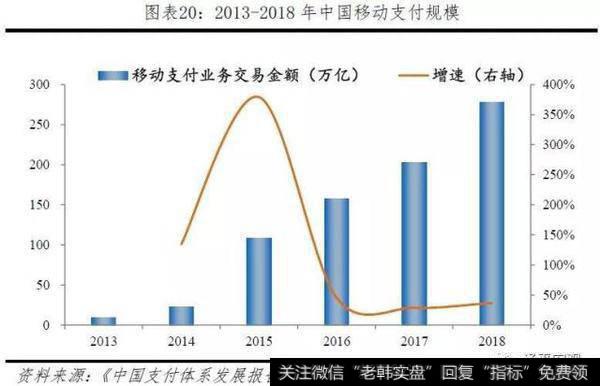

中国移动支付金额和渗透率全球领先。目前,移动支付是金融科技领域最大的细分市场,2018年中国移动支付金额达277.4万亿元,全球排名第一,近五年平均增速高达65.1%。由于美国传统的信用卡支付传统较为发达,美国移动支付金额不足中国1%。目前东南亚是全球移动支付渗透率最高的地区,其中中国移动支付用户数达7亿。由于中国海外旅游和消费需求激增,也带动了泰国、越南、日本等东南亚国家移动支付增长。

支付宝、微信支付等第三方支付支撑中国移动支付快速发展。支付宝和微信支付(财付通)几乎垄断中国内地移动支付市场,截止2019年第一季度,支付宝和微信支付合计市场占比达92.6%。从用户人数来看,支付宝全球用户达12亿人、微信超9亿人,同期Paypal仅2.9亿人。

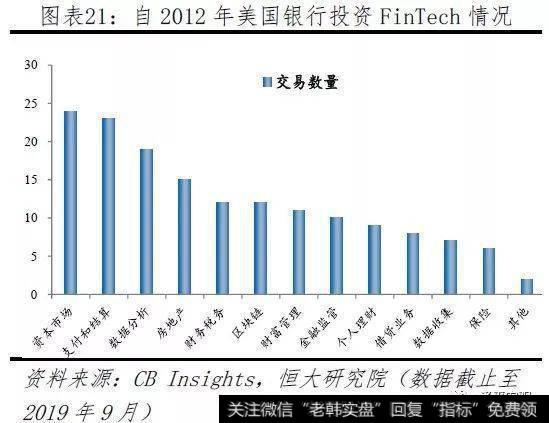

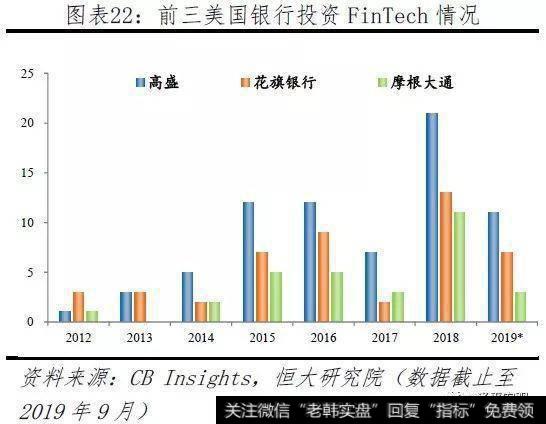

美国更擅长个人理财、资本市场服务等领域。2018年,美国金融科技领域的个人理财市场规模约中国的5倍。相比中国以互联网企业为核心而开展支付、借贷等金融服务,美国更倾向借助传统银行的力量发展金融服务。从金融科技领域的投资情况来看,从2012年至2019年9月,美国银行共发起158起投资事件,高盛、花旗和摩根大通为前三银行,分别进行了72起、46起和30起投资。此外,美国金融科技涉及领域广,其中资本市场、支付和清算、数据分析一直是美国金融科技关注重点,但从2019年开始的投资事件来看,房地产、财富管理受到更多青睐。

3中美互联网公司对比

截止2019年8月21日,以市值为标准排序的全球Top50互联网上市企业分布9个国家、涉及18个领域、总市值超6万亿美元。无论是企业数量还是企业营收,中美互联网企业均表现突出。前五十企业中,美国和中国企业数量最多,分别为33家和10家,合计占比超80%,日本、澳大利亚、加拿大、阿根廷、西班牙、德国和瑞典各1家。从企业最新财年运营来看,营收前十企业中,美国企业数量最多达5家,分别为亚马逊(2329亿美元)、Alphabet(1368亿美元)、微软(1258亿美元)、Facebook(558亿美元)、甲骨文(395亿美元)。第二为中国共3家,分别为京东(673亿美元)、阿里巴巴(560亿美元)、腾讯(456亿美元)。德国和日本各1家,分别为SAP(283亿美元)和Recruit Holdings(204亿美元)。

与其他国家和地区对比,中美互联网企业有三大共同特征:成立时间短、上市快、市值高。从企业成立时间来看,前五十企业中2007年以后成立的互联网企业共12家,均来自中国和美国,分别为3家和9家,中美企业更年轻。从变现能力来看,美国和中国企业成立至上市时间最短,分别为6.8年/家和7.5年/家,远低于整体平均变现时间9.2年。从企业市值来看,德国企业市值最高,平均达1489.4亿美元,美国、中国企业排第二、第三,分别为1477.4亿美元/家、1122亿美元/家。

中美互联网公司有两方面不同。第一,美国企业行业分散度更高,中国企业平台性更强。从行业来看,企业应用、电子商务、社交为前三热门领域,企业数量分别为8家、7家、6家,代表企业依次有甲骨文、亚马逊、Facebook。美国涉及全部18个细分行业,中国涉及电子商务、社交、本地生活、搜索引擎、游戏、娱乐媒体、旅游和软件八类,主要集中于电子商务领域。

由于互联网人口红利逐渐消失、运营单一项目的用户回报率和留存率较低、跨界融合展现“1+1>2”效应,全球互联网企业纷纷趋向平台化和生态化,且企业影响力愈大,该趋势愈明显。Top5公司微软、亚马逊、谷歌母公司Alphabet、Facebook、阿里巴巴均表现出该特点。详细来看,中国互联网企业的平台化趋势更明显,包括传统龙头企业BATJW(百度、阿里巴巴、腾讯、京东、网易)和新生代企业美团点评、拼多多,以及尚未上市的蚂蚁金服、字节跳动和滴滴出行。美国既有如亚马逊、谷歌母公司Alphabet等平台型巨头,也有不少细分领域的“隐形冠军”,例如游戏领域的动视暴雪、Electronic Arts,云服务和技术领域的VMware、Twilio等;中国各个细分领域基本被平台型巨头垄断。

第二,美国企业更依靠科技驱动,中国企业更依靠用户转化。美国互联网技术发展水平较高、城市发展较为均衡、网民渗透率趋于饱和,初创企业资本实力、商业模式、人才资源均无法与现有巨头抗衡,只有在某一领域加强研发投入,尚能维持竞争力。美国新生代企业(成立时间晚于2007年)平均研发强度是传统互联网企业的2倍之多,达43.1%。与美国对比,中国各个城市和地区经济发展水平更不均衡,网民渗透率为59.6%、与美国相差约20个百分点,导致网民接触网络产品和服务的时间、程度参差不齐,因此各大互联网企业从一二线城市“下沉”至三四线城市,对新用户和流量进行抢夺。此外,由于中国互联网企业具有强平台属性,往往倾向于增加平台内各个场景的导入进行现存用户的二次、三次利用转化。目前中国互联网企业研发强度呈下滑趋势,新生代互联网企业平均研发强度约为传统互联网企业的二分之一。

附录:全球Top50互联网上市企业(按市值排序,截止至2019年8月21日)