券商估值持续处于低位

业内人士表示,从历史走势看,券商板块估值已接近底部区域,尤其是大券商,其估值已具备长线投资价值。

湘财证券认为,前期平衡被打破之后,空头趋势形成,市场的再度企稳并非一两天就能形成,建议投资者继续观望,耐心等待新大盘重新企稳。

同花顺数据显示,今年以来券商板块跌幅17.12%,跌幅排名靠前。个股方面则是涨少跌多,前五个月来看,仅华鑫股份、东方财富、中信证券3只个股上涨。

近日的市场大跌,有券商股股价已跌破净资产。数据显示,5月30日,海通证券跌4.19%,收盘价为10.28元/股,而其截至今年一季度末的每股净资产为10.35元,这意味着股价已经破“净”。

分析人士指出,券商板块行情持续低迷,带来了估值的低位徘徊。数据显示,券商股估值目前处于历史低位。截至5月30日,申万证券行业指数市盈率(TTM)19.88倍,低于2010年以来的历史均值25.13倍;市净率1.37倍,低于2010年以来的历史均值2.38倍。

对于券商股估值持续低位的原因,安信证券表示,基本面来看,一方面券商ROE明显下降,且股市下跌和股权质押风险暴露造成风险敞口扩大,导致券商净资产质量降低;另一方面,券商业务结构发生变化,“重资产化”趋势导致估值中枢下降。从交易面看,中美贸易摩擦,资管新规引发了投资者对股市担忧的情绪,同时上市券商数量增多后“分流”效应出现,机构持仓集中于少数优质券商。

券商股有望触底反弹

对今年证券行业业绩,中信证券预计两年内大券商ROE有望恢复至10%。在日均5000亿元交易额和1万亿两融余额的假设前提下,预计2018年行业净利润增幅6.79%。也有机构表示,经过前期市场的风险释放,证券行业发展回归正常水平,业务将进入稳步发展阶段,预计2018年全行业净利润将小幅提升。

投资方面,华泰证券建议关注两条主线,一是全业务链发展+综合实力强的中信证券、广发证券、招商证券;二是基本面稳定+估值低位的国泰君安、海通证券、光大证券。

华创证券认为,龙头券商具有稳健的经营数据支撑,未来收入增量可期,政策红利确定性强,存在较高的溢价可能。

安信证券表示,看好机构客户基础扎实,布局创新收获红利的龙头券商;还有那些个人金融业务优势稳固,具有FICC全牌照、资本雄厚,财务稳健的券商。

债券作为资金池业务中大集合产品最主要投资标的,在前几次轮番打击已苟延残喘的情形下,恐将面临毁灭性打击。

啥是资金池产品?

资金池(Cash Pooling)也叫现金总库,就是把募集的客户资金汇集起来形成一个“蓄水池”待用。这个池子有进水、出水两个口,新进资金是增量的水、到期资金是流出的水,而存续期间的资金交由管理方统一运作,如此循环往复。

金融资金池涵盖整个金融行业,包括银行资金池、保险资金池、信托资金池、券商资金池以及基金资金池。

以银行为例,银行理财和委外业务的主要运作模式就是,比如银行发行短期理财产品募集到资金以后,将资金集中注入资金池,然后资金池资产端通过同业理财——委外业务配置于债券、同业存单等标准化资产以及股权收益权等非标资产。这样做的目的一方面是保证刚兑,另一方面是期限错配提高收益。

为何要全线叫停资金池产品?

可以说资金池的本质特征就是滚动发行、期限错配,以时间换空间。但这里面也很蕴藏了巨大的风险,不断的以新还旧,但如果新的来了、旧的不还,将会如何?——违约、跑路、庞氏骗局。所以新一班子监管层不容姑息。

其实金融业的资金池风险受到监管重视由来已久。早在2014年,银监会就已发文将信托机构的非标产品资金池业务清理工作列为重点。2016年5月基金业协会、北京证监局又联合发文,首次明确提出禁止私募基金开展资金池业务。在四月的一次会议上,证监会副主席李超明确指出,“严肃监管,强化处罚力度会成为常态。”

据悉,证监会近期约谈了多家大型证券公司,明确要求全面清理债券类资金池产品,不得开展或参与具有滚动发行、集合运作、期限错配、分离定价特征的资金池业务,不得“以短投长”或者“长折短买”。

对证券公司来说,资管业务涉及的资金池产品主要有三大类:大集合资金池产品、结构化资金池产品、私募资金池产品。其中大集合资金池产品属于标准化的资管产品,后两种非标产品在股灾后受配资监管影响已经明显减少。所以目前券商资管主要的资金池产品就是大集合,而大集合资金池产品主要的投资标的就是债券。伤不起的债券……

券商资管整顿实施方案,深圳为例

肃清券商资管资金池,首先做出表率的是深圳。深圳证监局已发文责令辖区内所有券商全线停止上述三大类资金池业务!而对于存量产品整顿,深圳证监局要求各家券商以自查的形式,在5月10日前提交自查整改报告,并于此后每季度向证监局报送整改进度报表。有消息称,广发证券成了重灾区,被点名批评并给出五年整改期。

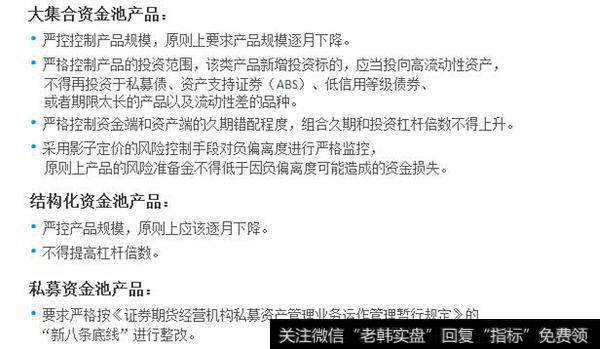

具体到整改方案细则,深圳证监局按三类资金池产品做了不同的部署。

此外,细则还明确指出对于存续期内大集合尽量不要修改合同,如有修改合同的意向,应事先将拟修改的合同内容与监管局进行沟通,并且仅允许向符合当前监管目标的方向上修改。同时提醒各券商安排好节奏、注意敏感的时间结点,如一带一路、香港回归、十九大等,避免引起次生市场风险。

至于这些“弃儿”最终的落脚处,证监会表示有两个指导原则,其一所有不符合现今监管目标的大集合产品,应遵循自然到期消亡;其二是允许有条件的机构转成公募产品。

监管层多次指出,金融去杠杆将是一个中长期的经济政策。券商资金池肃清,深圳已发第一枪,谁会是下一个?

有消息称目前上海证监局也叫停了,北京局虽没发文但协会不允许备案,而江苏、江西、浙江、辽宁、山东、陕西的客户也都在压缩资金池业务规模。总体看,此次监管落实力度较大,没了增量资金、存量自然萎缩,未来券商赚钱要谋新的出路了。