近期,科创板进展火热,吸引了不少港股上市公司的目光。

《国际金融报》记者初步统计,截至4月25日,科创板申报企业已达92家,其中2家为港股上市公司整体申报科创板,2家为港股上市公司分拆申报科创板。

另外,上海证监局于4月22日公布了复旦张江的辅导进展,拟上市板块变更为科创板。作为港股上市公司,复旦张江在3月8日便公告,有意在科创板上市。此次辅导进展公告,更是官宣进军科创板。

各显神通赴科创

转战科创板的港股上市公司,大致采用两种方式回A:一类是整体上市,一类是分拆上市。

港股上市公司昊海生科和中国通号,采用整体上市模式申报科创板。

据了解,昊海生科主要从事研发、生产及销售医用生物材料,包括眼科、整形美容与创面护理、骨科、防黏连及止血。目前,昊海生科的产品主要包括人工晶状体系列、医用透明质酸/玻璃酸钠系列、医用几丁糖系列、医用胶原蛋白海绵系列,外用重组人表皮生长因子系列。

大约7年前,昊海生科曾试图闯关创业板IPO。不过,昊海生科在2012年9月上会被否。当时发审委主要关注,昊海生科低价收购上海其胜生物制剂有限公司以及向竞争对手收购原材料。

失败后,昊海生科转战港股,并于2015年4月上市。

2016年至2018年,昊海生科营业收入连续增长,分别为8.61亿元、13.54亿元、15.58亿元,归母净利润分别为3.05亿元、3.72亿元、4.15亿元。

2019年1月3日,昊海生科公告称,有意在A股发行股票。

此后,昊海生科的股价开启“猛涨”模式,1月3日收盘价为36.88港元,截至4月23日收盘,其股价涨至59港元,涨幅达59.98%,总市值为94.43亿港元,约合人民币80.73亿元。

港股上市公司威胜控股和微创医疗,则选择进行分拆然后申报科创板。

以威胜控股为例,其成立于2000年,2005年在香港主板上市,主要从事能源计量与能效管理。

2019年4月4日,威胜控股公告称,建议分拆子公司威胜信息技术股份有限公司(下称“威胜信息”)于科创板独立上市。

公开资料显示,威胜信息主要从事数据采集终端业务以及水、燃气及热能计量业务。2016年至2018年,威胜信息的财务数据表现良好,营业收入分别为6.8亿元、9.95亿元、10.39亿元,净利润分别为8050.5万元、1.54亿元、1.77亿元。

从体量来看,2018年威胜信息占威胜控股营业收入的31.11%,占净利润的53.47%。

威胜信息此次申报科创板,选择了预计市值不低于10亿元的标准,欲融资6.05亿元。

估值或是主因

《国际金融报》记者发现,港股上市公司申报科创板的背后,是港股公司回A潮涌现。

东方财富显示,截至4月23日,股票全称完全相同的A+H股公司已有111家(不包含分拆等情况)。上述111家公司中,先H后A的有77家,先A后H的有32家,A股和港股同日上市的有2家。

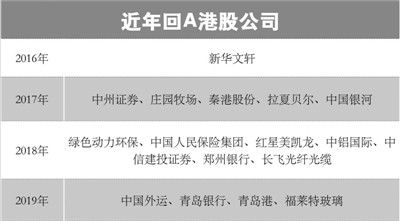

从近年来回A的情况来看,2016年至2018年,港股上市公司回A数量分别为1家、5家、7家。另外,截至4月23日,2019年有4家港股上市公司回A。

《国际金融报》记者发现,上述17家企业中,金融企业最多,共有6家,其次是4家制造企业,鲜有互联网等新经济类型企业。

一位资深财经评论人士对《国际金融报》记者表示,“相对港股,在A股上市的优点体现在,A股募集资金多、过去监管相对宽松、再融资方便、对开拓国内市场有帮助,可宣传公司和品牌。”该人士指出,除了上述优点,A股估值相对高。

东方财富显示,截至4月23日收盘,111家A+H股企业中,除海螺水泥外,港股股价(折算为人民币价后)均低于A股股价。

“港股市场和A股市场出现这种区别的原因,可能是目前港股市场外资比例较高,投资者更成熟,情绪化思考较少,投资更多地是根据公司基本面及要素来判断。”一位券商研发部高管对《国际金融报》记者表示。