首批科创基金的发行马上打响,从周五(4月26日)上午开始到下周一(4月29)下午5点左右,非常80小时。

虽然科创基金还没正式开卖,但朋友圈里已开始沸腾——

有的公司科创基金销量要与《复联4》票房比拼一下;

有的渠道加大费率优惠,认购费率低至0.1折;

有的平台发布了订阅科创基金“开售提醒”功能,基金开卖,订阅客户第一时间得到通知;

有的基金评价机构发布了科创基金分类结果和适当性风险;

有的平台提示“买入多只基金可增加获配比例”……

虽然科创基金还没正式开卖,火热的朋友圈已经“销售一空”。

南方、华夏、易方达、富国、工银瑞信、汇添富、嘉实这7家公司的首批科创基金谁将更受欢迎,还有待市场的检验。

科创基金多渠道销售预热

即将上柜发行的科创基金引发渠道的参与热情。

据记者多方了解,目前公募直销、银行、第三方等各大渠道都在积极做科创基金的推荐、引流、费率优惠等举措,吸引客户关注科创基金销售,更有一些渠道费率优惠低至0.1折。

科创基金发售在即,基金公司积极拓展销售渠道。

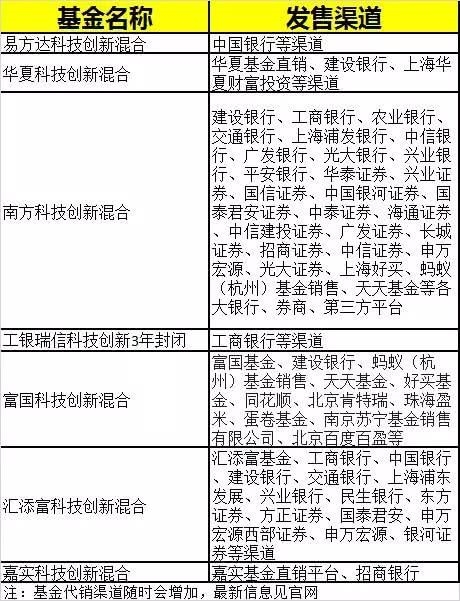

从7只科创基金发售公告看,除了南方科创板基金的发售渠道较多,涵盖了大中型银行、券商、及第三方电商渠道。其他不少科创基金的发售平台仅一两家,主要是基金公司直销平台、托管行,或者是股东方银行。

业内人士表示,预计科创板基金会陆续新增发售渠道,增加银行、券商、第三方销售的电商平台等,力争打好“发行战”。

华南一位基金第三方销售人士表示,近期科创基金受到市场的强烈关注,其所在的平台也收到好几只科创基金所在公募的代销征询。

记者从多家第三方销售平台看到,虽然科创基金尚未正式发行,但在平台主页的销售预热已经如火如荼。

比如,腾讯理财通的主页面已经显示“预约科创板”的字眼,投资者可以在页面订阅“开售提醒”功能,一旦有科创基金上线就会通知到开启订阅的投资者。

天天基金网也在平台主页面设置了“首批科创板基金”醒目推介,分别预告了华夏、汇添富、富国等6家科创基金的发售时间和产品特点,并提示“首批科创基金额度有限,若超额募集将采用末日比例配售,买入多只基金可增加获配比例”。

除了这些主流平台外,部分没能入选首批科创基金渠道名单的第三方平台,则借助科创基金的势头,在平台悄然上线了科技创新主题基金和打新策略基金,借科创基金的东风“分一杯羹”。

关注度溢价下

科创基金有“爆款”潜质

除了代销平台外,基金公司直销平台的力度也非常大。

据汇添富基金昨日发布的公告显示,汇添富科技创新基金将于4月29日开始发售。为了优化广大投资者的投资理财体验,该公司决定,在基金发行期间对投资者通过公司网上直销系统“现金宝”或移动客户端“现金宝”App认购汇添富科技创新A类份额实施0.1折优惠费率。

业内人士表示,在新基金发售时,往往基金直销平台给予的费率优惠较大。

谈及科创基金的销售预期,华南某大型第三方销售公司人士表示,一方面,科创基金从申报到获批,从预热到发行,市场关注度较高,投资者门槛设定和投资者教育比较充分,会给产品带来关注度的“溢价”。

另一方面,普通投资者参与科创板门槛较高,公募基金作为普惠金融和专业投资工具,大概率会受到投资者的追捧。

这位人士说,“作为同质化较高的产品,首批科创基金的发行大概率是发行渠道的比拼,各家公司也高度重视,预热充分,科创基金有潜质成为吸引大量投资者参与、销售量较好的‘爆款’产品。”

首批科创基金关键产品信息

首批科创基金10问10答

1、 目前获批的科创基金投资范围如何?

答:首批科创主题基金投资策略分为主动选股及战略配售。采用战略配售投资策略需采用封闭式或定期开放式,并在基金法律文件中进行明确,目前仅工银瑞信科技创新3年封闭运作基金可参与科创板战略配售;包括南方科技创新混合基金在内的其他多采用普通开放式运作,将通过基金经理主动选股的方式,参与科创板股票投资。

从股票仓位看,有的基金持股仓位设置为60%-95%、50%-95%,属于偏股混合基金的类型;有的基金仓位为0-95%,属于灵活配置型混合基金。

2、科创板推出之前,这些科创基金该如何投资?

答:首批科创基金成立时,科创板很可能还没有推出,基金公司有关人士透露,科技创新类基金还可以部分投资已经在A股上市的科技类公司,并未只投资于科创板股票。

据悉,一些科创主题基金聚焦科创板等符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,充分把握企业高速成长带来的投资机遇。

3、 科创基金的门槛、购买渠道为何?

答:从已经披露的招募文件看,目前科创基金和普通公募基金的门槛一样,通常是1元、10元。

目前不少刊登招募文件的科创基金发售渠道并不多,多数显示是基金公司直销平台和托管行,目前托管行主要有招行、建行、中行等。未来几年可能有科创板基金发布新增发售渠道公告,增加银行、券商、第三方销售的电商平台等,投资者可以密切关注下近期公告。

也有科创基金发售渠道较多,如南方基金旗下科创板基金,发售渠道基本涵盖了大中型银行、券商、及第三方电商渠道。

4、 科创基金费率为何?

答:从费率来看,多数科创基金的认购费率在1.2%左右(通常认购金额在100万以下,也有50万以下)。

多数科创板基金的持有一个月以上一年以下赎回费在0.5%左右,持有时间越长赎回费越低,但是持有不到7天会有惩罚性赎回费,一般为1.5%。

多数科创基金管理费为1.5%。

多数科创基金托管费为0.25%。

5、 科创基金什么时候正式发行?

答:易方达科技创新混合在4月26日发行,其他华夏科技创新混合、南方科技创新混合、富国科技创新混合、嘉实科技创新混合、工银瑞信科技创新3年封闭混合、汇添富科技创新混合下周一(4月29日)发行。

6、 科创基金的类型和差异?

答:主要分为封闭运作的科创主题基金和开放式科创板主题基金。

封闭式运作或可参与科创板的战略配售。基金要参与科创板战略配售需要满足三个条件:封闭式运作,包括封闭式基金, 以及定期开放基金、“先封后开”基金的封闭运作期内均可参与战略配售;投资策略包括战略配售策略;符合发行人和主承销商在招股意向书和初步询价公告中披露的战略投资者标准。不过此类基金往往封闭2-3年,适合长期布局的投资者。

开放式的科技创新主题基金,也分为混合型和股票型,适合愿意布局科创板的普通投资者。

7、 后续还有多少科创主题基金?

答:首批是7只基金,后续还有多只科创主题基金在路上。数据显示,目前在基金名字中有“科技”、“科创”、“科创板”等申报的新基金超过80只,类型也更多元化。

8、 投资科创板的风险在何方?

答:由于科创板新的发行制度和定价机制,其实普通投资者投资科创板难度较高。

南方基金副总经理兼首席投资官(权益)史博表示,与科创板股票投资,同普通权益基金相比,存在以下三个特有风险:

一是流动性风险,科创板股票的投资者门槛较高,股票流动性弱于A股其他板块;

二是退市风险,科创板的退市标准将比A股其他板块更加严格,且不再设置暂停上市、恢复上市和重新上市等环节;

三是投资集中风险,科创板上市企业主要属于科技创新成长型企业,其商业模式、盈利、风险和业绩波动等特征较为相似,难以通过分散投资来降低风险。南方科技创新混合基金将在产品法律文件、发售宣传材料等公开信披文件中进行充分的风险揭示。投资者应当从自身实际情况出发,适度参与基金投资,做好风险把控。

基于科创板股票上市前5天不设涨跌停限制的特点,科创主题在风险管理方面,较普通权益基金应该更加慎重,基金公司在产品的投资运作、定价估值、交易等层面均需要特别注意。尤其是投研团队需要对创新科技类型的商业模式和商业逻辑有更周密的研究体系,打破现有投资思维惯性,建立一套有别于A股上市公司的投研体系。

9、 借道公募基金参与科创板有啥好处?

答:普通投资者参与科创板需要直面三大挑战。

首先,科创板的投资门槛较高,投资者需要拥有不少于50万的股票资产和不低于两年的交易经验。

其次,科创板的波动可能较大,股票上市的前5个交易日不设涨停板,此后每个交易日的涨跌幅限制扩大至20%,且上市首日就放开融资融券。

第三,科创板的投资难度较大,科创企业可能持续亏损,缺少收入记录,甚至不幸夭折,传统PE、PB等估值方法不再适用。

而借道科创基金,普通大众就可以低门槛参与科创板投资,分享国家创新发展带来的回报,同时也能借助公募基金专业投资优势,有效降低投资风险。预期未来更多的个人投资者,将会通过公募基金来参与科创板。

10、目前发行科创板基金会比例配售么?

答:目前发布招募书的科创板基金宣布限额10亿发售,根据目前市场对科创板的期待值,这类基金大概率会比例配售。

据一只科创基金发布招募文件显示,基金募集过程中募集规模达到10亿元的,基金提前结束募集。在募集期内任何一天(含第一天)当日募集截止时间后认购申请金额超过10亿元,基金管理人将采取末日比例确认的方式实现规模的有效控制。