费雪是如何理解公司的红利的?

费雪认为公司采取一以贯之的、可预测的红利政策才能最好地满足投资者利益,这事实上也是管理层的主要义务。他自己会寻找长期增长机会,这就意味着将丰厚的收益再投资,以高额回报率发展这个公司,但结果是红利较低。其他投资者会偏向高红利,对于那些没有吸引力的收益再投资机会的公司,高红利应该是他们在任何情况下都遵循的政策。因此,管理层拿股东的钱再投资时,回报率不应该比他们自己可以获得的低。

为了解释公司红利政策一致性的必要, 费雪想出了一个绝妙的类比事例来阐述。假如你开了家餐馆,老板会通过各种方式获取稳定的客户群,比如提供物美价廉的食物,或是昂贵奢华的中餐或是意大利餐。无论做哪一种,只要价格公道就会有顾客,消息传出去就会培养新客源。行不通的方法就是变来变去,比如今天是高档法式餐,明天是大排档中式餐。人们不知道能吃到什么,就不会光顾了。红利政策也是同样道理。

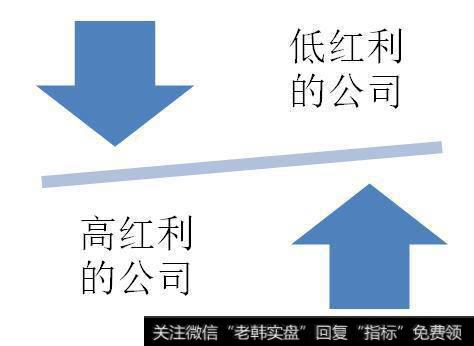

费雪也顺便反驳了在华尔街影响很广的一个关于红利的错误观念:高红利能够在熊市提供缓冲,投资者遭遇的风险因此降低。在他看来,关于这个方面的研究表明很多在股价上表现糟糕的公司都是那些付高红利的公司,而不是低红利的公司。如图所示。

那种公司更具优势

有些管理层提高红利,因此牺牲了可以给公司带来更高收益的再投资机会,就像是农场的经理只要牲口能卖了就马上把它们赶去市场一样,其实他可以把牲口养到能在市场上获益最大时再卖。短期来看能获得多一点现金,但是代价是高昂的。

这些都来自费雪的基本信念,那就是有吸引力的股票都是涨了又涨的,涨势几乎总来源于有利的再投资。因此,高红利就意味着较少的再投资,而投资者所追求的长期成长积累的价值也就减少了。