在技术分析领域,道氏理论是所有市场技术分析(Technical Analysis,包括波浪理论、江恩理论等)的鼻祖。道氏理论是一种提升投机者或投资者知识的工具,并不是可以脱离经济基本条件与市场现况的一种全方位的严格技术理论。换言之,它是根据价格模式的研究,推测未来价格行为的一种方法。

市场可分为三种趋势

价格以趋势方式演变,其中最重要的是主要趋势即基本趋势,在基本趋势的演变过程中穿插着与其方向相反的次要趋势即调整趋势,作为基本趋势推进过头时发生的回撤或调整,最后是小趋势或每日的波动。

这三种类型趋势的最大区别是时间的长短和波动幅度大小不同。以这三种划分可以解释绝大多数行情,对于更复杂的价格波动过程,以上三种类型可能还不够用。

特点:最主要的趋势,价格广泛或全面性上升或下降;持续的时间通常为一年或一年以上;总体升(降)幅度超过20%。

组成:由基本的上升趋势(牛市)和基本的下降趋势(熊市)组成。

股价的基本趋势是长期投资者最关心的,目的是尽可能地在多头市场形成时买入股票,而在空头市场形成前及时卖出股票。

基本上升趋势:也称多头市场或牛市,它通常(而非必要)可分为三个阶段。

积累阶段:熊市末尾牛市开始时,所有的坏消息被消化,一些有远见的投资人觉察到目前不景气的市场将有转机因而逐步买进股票,价格缓缓上升,交易量适度增加。

稳定上升阶段:商业景气上升,公司盈余增加,大多使用技术分析的交易人士开始买入,价格快步上扬,成交量放大,大众投资者积极入市。

消散阶段:股价不断创出新高,买卖活跃,成交量持续上升。但在积累阶段买进的那些投资人开始“消散”,逐步抛出。

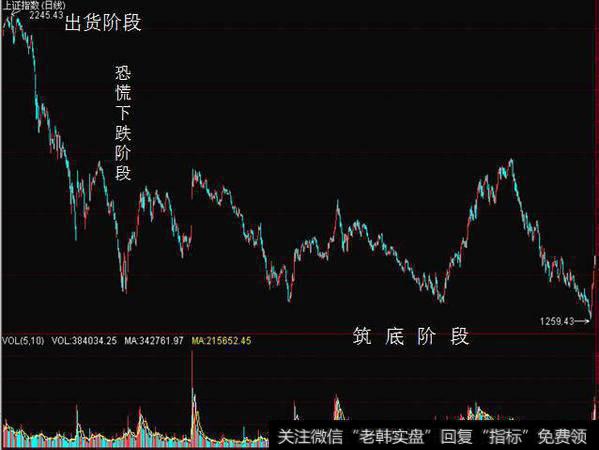

基本下跌趋势:也称空头市场或熊市,通常(而非必要)分为三个阶段。

出仓或分散阶段:牛市末期,有远见的投资人加快出货的步伐,此时成交量仍然很高,但在反弹时有逐渐减少的倾向,此时,大众仍热衷于交易。

恐慌阶段:想要买进的人开始退缩,而想要卖出的人则急于脱手,价格加速下跌,成交量增加。在恐慌阶段结束以后,通常会有一段相当长的次级反弹或者横向的变动。

筑底阶段:坏消息频传并不断被证实,但下跌趋势并没有加速,下跌主要集中于一些业绩较为优良的股票上。

没有任何两个牛市或熊市是完全相同的,也无明确的时间限制。

中期趋势(Secondary Trend,次要趋势、次级趋势)

与基本趋势的运动方向相反,并对其产生一定的牵制作用,因而也称为修正趋势。在多头市场,它是中级的下跌或“调整”;在空头市场,它是中级的上升或反弹。这种趋势持续的时间从3周至数月不等,其上升或下降的幅度一般为基本趋势的1/3或2/3。

特点:与主要趋势方向相反,持续至少3周;

回落前面涨幅的至少1/3。

也称小趋势,它们是短暂的波动,很少超过三个星期,通常少于六天。它们本身没有什么意义,只是赋予主要趋势的发展过程神秘多变的色彩。

短期趋势是唯一可以被“操纵”的趋势。

同一市场中不同等级的趋势是并存的。

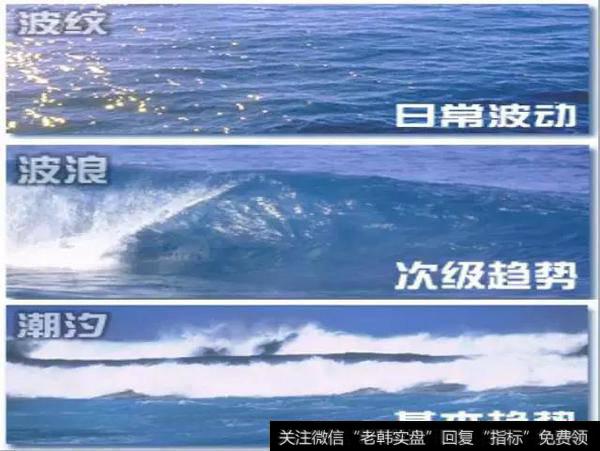

三种趋势与海浪的波动极其相似。潮汐,波浪,涟漪代表着市场的主要趋势,次级趋势,短期趋势。

交易量必须验证趋势

道氏理论认为,交易量分析是第二位的,但作为验证价格图表信号的旁证具有重要的价值。

根据成交量可以对主要趋势做出一个判断,但价格反转的信号只能由收盘价发出。

量价配合(成交量随着主要的趋势而变化)

通常,在多头市场,价升量增,价跌量减;在空头市场,价跌量增,价回量减。

在上升趋势中,价升量不增或价回量不减,都是上升趋势即将发生变故的信号,称量价背离。

在下降趋势中,价跌量轻或价弹量不减,是下降趋势难以持续的底部信号。

无论是上升趋势中价格上涨压力的减少,还是下降趋势中价格下跌压力的减小,都通过交易量资料预先反应出来了。而就价格本身来说,这一点要等到价格趋势实际反转时才能体现出来。

天量见天价,地量见地价

只有明确的反转信号出现,才意味着原有趋势的终结。

一个既成趋势具有惯性,通常要继续发展,交易者不宜过早改变立场。在明确的反转信号出现之前,通常总是选择“趋势还将继续”这一边,把握更大些;持有你的头寸,直到出现相反的指令。

反转随时可能发生,只要有头寸,必须时刻关注市场。

趋势被确认次数越多,继续保持趋势的概率越小。