核心结论:①人民币升值本质上源于中国贸易顺差较大,升值有助于缓解原材料成本压力,强化外资流入趋势。②春节后市场调整源于通胀担忧,目前担忧渐弱,企业盈利扩张支撑市场向上,牛市重建中。③以茅指数为代表的各行业龙头优质公司仍是较好配置,守正。盈利增长较快、顺应政策方向的智能制造有弹性,出奇。

最近一周市场最大的变化就是在震荡磨底2个多月后,市场出现了向上突破的迹象,这或与近期人民币升值有关。5月25日美元兑人民币汇率快速向上突破至6.4,创近3年以来历史新高,人民币升值吸引外资加速流入A股,这有利于市场重拾信心,助力牛市重建。

1.人民币升值吸引外资流入

人民币升值是基本面结果,有助于缓解原材料进口成本压力。根据国际收支理论,汇率高低取决于一国的进出口,出口取决于外需、两国的相对价格,进口取决于内需,两国的相对价格,即两国相对收入和通胀率决定了汇率,一般来说贸易顺差导致货币升值,贸易逆差则导致货币贬值。2020年初新冠肺炎疫情爆发,国内疫情控制得力,经济活动很快恢复正常,而欧美等发达国家依然遭受疫情肆虐,在这样的背景下我国出口规模快速增长,经常项目余额大幅扩张,人民币汇率开始持续升值,1美元兑人民币汇率从2020年5月的7.13元降至当前的6.39元。参考历史经验,自从05年我国汇率改革以来,人民币开启了长期升值之路,这也和我国经济地位崛起,成为全球仅次于美国的第二大经济体有关。具体到每个年度,我们发现美元兑人民币汇率变动不大,2005年以来每年汇率变动幅度绝对值均值仅为3.8%,对比而言今年以来美元兑人民币汇率已经升值2.13%。今年美欧经济体逐步普及接种新冠疫苗,预计其经济活动也将逐步恢复正常,这样我国经常项目贸易顺差可能收窄,今年人民币升值幅度可能不会很大。升值有利于缓解我国原材料进口成本压力。5月份以来,国务院常务会议接连三次关注大宗商品价格和原材料价格上涨,最近两次国常会更是提出打击囤积居奇等行为,保供稳价,助力小微企业应对成本上升的压力。

外资流入望强化。5月25日美元兑人民币汇率升破6.4,创近3年的新高,人民币升值吸引外资加速流入A股,当日北上资金净流入额达217亿元,成为今年以来北上资金单日最大流入额。拉长时间看,外资流入A股是确定性较大的长期趋势,背后的核心因素有二:一是基本面因素,相比海外市场A股有些公司基本面较好,二是制度因素,资本市场对外开放,A股纳入各类国际指数,外资需要配A股。短期而言,影响外资流动快慢的因素包括外盘扰动和人民币汇率变化。比如,19年4-5月人民币贬值,1美元兑人民币从4月的6.7元到5月的6.9元,这段时间汇率波动影响了外资的节奏,叠加5月中美贸易摩擦升级,4-5月期间北上资金最大流出超过700亿元。但是随后6月北上资金又转为流入,规模高达450亿元。近期人民币升值始于今年4月,1美元兑人民币汇率从6.6元降至当前的6.4元,叠加A股从年初高位调整至相对合理位置,北上资金开始积极布局,期间总计净流入了958亿元。我们认为国内基本面较海外更优的背景下,人民币升值有望吸引外资流入,年初至今北上资金已经净流入2036亿元,预计全年外资净流入3000亿元。

2.行业层面,升值的资金效应更大

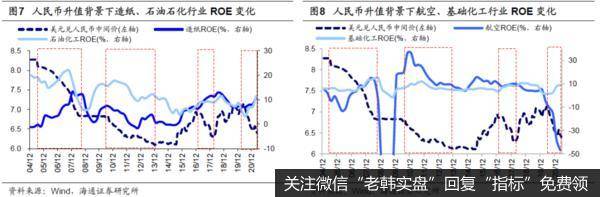

人民币汇率变化对行业基本面有影响但不改变大趋势。目前全球大宗商品均是以美元作为计价单位,人民币升值就意味着我国进口大宗商品的价格相对下降,这将直接让航空、石油化工、造纸、基础化工等行业的进口原材料成本下降,从而有助于降低成本、增厚利润。比如2005/07-2008/05人民币升值期间,这些行业毛利率和ROE大幅改善,具体而言:造纸ROE(TTM,整体法,下同)从05Q2的-0.2%升至08Q2的12.1%,石油化工维持在20%左右的高位,航空从-4.6%升至12.3%,基础化工从6.2%升至14.7%。但是,拉长周期看,行业基本面是由景气周期决定的,人民币汇率升值不改变这一大趋势。比如2010/5-2013/12人民币升值期间,这些行业毛利率和ROE反而下行,具体而言:造纸ROE从10Q2的7.5%降至13Q4的0.7%,石油化工从15.5%降至11.3%,航空从20.1%降至7.2%,基础化工从6.6%降至4.6%。过去1年多以来的人民币升值有助缓解原材料成本压力,增厚企业利润,具体而言:造纸ROE从20Q2的7.1%升至21Q1的10.9%,石油化工从3.3%升至11.3%,基础化工从1.6%升至9.1%。但是航空除外,这是因为疫情蔓延使得人口流动受限,导致航空业迟迟未能恢复景气,从而业绩仍未能大幅改善。

北上资金整体偏好消费及茅指数代表的优质龙头。截止2021/5/28,北上资金持股市值规模总计达到2.6万亿元,其中市值占比较大且超配的行业主要是消费、医药、新能源等,具体而言:北上资金持仓/全部A股中食品饮料市值占比为17.0%/9.1%,医药为12.1%/9.9%,银行为8.5%/11.8%,电力设备及新能源为8.3%/5.4%,家电为7.4%/2.3%,可见外资对长期优质赛道的偏好更强烈。5月25日当天美元兑人民币汇率突破6.4,当日上证指数大涨2.40%,沪深300大涨3.16%,全天北上资金净流入217亿元,主要流向食品饮料行业59亿元,银行39亿元,非银行金融33亿元,医药11亿元,基本反映了北上资金的配置偏好。更进一步看,在北上资金持仓中,茅指数成分股的公司市值规模达到1.26万亿元,占全部北上资金的47.7%,而这41只茅指数成分股总市值为19.7万亿元,占全部A股的22.1%,可见北上资金明显超配了茅指数代表的各行业优质龙头。

3.牛市重建中

人民币升值助力牛市重建。今年以来5个月,市场整体呈现区间震荡的格局,春节是个分水岭。我们一直提出今年延续19年1月开始的牛市,春节后的调整是牛市中的回撤,近期报告《市场在重建中-20210505》、《向阳而生-20210523》中,我们分析指出,今年企业盈利回升趋势不变、市场估值矛盾不大,牛市格局不变,经历春节以来的调整后,市场正在慢慢恢复元气,处在重建之中。春节后市场调整的主要利空是担忧通胀,担忧货币政策收紧,从经济周期、基本面角度分析,今年真实的通胀压力不大,月度数据将冲高回落,近期人民币升值有助于缓解原材料成本的压力,且吸引外资流入,有助牛市重建。我们认为今年投资时钟处于过热期,股市的整体背景是微观盈利增长>宏观流动性略收紧,股市延续上涨态势,明年投资时钟有可能进入滞胀期。基本面上,虽然企业利润单季度同比高点在21Q1,但是剔除低基数影响后,本轮盈利周期真正盈利高点在21Q4或22Q1,预计全年A股净利同比增速为20%。宏观流动性上,今年较去年边际趋紧,但是只是温和状态,2018年、19年、20年十年期国债收益率均值为3.64%/3.20%/2.98%,21年初至今均值仅为3.2%。从盘面上看,过去每轮牛市中都有3-4次耗时2个月以上、跌幅15%附近的大调整。本轮调整从2月18日至今历时68个交易日、最大跌幅17.7%(以沪深300刻画),成交量(MA5)最低萎缩至前期高点的55%,从时间和空间上看这次调整已经较为充分了。

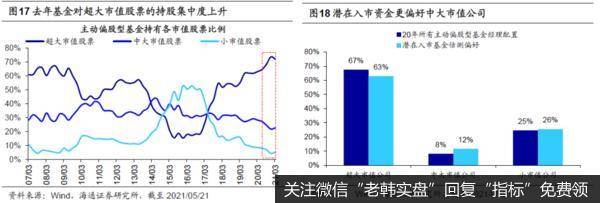

操作上,守正出奇。根据总市值,当前A股分三层:800亿以上/200-800亿/200亿以下,数量占比4%/13%/83%,市值占比44%/27%/29%。第一梯队以茅指数为代表,是各个行业的优质龙头,配置价值仍较好,守正。从盈利估值比、新基金配置偏好看,今年第二梯队的中大盘性价比更优,出奇。春节后茅指数大幅下跌引发了部分投资者对今年市值风格的担忧,而我们认为,2017年以来超大市值(总市值800亿以上)个股表现占优,源于经济转型期龙头业绩更优+机构化加速带来龙头估值溢价,去年疫情冲击基本面+天量基金发行加速了这一趋势。这些趋势性的因素至今没有改变,春节以来代表超大市值的茅指数跑输,只是性价比的自我修正。随着疫情得到控制,后疫情时代经济逐渐步入正轨,以茅指数为代表的超大盘股在基本面上的相对优势不会像去年那么极致,我们测算超大市值公司21Q1归母净利润两年年化增速为15%,当前PE(TTM,整体法,下同)为29倍,中大市值(总市值200-800亿)分别为19%、27倍,小市值(200亿以下)为6%、49倍,中大市值个股业绩改善较为明显。此外,我们测算了潜在入市基金的市值偏好,目前全市场所有主动偏股型基金、潜在入市基金对于总市值800亿元以上超大公司的配置力度分别为67%/63%,200-800亿元中大公司为8%/12%,200亿元以下公司为25%/26%,中大市值公司更受到资金偏好,详见《茅指数忧虑的出路-20210426》。

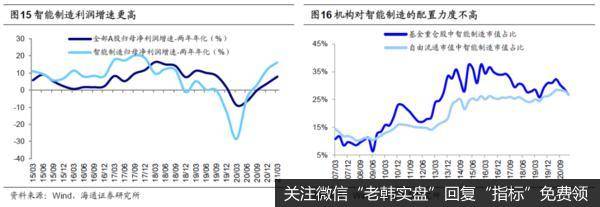

智能制造有望成为新主线。五月初以来一直强调,周期股的表现可能暂时告一段落,往后看我们对大势保持乐观,而板块中智能制造有望贡献显著的超额收益。重视智能制造逻辑有三:第一,智能制造基本面更强。5G和新能源等技术逐渐应用,推动智能制造业绩增长;疫情导致全球制造业产业链重构,中国制造乘势升级;温和通胀阶段,制造业盈利扩张。第二,政策支持智能制造快速崛起。十四五规划重在构建现代产业体系,4月工信部起草的《“十四五”智能制造发展规划》(征求意见稿)提出加快推动智能制造发展。5月28日两院院士大会在北京举行,习近平出席并发表重要讲话,强调“要加强原创性、引领性科技攻关,坚决打赢关键核心技术攻坚战”,科技创新将推动智能制造发展。第三,基金为代表的机构对智能制造配置不高。21Q1基金重仓股中智能制造类行业占比仅26.6%,而20Q2的高点为32.3%,目前仍略微低配。详见前期报告《疫情加快中国制造升级——中国智造系列1-20210319》、《中国智造正走向世界前列——中国智造系列2-20210402》、《从科技时钟看智能制造前景——中国智造系列3-20210414》、《温和通胀利于制造业盈利扩张——中国智造系列4-20210429》、《中国智造:智勇兼备,造就未来-20210511》、《智能制造的重点子领域——中国智造系列5-20210528》。沿着“中国智能制造”的主线,海通策略联合行业梳理了智能制造相关领域投资机会,具体标的详见表2。

风险提示:投资时钟进入滞胀期,盈利、情绪指标见顶。