核心结论:上证综指十年没涨跟指数编制有关,万得全A十年累计涨57%,08年低点来年化涨幅11.7%,与名义GDP的年化增速一致,股市长期由基本面决定。展望一年,上证综指2733点附近是牛市第二波上涨起点,对应波浪理论的3浪,逻辑是企业盈利见底回升,经济平盈利上。初期的折返跑未完,行情加速需确认基本面和政策面向好,岁末年初是个窗口期,银行先启动,中期科技和券商更优。

为何上证综指十年没涨?

近期一则段子广泛流传,从2009年10月16日上证综指收盘2976点算起,到2019年10月16日上证综指收盘2977点,上证综指在10年间只涨了1个点,因此投资者调侃称没有什么比股市更稳,所谓股市“稳一点”。为何上证综指十年没涨?A股的核心变量是什么?未来怎么演绎?本文主要从这些角度来分析。

1.上证综指十年没涨跟指数成分有关

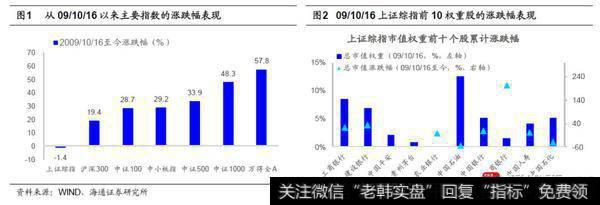

过去十年上证综指没涨,而其他指数涨幅可观。虽然上证综指10年不涨,但其他指数涨幅近10年明显上涨。从09/10/16至今,沪深300指数累计涨幅21%,中证100涨30.7%,中小板指涨30.7%,中证1000涨48.3%,万得全A累计涨57%。近10年上证综指不涨,这主要源于指数的编制问题。上证综指成分股中只包含了上交所上市的企业,而过去10年中国经济处于转型期,大量代表转型的新兴行业公司在深交所上市,这部分企业在过去10年中涨幅较大,而其上涨未在上证综指中得到体现。

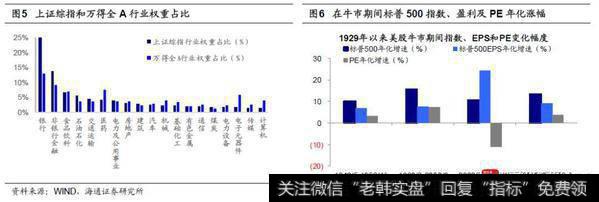

从行业结构来看,由于上证综指是按成分股总市值加权计算,而万得全A指数是按流通市值加权计算。这使得上证综指中传统产业权重过高。如金融地产、食品饮料、石油石化、交运等传统行业在上证综指成分股中市值占比达63%,而这些行业在全体A股中占比仅44.6%。

具体来看,银行在上证综指中权重为25%(高于银行在万得全A中的权重13%,下同),非银金融权重14%(9.2%),石油石化5.6%(4%)。而新兴产业在上证综指中权重较低,如医药占比4.4%(医药在万得全A中权重7.6%,下同),电子元器件1.8%(6.1%)、计算机1.5%(3.9%)等。

从个股角度来看,上证综指成分股中中石油、中石化等传统公司占比太大。在09/10/16,上证综指前10大权重股(主要是石油石化和金融企业)在其成分股中市值权重占49.6%,其中中国石油、中国石化合计占比17%。09年10月份以来,权重股的下跌拖累了指数整体表现,如中石油在09/10/16市值权重为12%,股价从当时的13.5降至目前6元,累计跌幅54.7%。中国石化权重为5%,股价从11.8元降至目前5元,累计跌幅57%。目前中石油、中石化在上证综指成分股中的市值权重已经降至4.4%。

拉长时间,股市的收益率与基本面高度相关。前期报告中我们分析过,长期来看股市收益率与基本面相关性较强。对比10年前,在09年10月16日A股刚刚经历了08/10-09/8的大幅上涨,指数处于相对高位。因此如果简单对比09/10至今的上证综指年化涨幅与经济增速的关系,结论会有偏差。

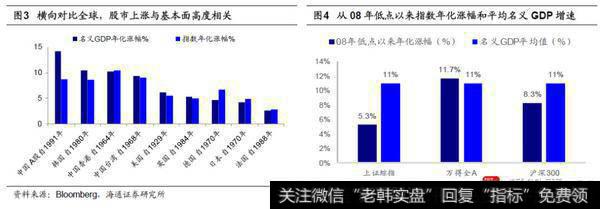

A股在08年大幅下跌,市场经历了出清,如果从08年低点开始,用更能代表股市的万得全A指数来计算,近10年A股指数年化涨幅与同期名义GDP增速已经接近。从08年低点以来,万得全A从1207点涨至目前4089点,年化涨幅11.7%。而08年以来名义GDP增速年化增速约11%,万得全A年化涨幅与名义GDP增速相近。把时间拉的更长来看,前期报告中我们也分析过全球股市长期收益率,及其与经济增速之间的关系。

横向对比全球,各地股指年化涨幅与GDP名义年化增速表现出高度相关,经济增速越高的国家股市表现越强劲。我们主要研究各国/地区同时有GDP和指数数据的最早时间至今的股市,具体如下:中国A股自1991以来股指年化涨幅为12.2%、名义GDP年化增速为14.2%(截止2018年末);中国香港自1964年来分别为10.4%、10.3%;中国台湾自1968年来分别为9.0%、9.3%;韩国自1980年来分别为8.6%、10.5%;德国自1970年来分别为6.7%、4.7%;美国自1929年来分别为5.5%、6.1%;英国自1984年来分别为5.0%、5.3%;日本自1970年以来为4.8%、4.2%;法国自1988年来分别为2.9%、2.6%。

长期来看,盈利是股价上涨的核心驱动力。从标普500角度看,1929年以来标普500指数年化涨幅为5.3%,EPS为5.2%,PE为0.1%,盈利是推动美股上涨的主角。A股也类似,1991年以来上证综指年化涨幅为11.6%,EPS为22.9%,PE为-9.2%。

2.这轮牛市第二波上涨需基本面支撑

重申上证2733点是牛市第二波上涨起点。我们在多篇报告中分析过,从牛熊转换的时空、熊市底部的估值水平,以及基本面角度来看,从19年1月4日上证综指2440点以来市场已经进入第六轮牛市。此外,我们根据盈利和估值的变化,进一步将牛市划分为三个阶段:第一是孕育期,盈利回落,流动性改善推动估值修复,市场进二退一;第二是爆发期,估值盈利双升,戴维斯双击,市场的主升浪;第三是泡沫期,盈利增速平稳,资金大量流入,估值走向市梦率,市场冲顶。

今年1-8月上证综指2440-3288-2733点是牛市第一阶段,即孕育期,市场形态是进二退一,类似2005年下半年。根据库存周期和政策时滞,我们预计上市公司利润同比19Q3见底,之后进入一年半左右回升周期,即经济平盈利上,因此,上证综指2733点附近很可能是牛市第二波上涨的起点,对应波浪理论的3浪,即牛市主升浪。

借鉴05-07年、08-10年、12-15年三轮牛市,牛市第二波上涨需要基本面、政策面的共振,但是基本面和政策面的确认是个逐步的过程,因此历史上市场在主升浪初期仍会折返跑,反复盘整。做个简单的测算,以上证综指年初低点2440点为市场底部,假设未来A股整体估值水平不变,盈利增长推动指数上行,而19Q3名义GDP增速为7.9%,19Q2全部A股净利润增速6.5%,按此推算上证综指的底部自然抬升到2600-2650点。

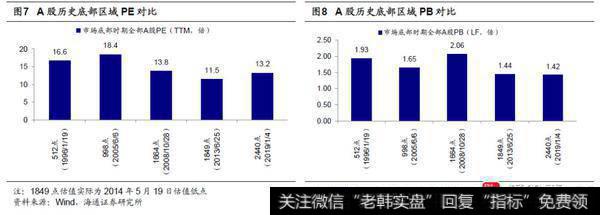

实际上,年初上证综指2440点时,市场情绪极度悲观,当时全部A股PE(TTM)降至13.2倍,PB(LF)降至1.42倍,均处于市场底部。目前市场情绪明显好于年初上证综指2440点时,粗略点看2733点很可能已经是牛市第一阶段进二退一的底部,即牛市第二波上涨的起点。

19Q3是本轮盈利的底部,未来盈利回升支撑行情。10月18日统计局公布了19年三季度经济运行数据,整体来看三季度经济数据仍继续回落。三季度GDP同比增速为6.0%,较二季度的6.2%继续回落。较弱的宏观数据让投资者担忧企业盈利,我们预计上市公司净利润同比19Q3见底,2020年回升至10-15%。

投资者对盈利回升逻辑主要有两大疑虑:

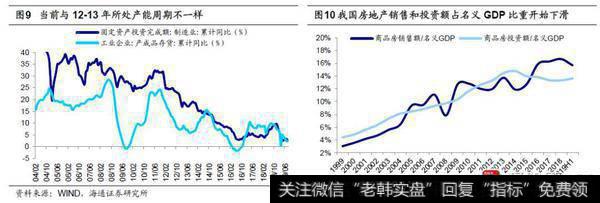

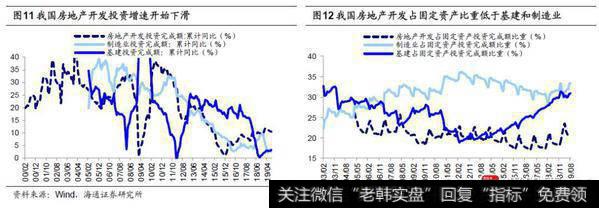

其一,库存回补的力度会不会很小?有人认为目前类似13年前后,当时库存回补力度弱。我们认为现在和当时最大的不同在于产能周期背景不一致,库存周期是3-4年的短周期,而产能周期是10年左右的中周期。以制造业投资增速来刻画产能周期,上一轮产能周期从05/02的19.8%开始,到11/06达到32.4%的高点,其后回落至16/08的2.8%低点,共历时11年有余。13年前后库存回补时,制造业投资增速回落趋势未完,补库存力度受到影响。现在制造业增速再次回到2.5%,产能周期16/09以来整体底部波动,所以补库存的力度将要强于13年前后。

其二,地产链下行会不会拖累总体盈利?我们认为未来地产的影响力将变小,因为适龄购房人数占比下降,城镇化速度放缓,股市中相关行业利润占比中枢已经在下降。从地产销售来看,因城施策使一二线和三四线城市景气错位,地产销售以时间换空间,增速已在磨底。从投资角度看,地产投资增速虽然在回落,但占比更大的基建回升对冲。

借鉴历史,牛市第二波上涨需要确认基本面或政策面向好。基本面上,具体的确认要跟踪月度数据,如10-11月的PMI、工业增加值、库存数据等。政策面上,货币政策方面,随着9月欧美央行降息落地,不排除后续MLF利率下调,后续三个观测时间点是11月5日、12月6日、12月14日。财政政策方面,9月初国务院常务会议提出根据地方重大项目建设需要,按规定提前下达明年专项债部分新增额度,后续需要跟踪具体额度及落地情况。从改革看,未来需跟踪十九届四中全会后,完善国家治理、推进改革的相关措施,这是提振市场风险偏好的重要因素。

3.应对策略:耐心布局

牛市第2波上涨初期折返跑是布局期。我们前期多篇报告分析过,1月4日上证综指2440点是牛市反转点,上证综指2440-3288-2733点,是牛市第一阶段的进二退一,上证综指2733点附近很可能是牛市第二波上涨的起点,对应波浪理论的3浪,即牛市主升浪。

历史上牛市第二波上涨的时间和空间都会明显大于第一波上涨,如06/01-07/03、09/01-09/11、14/03-15/02,持续12-20个月,指数最大涨幅70-180%之间。牛市第二波上涨需要基本面、政策面共振,初期在确认基本面或政策面变好前市场会有反复,如同跑步加速前在起点附近折返跑做热身,市场需反复震荡盘整后才会加速上涨,05/12-06/1期间上证综指一直在1100点上下反复盘整,08/12-09/1期间上证综指一直在1800-2000点盘整,14/3-14/6月期间上证综指一直在2000点上下盘整。8月初上证综指2733点是中美贸易摩擦恶化、港股大跌、人民币汇率破7、国内经济数据下滑等各类因素叠加下的恐慌低点,8月中恢复到6月初低点后,最近2个月整体是折返跑的盘整,借鉴历史,这是牛市第二波上涨初期的特征,真正的加速需要确认基本面或政策面向好,四季度后半段到明年初,即岁末年初是个窗口期。

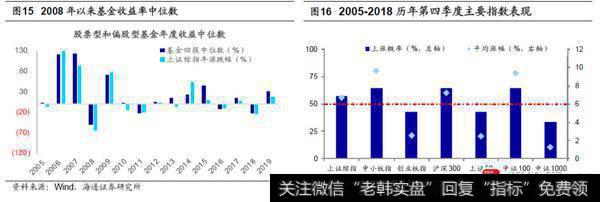

此外,截至19/10/18股票型基金以及偏股混合型基金今年以来净值回报中位数为29.8%,部分投资者担忧这种高回报的现象未来难以持续。回顾2005年以来股票型和偏股混合型基金回报率中位数,其曾经在06年-07年(06年基金回报率中位数为120%,07年为124%),13年-15年(2013年为14.5%,2014年23.2%,2015年45%)连续保持较高水平。并且2019年基金收益率较高,与2018年股市大跌也有一定关系。2018年上证综指跌幅24.7%,跌幅仅次于08年的65%,2018年基金回报率中位数为-24%,与2011年相近,同样仅次于08年,因此不必因为19年基金收益率较高就担忧未来基金收益的可持续性。

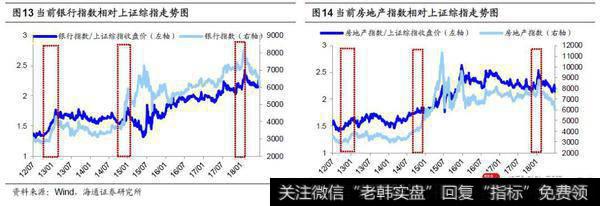

岁末年初关注银行地产,中期科技和券商更优。借鉴历史,牛市第二波加速上涨突破第一波高点,通常靠银行引领,这次冲破3288点也需要银行启动。此外,回顾历史,岁末年初时银行地产往往有异动行情,如12年12月-13年1月、14年11-12月、18年1月,因是估值偏低、前期涨幅少、机构持仓低、政策或事件催化,今年岁末年初同样具备这些条件。

我们在报告《历史上四季度各行业胜率回顾-20191018》中统计过2005-2018历年第四季度各行业表现上涨概率居前行业为:农林牧渔(79%)、保险 (79%)、银行(71%),平均涨幅居前行业为:证券(16.7%)、银行(12.2%)、家电(9.8%),银行四季度胜率高。

历史上牛市主升浪上涨的初期往往靠银行带动指数向上突破,但是着眼于整个主升浪,价值搭台之后最终还是成长唱戏,12年底、14年初、18年初三次银行地产大涨后,科技代表成长股表现更强。更长的视角看风格,2-3年的风格切换已经走在路上,即从过去3年的价值占优走向未来2年的成长占优,即便岁末年初银行地产出现阶段性异动,也只是其中的小波折。

此外,之前分析过,牛市主升浪行业间分化以盈利为基准,盈利上升陡峭行业涨幅居前形成主导产业。而每轮牛市主导产业都符合时代背景,“科技+券商”有望成为本轮主导产业,科技行业包括TMT、新能源车产业链。

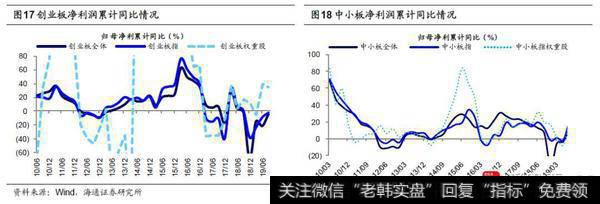

近期三季报业绩预告显示创业板代表科技类行业盈利已经开始改善,目前创业板已全部披露2019年三季报预告,根据三季报预告,19Q3创业板全体归母净利累计同比为-4.4%,而19Q2/19Q1为-21.3%/-14.8%,创业板的净利润同比增速降幅收窄。剔除温氏股份和乐视网后,2019年三季报创业板归母净利累计同比为2.2%,而19Q2/19Q1为-6.2%/-7.5%。

向上超预期:国内改革大力推进,向下超预期:中美关系恶化。