2020在疫情的影响下股市跌宕起伏,部分行业并没有因为经济的停摆而放慢脚步,反而迎来了更高速的成长。后半年国内经济复苏,国外疫情二次反弹,产业格局会发生怎样的变化?对股市的影响会有多大?

为了应对当下的经济环境,我们提出双循环的策略,在这一新的战略导向下,我国经济结构会产生怎样的中长期结构优化效应,会有哪些新的投资机遇?

在金融市场中,创业板开始实施注册制,引发了低价股的炒作,多次被证监会叫停,是否是一次成功的改革呢?

在当前十四五的规划之下,下一个五年的风口在哪里?对此,功夫财经专访前海开源基金执行总经理、功夫研究院名誉院长杨德龙。

以下内容整理自本次专访:

01

经济下行会不会拖累股市?

今年突发疫情对经济造成很大冲击,我国GDP在一季度出现了6.8%的负增长,但是我们通过经济停摆控制住了疫情,4月份开始我国经济就开始稳步复苏,二季度 GDP就转向了3.2%的正增长。

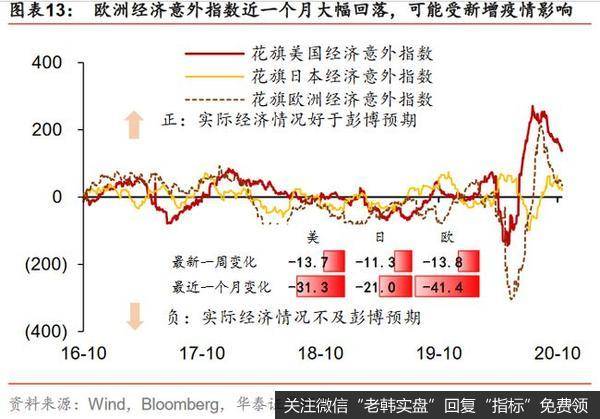

而欧美经济受到了重大冲击,疫情依然在快速扩散之中,现在还面临二次反弹的风险。欧美经济在二三季度受到了很大的冲击,美国GDP二季度下降30%以上,欧洲多国家的GDP下降10%以上,疫情冲击导致欧美经济今年出现大幅下滑。

欧美的经济是以消费服务业为主,这次疫情冲击最大的领域就是消费服务业,又加上疫情控制不力,所以欧美经济可能要等到明年底或者是后年才能出现比较好的复苏,现在还在负增长。

欧美经济大幅下滑,美联储带领全球央行大放水,采取零利率以及无限量化宽松,催生了资产泡沫。3月份在全球资本市场大跌的时候,当时投资者信心全无,美国股市一个月出现4次熔断,所有的资产都下跌,我当时提出全球金融三段论。

第一阶段就是流动性不足阶段,我们看到了3月份各种资产的暴跌只有美元上涨。

第二个阶段就是美联储放水带来的资产反弹阶段。暴跌之后美股持续反弹,除了道指之外,标普500和纳斯达克指数均创历史新高,但是这种流动性推动的行情往往是难以持续的,所以一旦出现利空就可能会出现重挫。

欧美股市后市维持高位调整的这个趋势比较明显。相对而言A股走势比较稳健,也没有出现大涨大跌,总体上维持了箱体震荡的格局。现在A股市场的仍然处于慢牛和长牛行情的初期,市场短期的波动对于后市不会太有太大的影响。

我觉得四季度市场应该有相应的反弹,长期来看,A股市场的重心还会不断的上移,我国经济面逐步复苏,会延续到明年。

今年利率出现了一定的升值,主要是中国经济复苏相对强劲,另一方面就是美联储大量的放水。汇率利率差引起人民币升值、美元贬值。

当然,外资今年仍然是流入为主的,也有流入中国债券市场,但是和去年相比力度有所减弱,也出现了一些资本外逃的现象。我觉得这和全球金融市场震荡以及全球疫情扩大,导致投资者风险偏好降低有关。

总体来看,外资未来的趋势还是会不断的流入到中国资本市场。因为中国资产相对便宜,加上中国经济仍然是全球主要的经济增长来源,所以外资流入的趋势不会改变。

02

“双循环”下,新的投资机遇在哪里?

中央针对当前的投资环境,提出要以内循环为主,国内国外双循环格局其实就是要加大国内消费增长力度,提高投资增速,从而弥补外需的不足。

同时,在科技领域要补短板,加大对于芯片半导体核心技术的推动力度,减少对于国外进口的依赖,加快进口替代,摆脱美国的卡脖子。内循环适应了当前经济的需要,同时也有利于推动我国经济的转型升级,减少了对于外界的依赖。

当然外循环还是会继续,内循环外循环的话需要有效互动,从而保持既对外开放,同时国内市场又比较稳定,让经济平稳增长,这是当前经济环境之下是一个比较好的策略。

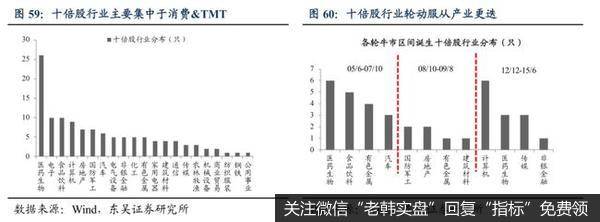

未来,市场应该是结构性的,不太会有全面的牛市。一个是是传统经济留下来的一些能够持续增长的行业,比如说消费白马股,会继续增长;一个代表新经济的科技医药会有比较好的表现;还有一个代表行情风向标的券商股也不错。

所以消费、券商和科技是我重点关注的三大方向,在过去几年已经有了很好的表现,未来10年还是要重点关注。有一些被经济转型淘汰的,或者是工业化时代比较强,但是现在市场占有率不断下跌的这些行业,可能未来的机会就不大了。

所以我觉得,结构性的机会比较明显,但是市场的重心还是会不断的上移,慢牛长牛格局已经形成,在房住不炒大的调控政策之下,未来的机会主要是在资本市场,这一点是确定的。

基本储蓄向资本市场大转移,今年已经明显体现,虽然现在不是大牛市,但是新基金发行异常火爆,超过了2015年,这是一个比较确定的趋势。

所以,未来的机会是在资本市场,要加大对资本市场配置比例,包括优质股票或者是基金。

03

消费科技高估值,金融股长期垫底成为常态

消费和科技股保持高估值,然后金融股长期见底,我觉得这个是一个趋势。

我为什么建议大家关注消费和科技,不推荐金融地产这些传统板块,因为消费科技在未来的成长性也比较高,加上消费品的品牌价值,所以它会长期保持高估值。而像银行、地产等金融板块的话,由于未来的业绩增速较慢,估值上很难提升。

我个人是比较看好这种非周期的这种消费,周期股很难把握,需要做一些波段。

比方说经济反弹的时候,这时候可能就要对这些反弹上来的周期股果断减仓,否则周期持续性不强,要坐过山车,而消费股趋势一直是向上的,中间虽然有一些回落,但是整体的走势稳健上涨,所以我觉得还是消费股相比周期股还是有更好的价值。

创业板实施注册制,整体上来说是成功的。低价股的炒作可能有一部分资金利用涨跌幅限制20%,然后提前炒作低价股,吸引散户跟风,存在着这一些现象,但不会影响到注册制的实施,注册制整体来看是平稳的,并且已经取得了初步的成效。

科创板的已经实施了一年多的注册制,创业板也顺利的推行注册制,将来推到主板和中小板上,只是时间问题。因为根据新证券法的要求,要全面推行注册制,是比较确定的。

科创板作为中国版纳斯达克受到比较大的重视,上市公司也都业绩优良,有成长性。但是当前业绩可能还不太好,很多属于初创期。所以对于买卖股票的话,我觉得配置ETF比个股的风险要低,是比较好的选择。

04

给散户的建议

对于普通投资者来说,在研究能力,研究资源方面确实和机构相比差距比较大。

我建议投资者第一是多学习一些股票投资的方法,比如财务分析方法,看懂上市公司的财务报表,然后学会选择好公司,不断的学习来提高个人的投资能力。要向机构投资者学习研究方法,远离技术分析或者是打听消息,向机构投资者靠拢。

另一方面就可以多认购机构产品,让专业的基金经理操作,这样的话弥补个人投资能力不足。

我觉得,未来10年是中国A股市场的黄金10年,也是价值投资的黄金十年 ,无论是买基金还是买股票都要坚守价值投资。

2020年,我们经历了不同寻常的一年,年初的新冠肺炎疫情打乱了每个人的工作和生活节奏。而随着后疫情时代的到来,经济前景、投资趋势、楼股走向等一系列问题,又重新摆在了大家面前,似重重迷雾!