事件

中国一季度GDP同比6.4%,预期6.3%,前值6.4%。1-3月规模以上工业增加值同比6.5%,预期5.6%,前值5.3%。1-3月城镇固定资产投资同比6.3%,预期6.3%,前值6.1%。1-3月社会消费品零售总额同比8.3%,预期8.3%,前值8.2%。3月社会融资规模增量为2.86万亿,预期1.85万亿,前值7030亿;3月M2货币供应同比8.6%,预期8.2%,前值8.0%。

解读

1、核心观点:稳了,“经济底”出现

我们在2015年提出“经济L型”,2018年下半年提出“2019年中经济二次触底”,M2、社融、PMI、出口、物价、生产、投资、消费增速均触底回升,经济企稳迹象显现。工程机械销量及开工小时、水泥产量等大幅回升佐证经济见底企稳。

我们在2018年下半年提出“当前A股很多都很便宜”“最好的投资机会就在中国”,2019年初提出“否极泰来”,A股随后大涨走牛。

我们在2019年初提出“债市、股市、房市、商品将先后转好”,3月份以来,房市、商品也相继回暖。

当前形势可以概括为:经济初现企稳迹象,但基础还不牢固;政策还需发力,但不要用力过猛;利用好时间窗口,推出一系列具有长期性的改革开放措施。财政货币政策初显成效,内需回暖、价格回升、宽货币到宽信用传导逐步见效,由于不是大水漫灌,属温和回升;从经济周期运行看,主动去库存渐入尾声,转入被动去库存的周期复苏早期。2019年地产补库存、基建政策发力和制造业产能新周期,短期固定资产投资较强,猪价、油价上行推升通胀预期,我们预计货币政策开始进入观察期,进一步放松和收紧的概率都不大。

具体看,当前宏观经济的八大特点和趋势:

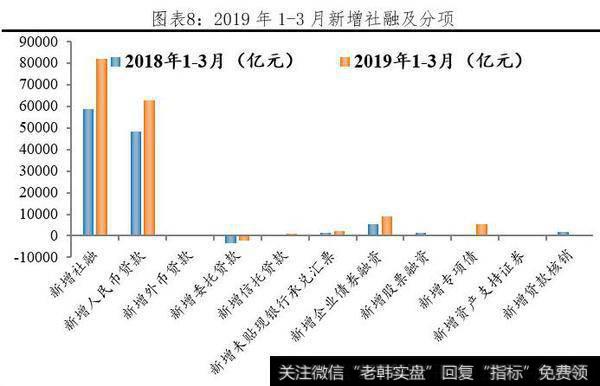

一、 社融增速企稳回升,宽信用逐步见效,实体经济融资环境继续改善。3月以来随着PPI、社融企稳以及PMI等各项指标回升,央行货币政策紧平衡,进入观望期,短期内难以边际放松。1-3月新增社融8.18万亿元,比2018年同期多增2.34万亿元;1-3月合计新增信贷5.81万亿元,比去年同期多增9465亿元。M2同比增速8.6%,比2月环比上升0.6个百分点,社融和M2企稳回升,实体经济融资环境改善。从结构来看,居民信贷需求持续好转,与房地产销售回暖相关,企业中长期贷款和短期贷款需求同步改善。

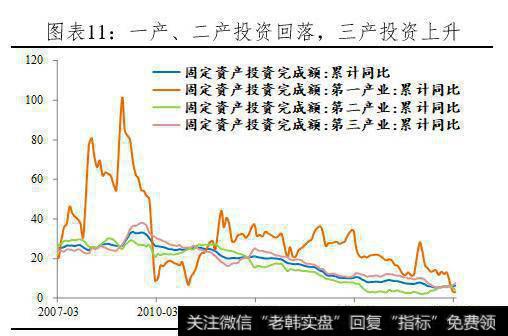

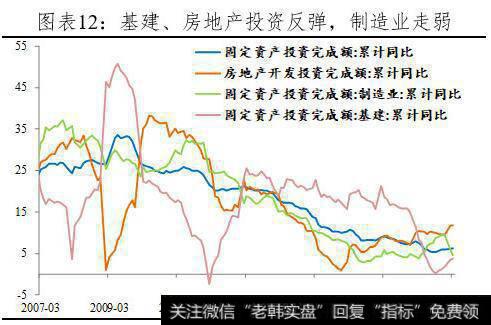

二、固定资产投资回暖,主要由房地产和基建投资支撑,先行指标社融预示固投触底回升但幅度不大。财政政策持续发力,专项债加速发行,1季度财政支出增速远高于收入增速,1季度赤字规模达历史同期之最,拉动基建投资回升,1-3月基建(不含水电燃气)投资同比4.4%,较1-2月回升0.1个百分点,连续5个月回升。3月当月基建增速4.5%,较1-2月回升0.2个百分点。企业中长期贷款增加,且预期改善,M2、社融领先于固定资产投资,因此2019年固定资产投资触底回升但幅度不大。

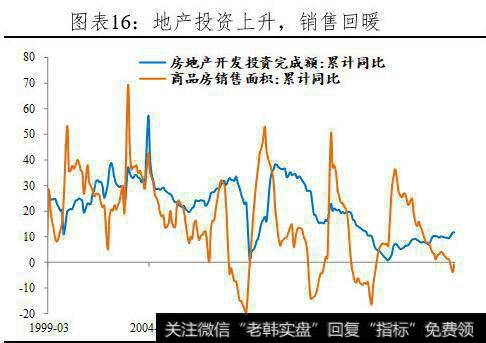

三、地产销售一二线回暖、三四线偏弱,投资短期高增。受一二线刚需强劲、货币宽松及调控政策微调影响,地产销售回暖,但区域分化明显,考虑居民贷款上升和利率下行,销售回暖可能延续。3月当月地产销售增速快速上升为1.8%,较1-2月提高5.4个百分点,其中一、二线销售明显回暖,三四线偏弱。3月房企到位资金大幅上升,值得关注的是来自银行端的开发贷和按揭贷款增速上升。1-3月,房企到位资金同比5.9%,较1-2月上升3.8个百分点。其中,国内贷款同比2.5%,上升3个百分点,由负转正;个人按揭贷款同比9.4%,较1-2月上升2.9个百分点。从当月看,3月房企到位资金当月同比13.1%,大幅高于1-2月11个百分点。从1季度整体看,同比增速5.9%,高于去年四季度的2.6%,但低于去年前三季度的7.8%。新开工面积增速大幅上升,高于竣工面积,表明房企仍在加快预售回款。由于2016-2017年的房地产销售增速高达22.5%和7.7%,当时的期房销售占比分别高达75%和76.4%,根据2-3年的交房期,今年竣工增速可能持续回升。新开工和施工面积上行支撑地产投资继续上升,考虑到销售回暖、融资改善、库存去化充分和地产调控不再加码,短期房地产投资仍高增长。

四、制造业投资继续下滑,高端制造投资相对较快,未来受内需回暖、价格回升、宽信用和减税降费支撑。1-3月制造业投资继续下滑,有色、纺织行业下滑幅度较大,但高技术投资增速上升。伴随内需回暖、PPI企稳回升和减税降费带动的盈利改善、宽货币到宽信用传导生效,企业盈利底预计在三四季度出现,制造业投资将逐渐企稳。

五、受地产销售好转、居民可支配收入增速提高以及股市财富效应的影响,社零消费回升,未来将受益于增值税和个税减税而稳定。3月社零售消费名义增速8.7%,较1-2月上升0.5个百分点。从消费品类别看,地产销售回暖带动家具、家电音像器材、建筑装潢增速明显上升,3月同比增速分别为12.8%、15.2%和10.8%,分别较1-2月上升12.1、11.9和4.2个百分点,支撑消费。升级类消费商品增长较快,化妆品、通讯器材类商品同比分别增长14.4%和13.8%,较1-2月增速分别上升5.5和5.6个百分点。未来随着增值税、个税减税效应的显现、“稳定汽车消费”政策实施以及消费者预期持续向好等,消费将保持平稳,但居民部门杠杆率仍高抑制消费快速增长。

六、CPI、PPI双升,通胀预期上升。当前生猪存栏、能繁母猪头数和同比处于历史低点,短期难以大幅增加供给,猪周期叠加猪瘟,猪价回升并推动CPI上行。PPI连续3个月环比上涨,3月份同比上涨0.4%,逐渐企稳。当企业预期需求逐步复苏、价格持续上升,将增加采购量和生产,库存周期从主动去库存转向被动去库存和主动补库存。

七、PMI生产回升强于往年,供改升级版和逆周期调节提振中小企业信心,去库存进入尾声。3月制造业PMI为50.5%,创6个月新高,回升强于往年,但主要是生产强于往年,而新订单回升较为温和,意味着供给端企业复工意愿较强、需求在稳步复苏。3月企业生产经营预期指数为56.8%,较上月回升0.6个百分点,升至7个月以来的高点;采购量指数为51.2%,较上月上升2.9个百分点,反映企业对未来较为乐观。目前需求、价格回升,带动预期改善和采购量加大,当企业经营者确认需求回升可持续,才会继续增加生产和采购,去库存进入尾声向补库存过渡。

八、出口仍弱,受世界经济回落和中美贸易摩擦影响。受春节错位及由此导致的基数效应影响,一季度各月出口增速波动较大,1、3月高而2月低,与历史情况吻合。剔除基数效应后,3月出口增速为-4.4%,略好于1-2月的-4.6%。分国别和地区看,3月中国对全球大部分国家和地区出口有所回升,但仍不及2018年四季度增速。受农产品进口下滑的拖累,3月进口同比-7.6%,较1-2月下滑4.4个百分点。一季度进口同比-4.8%,较去年12月回升2.9个百分点,但低于去年四季度9.2个百分点。在全球经济放缓的背景下,下阶段出口仍承压,但中美贸易磋商取得积极进展、原油等大宗商品价格回升,出口断崖式下滑的可能性下降。

未来宏观政策既要防止对冲不及时、力度不够,也要防止力度过大、重走老路。建议:

1、建议2019年降准4次。目前中国大型、中小型存款类金融机构存准率依然高达13.5%和11.5%,降准空间大。

2、利率市场化下,建议更多地通过货币市场利率引导广谱利率下降。

3、从“宽货币”到“宽信用”,建议金融监管政策从“一刀切”到结构性宽信用,支持实体经济发债、地方基建、刚需和改善型购房需求、激活股票市场等。

4、建议财政政策更积极,落实减税降费,支持基建,减税优于基建。

现重发年初的《否极泰来——2019年宏观展望》观点,大家拭目以待:

2019年宏观形势主要判断:经济年中触底,资本市场否极泰来

1)上半年中国经济还将惯性下滑,随着主动去库存周期结束、产能新周期和货币财政政策效应显现,年中经济将触底,下半年企稳,全年前低后稳,经济失速风险缓解。

经济有自身运行规律,关注世界经济、金融、库存、产能、房地产、政治等六大周期。

2)年初M2和社融增速触底回升,政策底(2018年3季度)、市场底(2019年1季度)、经济底(2019年中)将先后出现。

3)货币宽松和周期轮动,债市、股市、房市、商品将先后转好。

4)未来宏观政策既要防止对冲不及时、力度不够,也要防止力度过大、重走老路。

5)中国“增速换挡”步入“经济L型”触底期,有三次触底,第一次是2016年初,第二次是2019年中。

6)当前三大挑战:中美贸易战具有长期性和严峻性;渐行渐近的人口危机;调动地方政府和企业家的积极性,推动新一轮改革开放。

2、一季度GDP同比6.4%,止住下滑首次企稳

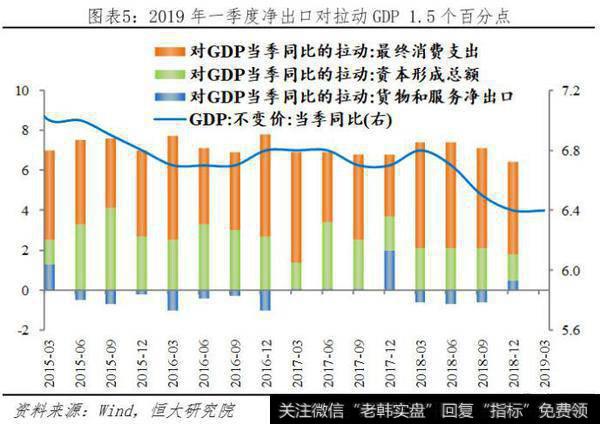

一季度GDP增速6.4%,与去年四季度持平,经济初现企稳迹象。一产三产增速下滑,二产增速回升,消费对经济的贡献依然占主导。一季度GDP同比增长6.4%,与上年四季度持平,结束去年持续下滑的局面。按现价计算,一季度名义GDP同比增速7.8%,较去年四季度下滑1.3个百分点。分产业看,第一、第二、第三产业同比增长2.7%、6.1%和7.0%,较去年四季度分别变化-0.8、0.3和-0.4个百分点。其中信息传输、软件和信息技术服务业保持较快增长,同比增长21.2%。从需求结构看,最终消费支出对GDP的贡献率为65.1%,拉动GDP4.2个百分点,依然是主导;资本形成总额和净出口的贡献率分别为12.1%和22.8%,分别拉动GDP 0.8和1.5个百分点。在全部居民最终消费支出中,服务消费占比为47.7%,比上年同期提高1.4个百分点。

3、社融增速企稳回升,宽信用逐步见效,实体经济融资环境继续改善

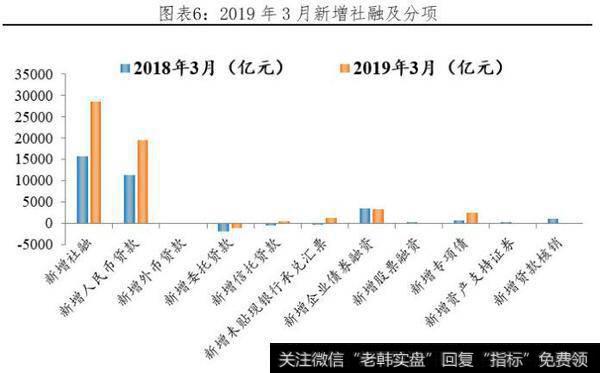

社融增速企稳回升趋势明显,实体经济融资环境继续改善。3月新增社会融资规模2.86万亿元,同比多增1.28万亿元,存量社融同比增速10.7%。1-3月合计新增社融8.18万亿元,比2018年同期多增2.34万亿元。

宽信用逐步见效,信贷传导渠道逐步疏通,供需端同时发力,新增信贷规模持续改善。3月金融机构新增人民币贷款1.69万亿元,同比多增5700亿元,1-3月合计新增5.81万亿元,比去年同期多增9465亿元。新增信贷反弹,原因主要有:1)宽信用政策逐步见效,叠加银行季末考核,信贷投放能力和意愿增强;2)节后复工,企业贷款需求增加;3)中央印发《关于促进中小企业健康发展的指导意见》,旨在纾解中小企业困难,鼓励银行加大信贷投放,尤其是小微及民企贷款,政策进一步促进宽货币向宽信用改善;4)3月份一二线城市房地产销售回暖,带动居民贷款需求增强。

从结构来看,居民信贷需求持续好转,与房地产销售回暖相关,企业中长期贷款和短期贷款需求同步改善。3月新增居民贷款8908亿元,同比多增3175亿元,其中短期居民贷款多增2262亿元,可能部分以消费贷等形式进入股市和房市,居民中长期贷款多增835亿元,与房地产销售回暖相关,居民贷款需求持续改善;新增企业贷款1.07万亿元,同比多增5006亿元,其中,中长期贷款多增1958亿元,短期贷款多增2272亿元,企业长短期贷款需求同步改善。

财政存款减少,3月财政支出增速高位,支撑M2反弹;实体经济活动趋强,M1增速继续回升,M0增速不及预期,货币政策并未超预期宽松。3月M2同比增速8.6%,比2月环比上升0.6个百分点,主要是3月财政投放增加,收入增速下降为4%,但支出增速上升为15%,财政存款同比多减2126亿元,支撑M2增速反弹。M1增速延续回升态势,企业和个人交易需求活跃。3月M1同比增速4.6%,延续2月回升态势。伴随着宽信用效果显现,融资条件逐步改善,叠加2018年低基数效应,M1增速逐步回升,反映企业活期存款和个人持有的现金开始回升,整体交易需求开始反弹。值得注意的是,3月M0同比增速3.1%,货币政策并未超预期宽松。3月央行实行稳健货币政策,在未降准的背景下,连续17个交易日暂停逆回购,M0同比增速低于预期的3.4%,货币政策并未超预期宽松。M0增速由负转正,但不及预期,货币政策并未超预期宽松。

3月以来随着PPI、社融企稳以及PMI回升,央行货币政策紧平衡,开始进入观望期,短期内难以边际放松。PPI连续3个月环比上升,2月PPI同比止住下滑趋势,稳定在0.1%,3月继续上升为0.4%。同时,3月PMI大幅反弹至50.5%,预期转好。前期放松的货币政策效果显现,社融触底反弹,房地产和基建投资较好。央行货币政策放松节奏减弱,2-3月在不降准的背景下,公开市场操作累计回笼资金6815亿元,2月基础货币投放同比增速降至2016年5月以来历史低点-4.62%。并且,央行否定“4月起降准”的消息,央行货币政策委员会会议重提“总闸门”,表明央行货币政策的紧平衡,货币政策基调转稳,短期内难以边际放松。

4、内需回暖带动生产超预期上升,传统产业和高端制造同时高增长

3月工业增加值超预期上升,创四年半以来新高,与PMI生产分项大幅上升相印证,主要受内需尤其是投资上升、春节错位及出口回升的影响。3月工业增加值同比增长8.5%,较1-2月上升3.2个百分点,创四年半以来新高。第一,内需回暖尤其是固定资产投资上升带动生产大幅增加。3月发电量、重卡销售等同比分别为5.4%和7%,较1-2月上升2.5和11.0个百分点,指向内需回暖。房地产新开工和施工面积大幅上升驱动房地产投资持续上升,带动黑色、非金属矿物质等的生产大幅增加。钢材、水泥生产分别同比增长11.4%和22.2%,较1-2月上升0.8和21.7个百分点。此外,3月汽车销量同比-11.6%,较1-2月上升降幅缩窄2.2个百分点,带动汽车生产同比上升12.5个百分点。第二,春节错位导致2月生产偏弱,3月生产较强。2019年春节较往年偏早,导致复工较早。第三,出口回升,带动出口交货值低位回升。3月出口交货值为5.7%,较1-2月上升1.5个百分点。第四,增值税率下调导致企业为了多抵扣而主动备货。4月1日起,制造业增值税率从16%降到13%,企业为了扩大税收抵扣量,主动增加备货,客观上要求上游企业增加生产。

从结构看,传统产业和高端制造业同时增长,但高技术工业增加值比重同比提高。传统行业非金属矿物制品、黑色以及有色金属冶炼生产均有所上升,同比增速分别为15.4%、8.5%和11.1%,分别较1-2月上升6.6、1和1.8个百分点。高端制造业通用、专用设备制造以及汽车行业生产明显上升,3月同比增速分别为14%、16.4%和2.6%,较1-2月分别上升9.7、6.4和7.9个百分点,其中汽车制造业结束了连续5个月的负增长。其中,新能源汽车产量增速41.6%,维持较快增长。1季度整体看,工业高技术产业增加值同比增长7.8%,快于规模以上工业1.3个百分点,占全部规模以上工业比重为13.5%,比上年同期提高0.8个百分点。新产品快速增长,移动通信基站设备、城市轨道车辆、新能源汽车、太阳能电池产量同比分别增长153.7%、54.1%、48.2%和18.2%。

5、固定资产投资略加快,受基建和房地产支撑,2019年触底回升、但幅度不大

1-3月固定资产投资同比增长6.3%,较1-2月加快0.2个百分点,主要受基建和房地产投资支撑。从当月增速看,3月固定资产投资增速6.5%,较1-2月增速加快0.4个百分点。

其中,1-3月基建(不含水电燃气)投资同比4.5%,较1-2月回升0.2个百分点,连续5个月上升;基建(含水电燃气)投资同比3.8%,较1-2月提高0.3个百分点;1-3月地产投资同比11.8%,较1-2月上升0.2个百分点,继续上升;1-3月制造业投资同比4.6%,较1-2月回落1.3个百分点,在今年以来持续回落;相应地,民间固定资产投资增速下滑,1-3月同比6.4%,较1-2月下滑1.1个百分点。虽然新动能如高技术投资在发力,但尚不足以支撑稳增长,经济企稳仍然依靠旧动能。

企业中长期贷款增加,同时预期不断改善,投资可能继续上升。M2、社融和固定资产投资的相关性较强,M2和社融增速回升趋势明显,但由于不会大水漫灌,因此2019年固定资产投资触底回升但幅度不大。

6、 地产销售一二线回暖、三四线偏弱,投资短期高增

受一二线刚需强劲、货币宽松及调控政策微调影响,地产销售回暖,但区域分化明显,考虑居民贷款上升和利率下行,销售回暖可能延续。去年8月份以来,房地产销售快速降温,2019年1-2月地产销售面积同比-3.6%。但是3月以来,伴随居民短期贷款和中长期贷款快速上升,3月当月地产销售增速快速上升为1.8%,较1-2月提高5.4个百分点。其中30个大中城市数据显示一、二线销售明显回暖,一线城市3月销售同比61.8%,大幅高于1、2月增速的4.9%和44.6%;二线城市3月销售同比6.1%,高于1、2月增速的-29%和-6.1%。三四线城市在过去两年快速增长后,面临需求透支和棚改红利衰退,市场下行压力较大。1-3月全国累计销售面积同比-0.9%。从历史数据看,居民中长期贷款同比增速与销售面积同比增速明显正相关,房贷利率与销售面积同比增速明显负相关,当前居民贷款增速上升、房贷利率趋于下行,销售回暖形势可能延续。分地区看,东部、中部、西部和东北地区商品房销售面积同比分别为-6.8%、2.8%、4.3%和0.3%,分别较1-2月上升2.9、3.4、2.1和5.1个百分点。

3月房企到位资金大幅上升,值得关注的是来自银行端的开发贷和按揭贷款增速上升。1-3月,房企到位资金同比5.9%,较1-2月上升3.8个百分点。其中,国内贷款同比2.5%,上升3个百分点,由负转正;个人按揭贷款同比9.4%,较1-2月上升2.9个百分点;自筹资金同比3%,上升4.5个百分点;定金及预收款同比10.5%,上升4.9个百分点。从当月看,3月房企到位资金当月同比13.1%,大幅高于1-2月11个百分点。从1季度整体看,同比增速5.9%,高于去年四季度的2.6%,但低于去年前三季度的7.8%。

新开工面积增速大幅上升,高于竣工面积,表明房企仍在加快预售回款。1-3月新开工面积同比11.9%,较1-2月上升5.9个百分点;房屋竣工面积同比-10.8%,降幅收窄1.1个百分点。由于2016-2017年的房地产销售增速高达22.5%和7.7%,当时的期房销售占比分别高达75%和76.4%,根据2-3年的交房期,今年竣工增速可能持续回升。

新开工和施工面积上行支撑地产投资继续上升。2018年地产融资形势紧张,房企实施高周转回款,新开工面积增速17.2%,为2011年以来的最高值。前期的新开工体现为当期施工面积增速上升。1-3月,房屋施工面积同比增长8.2%,比1-2月提高1.4个百分点,支持地产投资上升。1-3月,地产投资同比11.8%,较1-2月上升0.2个百分点。3月当月房地产投资增速12%,较1-2月上升0.4个百分点。考虑到销售回暖、融资改善、库存去化充分和地产调控不再加码,短期房地产投资高增。房地产调控已至历史最严,不再加码;且房地产去库存任务基本完成,库存相当于2014年初的水平。2015、2016和2017年商品房销售额同比分别为14.4%、34.8%和13.7%,销售面积同比分别为6.5%、22.5%和7.7%,而房地产开发投资增速为1.0%、6.9%和7%,销售大幅超过投资,库存去化充分。2019年1-3月商品房待售面积相当于2014年初的水平,同比从2015年初的24.4%迅速下降至2016、2017、2018年和2019年1-3月的-3.2%、-15.3%、-11%和-9.9%。

2019年房地产市场要重点防止一二线城市房价反弹和三四线库存反弹,建立居住导向的住房制度和长效机制。第一,今年稳健的货币政策要流动性合理充裕。当前库存已降至历史低位,对于有人口和产业持续流入的一二线城市仍有房价上涨压力。因此,“稳地价、稳房价、稳预期、防风险”仍必须放在突出位置。第二,部分三四线城市面临经济和财政收入下行的情况,有可能刺激房地产导致库存高企。第三,涉及土地、货币金融、租赁、保障、房地产税的长效机制有助于市场平稳健康发展。建立居住导向的住房制度和长效机制,关键是人地挂钩和金融稳健。确立以大城市为引领的都市圈城市群的城市规划区域规划战略,要促进人口、土地、技术等要素自由充分流动,调动各区域积极性。同时可在一线城市增加共有产权房和租赁住房供应、创新土地出让模式逐步替代“价高者得”的传统招拍挂模式。房地产税稳步推进,通过影响预期进而影响房价。

7、制造业投资继续下滑,高端制造投资相对较快,未来受内需回暖、价格回升、宽信用和减税降费支撑

1-3月制造业投资继续下滑,有色、纺织、汽车行业下滑幅度较大,但高技术投资增速上升。3月制造业投资当月同比3.7%,较1-2月回落2.2个百分点;1-3月累计同比4.6%,较1-2月下滑1.3个百分点,主要受外需不振和前期盈利持续下行影响。分行业看,1-3月有色金属冶炼、通用和专用设备投资同比分别为-17.1%、6.8%和9.3%,较1-2月下滑6.5、5.9和7.0个百分点。纺织和汽车制造业投资同比9.0%和-1.0%,较1-2月下滑8.8和9.1个百分点。与此同时,高技术制造仍然保持高增长,计算机通信制造业投资增速上升。1-3月高技术制造业投资同比增长11.4%,增速比全部投资快5.1个百分点,较1-2月加快2.8个百分点;计算机通信设备制造业投资同比5.5%,较1-2月回升8.1个百分点。

伴随内需回暖、PPI企稳回升和减税降费带动的盈利改善、宽货币到宽信用传导生效,企业盈利底预计在三四季度出现,制造业投资将逐渐企稳。当前,反映内需的主要指标回暖复苏,新订单上升,价格上行、减税降费,企业盈利预期好转,企业中长期贷款同比多增,预计下半年制造业投资将逐步企稳回升。

8、财政支出加快,基建投资持续反弹

积极财政政策发力,财政支出增速远高于收入,1季度赤字规模为历年同期之最,基建投资连续5个月反弹。1-3月基建投资(不含水电燃气)累计增速为4.4%,较1-2月上升0.1个百分点。3月当月基建(不含水电燃气)增速4.5%,较1-2月回升0.2个百分点。基建的反弹与发改委加快审批项目、财政支出增速大幅提高、专项债提前下达并发行有较大关系。1季度财政支出增速15%,远高于收入增速的6.2%;1季度赤字规模达4973亿元,去年同期为451亿元;1-3月地方政府债券(一般债和专项债)净发行额达1.2万亿,去年同期为2195亿;其中3月净发行额为4773亿,去年同期为1910亿。

从细分行业看,公共设施管理投资回暖,交运增速高于10%。1-3月公共设施管理业投资有所回暖,1-3月同比-0.6%,较1-2月回升2.3个百分点,与财政支出中节能环保支同比大幅增加相对应;道路运输业投资增长10.5%,增速回落2.5个百分点;铁路运输业投资增长11%,增速回落11.5个百分点。今年两会提出2019年交通运输投资目标为2.6万亿元,交通运输投资有望保持高增长。

基建在积极财政政策带动下将继续回升,但仍受地方政府债务约束。2019年政府工作报告提出:1)今年赤字率回升至2.8%,较去年提高0.2个百分点;赤字规模2.76万亿,较去年增加3800亿元,加强逆周期调节;2)大幅扩大专项债发行规模,合理扩大专项债券使用范围;3)下调部分基建投资的资本金比例要求。随着财政发力、货币宽松、逐步降低基建项目资本金比例,基建增速将明显反弹。此外,值得关注的是中央提出的人工智能、工业互联网、物联网等新型基础设施建设,加大城际交通、物流、市政基础设施等投资力度,补齐农村基础设施和公共服务设施建设短板。

9、 社零消费受地产销售回暖拉动回升,未来将受益于增值税和个税减税

受地产销售好转、居民可支配收入增速提高以及股市财富效应的影响,3月社零售消费名义增速8.7%,较1-2月上升0.5个百分点,实际增速6.7%,较1-2月下滑0.4个百分点。综合来看,一季度社零消费同比增长8.3%,不及2018年全年的9%。第一,城镇调查失业率下降,消费者对未来的收入预期提高,消费者信心指数上升。3月全国城镇调查失业率为5.2%,比上月下降0.1个百分点;一季度全国居民人均可支配收入实际增速6.8%,较2018年上升0.3个百分点;一季度消费者信心指数为124.6,比上年四季度提高3.2点。第二,上证综合指数一季度增长25.4%,股市的财富效应凸显。第三,3月地产销售明显回暖,带动相关消费。

从消费品类别看,1)地产销售回暖带动家具、家电音像器材、建筑装潢增速明显上升,3月同比增速分别为12.8%、15.2%和10.8%,分别较1-2月上升12.1、11.9和4.2个百分点,支撑消费。2)升级类消费商品增长较快,化妆品、通讯器材类商品同比分别增长14.4%和13.8%,较1-2月增速分别上升5.5和5.6个百分点。3)石油价格上升带动3月石油及制品消费同比增速7.1%,较1-2月上升4.6个百分点。4)汽车消费金额同比增速-4.4%,较1-2月降幅扩大1.6个百分点,拖累消费,与汽车销量同比降幅缩窄背离,主要源于3月份车企下调汽车零售价格。据中国物流信息中心数据,3月汽车价格指数同比-1.6%,较1-2月下滑1.1个百分点,奔驰、宝马公司分别于3月16日下调在售车型零售价,奔驰最高降6.4万元,宝马最高降6万元。

从消费结构看,城镇、农村消费增速分别为8.5%、9.4%,较1-2月上升0.5、0.3个百分点。此外,消费升级继续,在全部居民最终消费支出中,服务消费的比重是47.7%,比上年同期提高1.4个百分点。

未来随着增值税、个税减税效应的显现、“稳定汽车消费”政策实施以及消费者预期持续向好等,消费将保持平稳,但居民部门杠杆率仍高抑制消费快速增长。1)个税减税增加可支配收入,增值税减税有利于降低消费品价格从而增加实际购买力,2018年四季度个税已减税2000亿元,今年1季度个税增速同比-29.7%。2)两会报告明确指出“稳定汽车消费”,预计在政策带动下汽车对消费的拖累将继续减缓。3)经济企稳、预期好转,消费者信心指数将继续上升,带动消费上升。4)居民部门杠杆率上升,挤压消费。近年来我国居民部门杠杆率快速上升,2018年三季度已达51.5%。根据人民银行的测算,房贷收入比从2008年末的22.6%增至2017年末的60.5%,住户部门债务收入比从2008年末的43.2%增加到2017年末的112.2%。

10、出口仍弱,受世界经济回落和中美贸易摩擦影响

受春节错位及由此导致的基数效应影响,一季度各月出口增速波动较大,1、3月高而2月低,与历史情况吻合。3月出口同比14.2%,较1-2月大幅上升18.8个百分点。一季度出口累计同比1.4%,较去年12月大幅上升6个百分点,但仍低于去年四季度2.5个百分点。从春节错位和基数效应看,2018年春节较晚,3月中上旬大部分工厂仍处于停工状态,导致去年3月出口低基数,2018年3月环比1.9%,2013-2017年3月环比分别为30.7%、49.1%、-14.6%、27.4%和50.8%,历史上出现类似春节错位的年份是2000、2003、2005、2011和2016年,这些年份均出现1、3月高、2月低的特点。剔除基数效应后,3月出口增速为-4.4%,略好于1-2月的-4.6%。

分国别和地区看,3月中国对全球大部分国家和地区出口有所回升,但仍不及2018年四季度增速。其中,中国对美、欧、日的出口增速分别为3.7%、23.7%和9.6%,较1-2月上升18.3、22.2和10.9个百分点;此外,对中国香港、中国台湾、东盟、巴西、加拿大和澳大利亚等均有不同程度回升。

受农产品进口下滑的拖累,3月进口同比-7.6%,较1-2月下滑4.4个百分点。一季度进口同比-4.8%,较去年12月回升2.9个百分点,但低于去年四季度9.2个百分点。分进口产品看,3月农业进口同比-0.1%,较1-2月下滑11个百分点,其中大豆进口量升价跌,进口金额同比-16%,较2月下降22.6个百分点;机电产品和高新技术产品降幅收窄,分别为-8.8%、-5.9%,但同比仍然为负,这与中美贸易摩擦对中国加工贸易的冲击有关,与去年11月以来韩国对中国出口下滑相印证;3月大宗商品进口同比1.6%,较1-2月上升1.1个百分点。

在全球经济放缓的背景下,下阶段出口仍承压,但中美贸易磋商取得积极进展、原油等大宗商品价格回升,出口断崖式下滑的可能性下降。1)外需持续走弱。3月全球制造业PMI指数50.6%,与2月持平。美国制造业PMI总体呈震荡下行趋势,3月为55.3%,虽有所回升,但仍不改下行趋势,欧、日制造业PMI落入枯荣线以下,分别为47.5%、49.2%,分别创2013年7月、2016年7月以来新低。3月BDI指数同比-41.1%,较2月降幅收窄3个百分点,连续4个月为负;韩国、日本和中国台湾3月出口、进口同比大幅下滑,均落入负值,分别为-8.2%和-6.7%,连续5个月大幅下滑。2)中国3月PMI新出口订单指数47.1%,连续10个月低于临界点。3)全球贸易摩擦下产业转移在持续发生,中国加工贸易占比下降。加工贸易进出口同比连续3个月为负,加工贸易占中国进口、出口比重持续下滑。集成电路出口自2019年初开始持续下滑,3月出口同比15.1%,较2月下滑7.4个百分点。

11、CPI、PPI双升,通胀预期上升

3月CPI由猪肉和蔬菜价格推动上行,猪周期和非洲猪瘟影响下猪肉价格仍面临较大上涨压力。3月CPI同比上涨2.3%,较上月上升0.8个百分点,重回2时代。具体来看,食品价格同比上涨4.1%,其中鲜菜价格上涨16.2%,影响CPI上涨约0.42个百分点,是3月CPI同比上涨的主要拉动项。考虑到蔬菜生长周期短,菜价仅为短期扰动项。此外,高频数据显示3月猪肉价格上涨明显,22省市猪肉价格和农业部均价均显示猪肉价格同比上涨8%左右,但3月CPI猪肉价格分项同比上涨5.1%。该差异可能一方面受统计局采样时点影响,另一方面受样本范围影响,统计局为全国范围内采样,而高频数据为部分城市采样。当前生猪存栏、能繁母猪头数和同比掉入谷底,短期难以大幅增加供给,猪周期叠加猪瘟,猪价将继续回升。

CPI非食品价格整体稳定,油价短期上行但全年涨幅有限,4月增值税减税有望缓解价格上涨压力。非食品价格同比上涨1.8%,环比下跌0.2%,整体保持稳定。今年以来国际油价持续上涨,其重要原因在于主要产油国削减产量。短期来看,由于美国对伊朗出口禁运的豁免将于5月到期,届时若美国不再继续豁免政策,原油供给有望进一步收缩,从而提振油价。同时,国内增值税减税政策已于4月1日开始实施,我们此前测算增值税减税政策将降低物价约1.3个百分点。整体看,今年CPI大概率将呈现出结构性通胀的态势,货币政策预计将对此保持关注,但受制于CPI的概率不大。

PPI逐渐企稳,价格温和上升,当企业预期需求逐步复苏、价格持续上升,将增加采购量和生产,库存周期从主动去库存转向被动去库存和主动补库存。PPI连续3个月环比上涨,3月份同比上涨0.4%。从行业看,国际原油价格上涨提振国内石油相关产业,石油和天然气开采业环比上涨5.6%,比上月扩大0.6个百分点。同时,前期主动去库存的行业也表现出明显的边际改善:电气机械和器材制造业、黑色金属冶炼、汽车制造价格环比降幅分别收窄0.2、0.5和0.1个百分点。

12、 PMI生产回升强于往年,供改升级版和逆周期调节提振企业信心

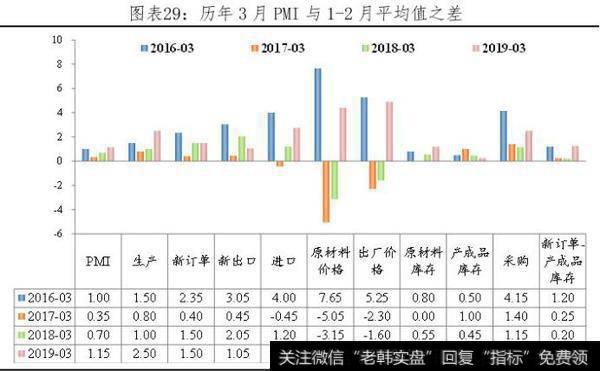

3月制造业PMI为50.5%,较上月上升1.3个百分点,结束连续3个月低于荣枯线的状态,创6个月新高,各分项全部回升,尤其是生产、采购量和出厂价格指数回升幅度较大。整体上,将1-2月PMI合并后,3月PMI的回升强于往年,但主要是生产强于往年,而新订单回升较为温和,意味着供给端企业复工意愿较强、需求在稳步复苏。生产端,3月PMI生产指数52.7%,较上月回升3.2个百分点,较1-2月均值上升2.5个百分点,主要受内需回暖和春节后企业复工影响。需求端,新订单指数为51.6%,较上月回升1个百分点,连续两个月回升,较1-2月均值上升1.5个百分点,预示需求在缓慢回暖中。主要源于专项债提前发行、货币宽松等逆周期调节逐渐发挥作用,基建明显发力。

供改升级版和逆周期调节提振企业信心,宽货币到宽信用、财政发力等促使企业经营预期指数和采购量大幅上升,中小企业明显改善,成为3月PMI上升的主要力量。2019年供给侧改革内涵拓展为“巩固、增强、提升、畅通”,2月习近平总书记提出的金融供给侧结构性改革强调要调整市场结构,大力发展多层次资本市场。3月企业生产经营预期指数为56.8%,较上月回升0.6个百分点,升至7个月以来的高点;采购量指数为51.2%,较上月上升2.9个百分点,反映企业对未来较为乐观。目前需求、价格回升,带动预期改善和采购量加大,当企业经营者确认需求回升可持续,才会继续增加生产和采购,去库存进入尾声向补库存过渡,此时经济触底并走向企稳,预计发生在2-3季度。

原油价格上涨和节后复工带动价格指数上升,通缩压力暂缓,企业盈利预期好转。3月PMI主要原材料购进价格指数和出厂价格指数分别为53.5%和51.4%,较上月分别回升1.6和2.9个百分点,均为5个月高点,出厂价格指数已重回荣枯线上方。主要原因是原油价格上涨和节后复工带动回升,但2019年PPI整体低于去年,企业仍有盈利压力,预计盈利底在下半年出现。

建筑业景气度回升,新订单创15个月新高,反映出基建持续发力。3月非制造业商务活动指数为54.8%,比上月回升0.5个百分点,去年同期回升0.2个百分点;新订单指数52.5%,较上月回升1.8个百分点,去年同期回升0.6个百分点。其中,受节后企业复工影响,建筑业景气度重回高景气区间。3月建筑业商务活动指数为61.7%,较上月回升2.5个百分点,比去年同期高3.2个百分点;新订单指数为57.9%,较上月大幅回升5.9个百分点,比去年同期高2.5个百分点。建筑业企业用工量有所增加,从业人员指数为54.1%,比上月上升0.9个百分点。从市场需求看,新订单指数为57.9%,比上月上升5.9个百分点,为15个月高点,随着基础设施建设项目加快推进,行业发展预期继续向好。