在股市中,心态可以说是与生俱来的,但也可以通过后天培养。它与人的阅历、经验、人生体会密切有关,并且与人的经历互相促进,良好的心态是建立在正确的技术基础上的。事实上,心态是技术的保障,如果没有好的心态做基础,无论其他条件如何适宜,赢利都无从谈起。技术好比一把开门的钥匙,如果投资者不用,即使有再好的心态等待,没有钥匙的辅助,门也不会动打开。在实际操作中,投资者一定要辨证地认识心态和技术的关系,千万不要离开技术去盲目地追求心态或离开心态一味地追求技术,那将是本末倒置。有这么一句俗语“技高人胆大、胆大技更高”,这从一定程度上也肯定了技术与心态相辅相成的关系,所以,投资者练就一定的技术和培养良好的心态是非常重要的。

既然是炒股,就存在着“炒焦”的时候。然而,炒股不比炒菜,菜炒焦了可以不要,炒焦了股票就是深套,套得越久越没可能翻身,更别说不要。所以,投资者炒的不是股票,更是一种心态,是一种对待输旅的心态,一般来讲,短线投资者在炒股过程中需要把握的心态可以归纳为以下几点:

1.淡定

对于短线投资者而言,一定要保持淡定。逐利是人的本性,任何投资者无不希望以最少投资换取最大收益,在股票市场里,表现得尤为突出。然而收益与风险是对孪生兄弟,在获取丰厚收益的同时必须承担巨大风险,投资者往往只想到获利后的喜悦,却忽视了本金损失带来痛苦。俗话说:“自己的肠子不用别人去丈量。”投资者能够承受多大风险自己最清楚,千万不要想象着一搞投资就会有丰厚回报,想象着一夜之间就能够暴富。违背了价值规律往往是陷阱,就如非法集资用丰厚回报进行诱骗,如果投资者上当,最终结果是“竹篮子打水一场空”。淡定,就是视炒股是生活中的调味剂,就是不重视炒股收益并且不轻视炒股的损失,就是在动荡市场里始终保持清醒的头脑。

2.合理期望

在股市中,每一位投资者都希望自己手中的股票一直往上涨。但这种自我期待的心态,不仅没有起到应有的作用,反而由于目标定得过高,给投资者带来一定心理压力,束缚投资水平的正常发挥,往往会葬送了投资者的炒股计划。一般来讲,用期待的心态对待股票,日久天长会形成潜意识,当股票下跌了,投资者条件反射地认为它还能涨起来,这种期待的心态最后会让自己不敢、不愿面对现实,形成自我欺骗,最终会被市场淘汰出局。在短线操作中,最需要打败的心理敌人就是这种自我期待的心态,不能克服,必遭损失。一般来讲,比较成熟的投资者都会不断告诫自己,并随时作好股票大跌的最坏准备。事实上,为了能够在实战中融会贯通,建议投资者把自己的操作规则记录下来,不断唤醒自己这方面的潜意识;不断强化自己的操作规则,有利于保持清醒的头脑,从而也就能拥有良好的心态。

3.知足

贪婪是人性弱点,往往左右着市场中交易行为,使到手的胜利果实化为乌有,让本金亏损得惨不忍睹。投资者人市进行投资,目的就是为了获得更大的报酬。然而,过分的贪婪心理很有可能致使投资者“玩火自焚”,该买不买,该卖不卖,从而招致更大的损失。

在贪婪心理的作用下,投资者在股市操作中,往往奢求利润的最大化,总想在最低点买人、最高点卖出,甚至一个小小的波段差价都不想错过。如此操作,最终被套的可能就很大。而且,贪婪心理往往会蒙住投资者的眼睛,失去理智的判断与分析。不懂得知足的人,有时候会犯下“破釜沉舟”的极端错误,如借钱炒股、不判断大势、盲目听从他人意见等,这是值得所有投资者都予以重视的。华人首富李嘉诚说:“商业、投资需要具有良好的心理素质,禁忌贪欲过甚而不知节制。”实际上,股票市场上的价格波动,资金、财富的转移都是在极短的时间内完成的,这就要求投资者必须具备良好的心理素质,特别是注意克服贪婪心理,常言道“知足者常乐”,所以投资者务必将自己的心态调整好,只得到属于自己的那份利润就好。

4.懂得放弃

盘面每天都有大幅上涨的股票,市场机会很多,所以在看盘的过程中,对于没有把握的市场机会,要学会放弃。一般来讲,没有价值、没有成长性的股票要放弃。在选股过程中,通过综合判断,觉得某只股票成长性不高,没有价值。后来这只股票开始上涨,这时有部分投资者推翻自己的研判去买进,如果后市股价下跌,又认识到该股确实没有价值,确实没有成长性,最后不得不割肉出局。所以,对于没有价值、没有成长性的股票一开始就要选择放弃。

5.不盲目跟风

影响股市的因素有很多,其中投资者的育目跟风心理对股市影响甚大。一般情况下,有这种心理的投资者,看见他人纷纷购进股票时,也深恐落后,在不了解股市行情和上市公司经营业绩的情况下,也买入自己并不了解的股票。有时看到别人抛售某家公司的股票,也不问他人抛售的理由。就糊里糊涂地抛售自己手中后市潜力很好的股票。有时谣言四起,由于跟风心理在作怪,致使股市掀起波澜,一旦群体跟风抛售,市场供求失衡,供大于求,股市一落千丈。这样往往会上那些在股市上兴风作浪的用意不良的人的当,往往会被这些人所吞没而后悔莫及。所以,投资

者要树立自己买卖股票的意识,不能盲目地跟着别人的意志走。

事实上,股市中的跟风行为不是简单的三言两语就可以解释清楚的,投资者在实战中需要不断积累操作经验,从而不断提高自己的抵抗跟风能力。

6.不急躁

民间有这样一句俗语“财不人急门”。在股市中,不少投资者都会犯下急躁这个毛病。事实上,投资者炒股,就是冲着钱来的,“求财心切”是可以理解的。然而,关键的间题就是急躁并不会给炒股本身带来任何益处,反而会给投资者带来不小的麻烦与烦恼。总而言之,急躁是炒股成功路上的绊脚石,而耐心是投资者应拥有的良好心态。投资者入市,看中的是未来的收益,因此急不得,要慢慢来。

7.不侥幸

绝大多数投资者都存在着或轻或重的侥幸心理,有时候对运气是相当崇拜的。事实上,侥幸心理是短线炒股的一个大敌。股市虽然和赌博类似,但是股市是有自己的运作规律的。如果投资者只是一味地依赖运气,最后只能独自品味着失败的苦涩。

众所周知,顺势而为,在股票投资中可收到事半功倍的效果,要是逆势操作,就常常吃力不讨好。翻阅股市历史,不难发现股票的K线图一旦形成上升趋势,股价易涨难跌,顺势做多的机会大于风险,相反股价一旦形成下跌趋势,股价易跌难涨,风险大于机会,因为股价走势的形成,需要很多因素促成,一旦趋势形成,很多投资者进行相应方向的操作,股价的走势很难随个别投资者的意愿而转移。所以,投资者在趋势面前不要抱有侥幸心理,要顺势而为,另外,就炒股风险来讲,是由投资者自己的选择决定的,投资者无法控制自己输或者赢,可以控制的就是适合自己的止损点或者止盈点。然而,部分投资者却由于侥幸心理捣乱,对止损与止盈都不屑一顾,这是不明智的,是不可取的。对此,投资者应尽早有一个比较客观的认识。

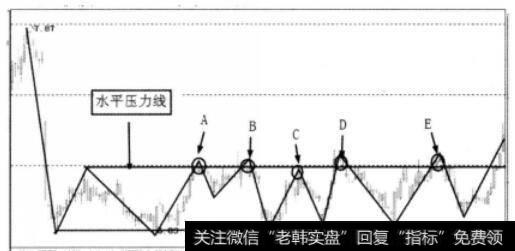

图1水平压力线各时期形态图

8.不后悔

众所周知,世上是没有卖后悔药的。然而,还是有很多投资者常常陷入后悔带来的阴影中,难以自拔。实际上,只要投资者没有恢复正常心态,那么在接下来的操作中出现失误的概率会越大。股市是一个永远发展的市场,不会为谁而驻足。一旦操作失误或者投资失败,投资者最应该做的事情不是哭泣与悔恨,而是总结经验,重整旗鼓,继续向前。