我最佩服的,是一件事情能够坚持做很久的人。

一年一度,86岁的巴菲特又给股东们写了一封信,这已经是他写给股东们的第52封信了。同样持久不衰的,是巴菲特掌管的公司——伯克希尔的惊人业绩,在过去的52年里,公司每股账面价值从19美元涨到了172108美元,年化涨幅19%。

这封29页的信,翻译成中文大概3万字,主要是谈公司的业绩和过去一年来的投资领域。我刚刚花了1个小时把全文读了一遍,其中大部分内容,对于普通读者来说都不太会感兴趣,所以我把有启发的有意思的东西挑出来分享:

第一个启示就是复利的力量。年化收益19%,坚持52年,复利的效果让本金涨了接近1万倍。做投资首先要找到适合自己的目标。这个大道理可能大伙都听多了,但注意,我说的是“找到”,而不是“设定”。你找到适合自己的目标了吗?可能有人会说,就是赚得越多越好,又有人说,希望2年翻倍、1年50%。投资的本质是承担风险而获得回报,如果我们对收益背后的风险没有认识,那么这些目标收益率,无非是拍脑袋“设定”下来的数字而已,毫无意义。而找到自己投资目标的方法,应该是先评估自己的风险承受水平,比如能够接受多大的亏损和回撤、资金投资期限能够锁定多长?然后,再根据市场上此种风险等级对应组合的预期收益,来“找到”自己的投资目标。只有这样,你才能持续、长期的获得投资的回报,通过复利完成财富的积累。

第二,是巴菲特在信中说,“每隔大约十年时间,经济环境就会出现恶化。但随之而来是挣钱的良机。你们应该牢记两点:首先,大范围的恐慌是投资者的朋友,因为它会提供物美价廉的资产;其次,个人恐慌是你的敌人,这是毫无必要的。那些避开高的成本和不必要成本、持有许多大型、适当筹资的企业股票并坐等较长一段时间的投资者们将必定能够获得不错的收益。”

这段绝对是巴菲特诚恳之至的金玉良言。要理解这段话,得先理解巴菲特的投资风格,他喜欢的是现在估值低,但未来能够长期持续创造利润的公司,也就是说他喜欢绩优白马股。有好长一段时间,巴菲特都不买科技股,就是因为他觉得科技公司都火不过五六年(不过看样子巴菲特现在改变了看法,已经买成了苹果的第10大股东)。所以巴菲特这段话的含义,是说在市场恐慌、泡沫破裂的时候,泡沫股和绩优股都会在绝望情绪中一起暴跌,这时候应该去低吸那些业绩优良的公司,一旦恐慌过去,好的股票总会涨回来的。纵观A股的历史,这话一样适用。

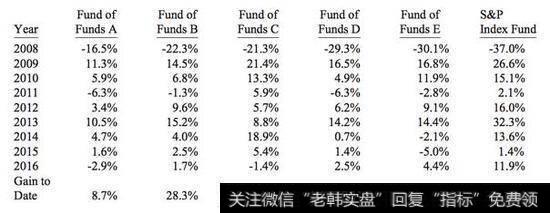

第三,是巴菲特在信里写了个很有意思的赌局。他2005年提出了一个赌约挑战,说应战者可以随便选出5只对冲基金,然后5只基金的收益做平均,和美国的大盘指数标普500指数基金比较业绩,以10年为期,巴菲特赌对冲基金跑不赢标普500。巴菲特赌了50万美元,这个赌约提出后一直没人应战,直到2007年才有人接下来。然后挑战者就选了5个基金,这5个基金都是fund of fund,就是基金的投资对象是其他基金,所以实际上这5只基金背后是100多只主动管理的基金,这样挑战者就可以避免某个基金经理太笨拖后腿。从2007年到现在已经过去9年了,这些基金和标普500的表现是这样的:

上面表里面前面5列是5个主动基金,最后一列是标普500指数基金,最下面一行是这些年来的总收益。除非2017年有惊天大逆转,标普500已经完胜了,巴菲特看起来是赢了。巴菲特是这样解释的:市场有两类投资者,一类主动型的主动操作,一类被动型的就买指数获得市场平均收益。因为主动型的加上被动型的就是整个市场,而被动型的获得的是市场平均收益,那么主动型的加起来获得的也只可能是市场平均收益。所以主动型的必然有一部分比平均赚得多,一部分比平均亏得多,但问题是主动型的还要多收管理费,所以从平均上来讲,就不如被动的好。

听起来好有道理,竟无法反驳……这套理论非常适合美国市场,机构投资者主导,总有一些机构赚,就有一些机构亏,这是没问题的。但放到国内A股就有点不太对劲,因为A股里面散户占了相当高的比例,国内的机构只要赚散户的钱就可以了,所以你们明白为什么说炒股1赚2平7亏了吧。从统计数据来看,国内的机构投资者还真是对指数能够取得一些超额收益,羊毛都出在你我身上啊。

今天是小市值择时轮动模型的每周例行调仓日,股票池调出3只同时调入2只,如果恰巧涉及你的持股,就需要根据模型轮动更换。参考前务必看下微信公众号“韭菜投资学”底部菜单的模型说明。

今天大盘跌得说多也不是很多,但从技术图形上看这根阴线还是挺显眼的,目前还可以认为是上涨过程中的回调。马上两会又要到了,根据我的经验,千万不要去相信什么开会一定不会跌的鬼话,我没有仔细统计过,但我印象里的各种会议活动,跌得占大多数,所以还是提高警惕,看着趋势模型的信号。