衡量什么取决于你

正如任何一个投资大师都有独一无二的投资哲学,其投资标准和投资方法也是独一无二的。

他的标准表明了他正寻求的那类投资。他的方法是指在发现了一个符合其标准的投资对象后的.系列行动的规则。

两者的统一回答了这样一个问题:你在衡量什么?

当然,投资大师的衡量依据是他的投资标准。他的投资标准告诉他应该投资什么类型的对象,这种对象的特定内涵是什么,他应该什么时候买入,什么时候卖出。他的投资标准还指明了他应该如何去寻找符合这些标准的投资对象。

巴菲特的目标是以低于1美元的价格购买价值1美元的东西。可以将他的投资标准总结为:价格适宜的高质量企业。而企业的质量就是他的衡量对象。

索罗斯的目标是从“市场先生”的情绪波动中获利。他将他的投资决策建立在有关事件未来发展的一种假设上。他衡量的是这种假设的可靠性和事件的进程。

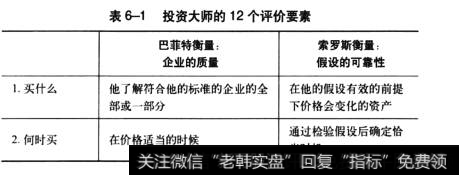

两位投资大师都按照自己的标准开发了自己的个性化投资系统。尽管他们的方法大不相同,但他们的系统都是根据12个评价要素建立起来的(表6-1)。

聆听市场

索罗斯的投资行动以提出一种假设为开端。他在量子基金的一个职员回忆说:“乔治过去总是说,先投资,再调查’。”他的方法是首先做出假设,然后投入少量资金来检验假设,看看他的估计是正确的还是错误的。

索罗斯检验假设以确定自己的假设是否有效,或者自己选择的时机是否恰当。

一旦他投出了问路石,他会“聆听市场”以决定下一步怎么做。如果他的测试让他赚了钱,那么市场是在对他说他是正确的,他会进一步买入(或卖空)以建立他的头寸。

如果他赔了钱,那么市场是在对他说他错了,他会彻底退出。他可能会在以后再次检验同样的假设,也可能会修改或彻底抛弃这个假设。

当我将索罗斯的方法解释给一个朋友听时,他的反应是:“你这么做的话会破产!”

如果你在一次又一次的测试中赔了大钱,你确实会破产。

毕竟,每个人都可以对未来做出假设。实际上,我们所有人都一直在做假设。

如果索罗斯的假设不是比随意猜测高明得多的话,他也会一直赔钱而不是赚钱。

但索罗斯只会检验那些值得检验的假设。他的与众不同之处在于,他能深刻地理解市场和市场参与者,以及看似不相关的不同事件间很少有人注意到的联系。正是这种理解深度促使其采取果断的行动,并获得了“击垮英格兰银行的人”的称号。

“联邦银行大权在握”

1987年,英国成为欧洲汇率机制(ERM)的成员国之一。被俗称为“蛇形浮动体系”的ERM由一组共同市场货币组成,以德国马克为支柱。

在英镑与德国马克挂钩后,投资者们开始相信英镑与德国马克一样可靠。但由于英镑利率相对较高,资本开始流向英镑资产。在反身性自我实现作用下,对英镑的需求膨胀帮助它实现了以马克为目标货币的稳定,也为它后来的贬值埋下了伏笔。

随后,柏林墙被推倒,苏联宣告解体,德国重新统一,而ERM,用索罗斯的话说,“进入了一种动态不平衡状态”。

德国马克成了民主德国和联邦德国的共同货币,引发了德国联邦银行和当时的联邦德国总理赫尔穆特,科尔(Helmut Kohl)之间一场激烈的斗争。

斗争焦点是民主德国马克究竟应以什么样的汇率兑换成联邦德国马克。已经儿乎一钱不值的民主德国马克升值到了4民主德国马克兑换1联邦德国马克的程度。

但考虑到“民主德国人”将在即将到来的大选中首次投票,着眼于本党大选前景的科尔希望民主德国马克进一步升值。 但对德国联邦银行来说,这样做的经济和货币效应是令人恐惧的。民主德国经济举步维艰,即便在4: I的汇率下,购买它的工厂和企业是否值得都是有争议的。如果民主德国马克再升值,东部的所有东西必将换取更多的联邦德国马克,这将使联邦德国为民主德国的经济西方化投入巨额资金,并使联邦德国民众的福利向东扩展最终形成更加沉重的支出负担。民主德国马克币值越高,说服私人企业去东部投资就越难。

德国联邦银行认为,民主德国马克升值到4: 1之上,将导致政府支出的大幅提高、赤字剧增、东部的高失业率,以及最危险的通货膨胀的爆发。

但科尔胜利了,民主德国马克的币值被高估到了不可思议的程度,一个人可以以1:1的汇率将4000民主德国马克兑换成联邦德国马克,超出这一额度的部分使用2: 1的汇率。

联邦银行是对的。德国经济被科尔对民主德国马克的高估拖累了许多年,甚至需要特别加征所得税来弥补他的“慷慨行为”所造成的损失。

正如索罗斯所说,这为“蛇形浮动体系”的崩溃埋下了种子:

根据我的理论,每一种汇率体系都是有缺陷的。ERM同样有一种潜在缺陷,但让它显现无疑的是德国的统一。这种缺陷在于,德国联邦银行在这个系统中扮演着双重角色:既是ERM的基石,又肩负着维持德国货币稳定的先天使命。在接近平衡状态时,联邦银行同时扮演这两种角色没有任何问题,但德国的重新统一使民主德国货币能够以高得过分的汇率兑换成联邦德国马克,这制造了联邦银行两种角色之间的冲突:它的天生角色和它作为ERM支柱的角色......

联邦德国注入民主德国的大量资金在德国经济中制造了强大的通胀压力。联邦银行责无旁货地(賦予它这种责任的是宪法,不仅仅是法律)做出了提高利率的反应,而且行动力度相当大。而这个时候,整个欧洲特别是英国正处于萧条中,德国的高利率政策与英国的经济状况完全不相匹配。联邦银行两种角色间的冲突爆发了,而在宪法的约束下,应优先考虑哪种角色是无须多言的。在欧洲其他地区处于萧条期的时候坚决采用紧缩货币政策,使联邦银行失去了充当ERM支柱的资格。这使曾经在接近平衡的状态运行的ERM进入了一种动态不平衡状态。

为确保共同市场的其他成员接受德国的重新统一(德国统一后,民主德国自然立即并人了共同市场),科尔向法国总统弗朗索瓦,密特朗提议加强欧洲的一体化建设。他的建议为后来的许多变革设定了框架,包括欧元的最终诞生。

这是德国联邦银行的丧钟,因为联邦银行将被欧洲中央银行取代。有人可能会说欧洲中央银行是联邦银行精神上的继承者,但对一个极度强大并对自己的力量感到骄傲的机构来说,这算不上一种安慰....这一条约威胁到了联邦银行的生存。

可见,冲突存在于三个方面:第一,德国需要-种不同于欧洲其他地区的货币政策;第二,联邦银行所倡导的货币政策不同于科尔总理实际采用的政策;第三,联邦银行在为它的生存而斗争。在我看来,第三种冲突是最不被理解但最具决定性的冲突。

索罗斯认为,“联邦银行大权在握”,决定了德国将疲软的货币排除出“蛇形浮动体系”只是一个时间问题。但他也观察到,从1990年德国统一开始,这个体系从平衡状态转向了不平衡状态。那么,他应该在什么时候下注呢?

恰当的时机直到1992年才到来....

我从联邦银行总裁施莱辛格(Schlesinger) 的一段讲话中发现了第一个崩溃即将到来的迹象。他说他认为投资者们将ECU (欧洲货币单位)视为一个货币篮子是错误的。他特别提到,意大利里拉就是不太理想的货币。在他的讲话结束后,我问他是否喜欢ECU这种货币,他说他喜欢这个概念,但不喜:欢这个名字。如果它被称为马克,他会更喜欢它。

我领会了其中的含义。

联邦银行总裁实际上肯定了索罗斯的核心假设。于是,索罗斯开始在市场中检验他的假设。量子基金做空意大利里拉,里拉很快就被迫退出了“蛇形浮动体系”。索罗斯的“联邦银行希望看到‘蛇形浮动体系’土崩瓦解”的假设被证实了。最终,他开始凭借里拉交易获得的利润,以大得多的头寸攻击一个大得多的目标:英镑。

索罗斯并不是唯一个做空英镑(或里拉)的人。其他数百甚至数千的交易者也看到了同样的迹象。大多数货币交易商都知道,财政大臣在让英镑贬值的前一天通常都会宣称他不会让英镑贬值。

但索罗斯对市场的深刻理解使他对英镑贬值原因的认识远远胜过了其他人。正因如此,他才有信心在量子基金总资产仅为70亿美元的时候建立起100亿美元的头寸来对付英镑。

有趣的是,他后来说“ 我们计划抛售的英镑还不止这个数”。

事实上,当英国财政大臣诺曼.拉蒙特(Norman Lamont)在英镑贬值前说他要借款近150亿美元来保卫英镑时,我们都乐了,因为我们打算卖的正是这么多。但是事情变化得比我们预期的快,我们没能完全建立起我们的头寸。

索罗斯抛售了价值70亿美元的英镑。但他也看到,英镑的崩溃也对其他欧洲货币、股票和债券市场造成了连带影响。因此,他也根据他所观察到的这种不同市场间的联系采取了其他行动。例如,他还抛售了其他一些较弱的欧洲货币,做多60亿美元的德国马克,做多法国法郎,购入5亿美元的英国股票(因为他假设股票价格会在货币贬值时上涨),做多德国和法国债券,并做空德国和法国普通股。

这些都是用借来的50亿美元做的。英镑曾以I:2.95的中心汇率与马克捆绑在一起。但在1992年9月16日这个“黑色星期三”,英镑崩溃了。到9月末,英镑兑马克的汇率已经变成了I:2.5。当英格兰银行惨败而归时,量子基金已将20亿美元的利润带回了家中。