来源:金融界网站

作者:郭施亮

社保与公募基金扎堆云集,本身反映出上市公司具有较强的投资吸引力。究其原因,主要体现在基金机构本身具有较强的调研能力,只要上市公司的基本面与盈利能力稍显逊色,也不会轻易得到实力机构投资者的认可。作为深市第一高价股的长春高新,这些年来确实做着不错的生意,较强的护城河与稀缺的行业领域,成为了基金机构青睐的对象。

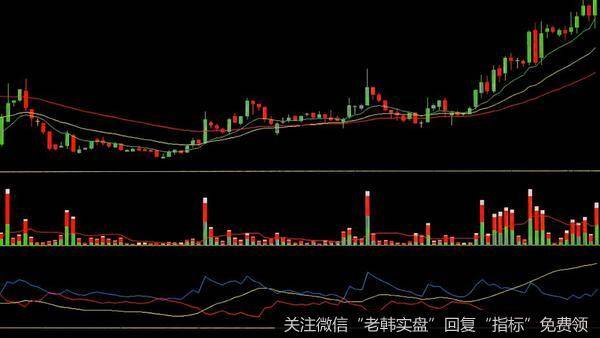

不过,作为社保与公募基金青睐的重点对象,近期也出现了加速下行的走势,9月14日长春高新也罕见出现了跌停的走势,自年内最高点调整以来,长春高新的累计跌幅已经超过了20%。但是,在近期长春高新股价大跌的背后,今年以来长春高新股价仍然有着66.65%的累计涨幅,全年的整体表现仍然跑赢同期市场指数的走势。

长春高新的股价跌停,直接的导火索,莫过于一次分享会上的消息释放,包括业绩展望的下调以及股票减持的计划等。然而,恰恰因为这两个尚未得到公开确认的消息,却成为了长春高新股价跌停的催化剂。

但是,在随后的时间内,长春高新在深交所互动平台上,也强调了公司未发布过未来几年的业绩展望,且未收到相关股东减持意向通知。由此可见,经历了股价跌停之后的长春高新,及时发布澄清公告,意在稳定市场人心,避免机构资金集中抛售的压力。

作为一门好生意以及一个很好的行业领域,自然获得机构投资者的青睐,这些年来长春高新一直成为深市第一高价股的地位,也并非没有原因的。不过,在股价长期上涨的背后,却离不开机构投资者扎堆云集的因素,在大资金合力做多的背景下,市场往往愿意给予上市公司较高的估值溢价空间,因为市场也很难找到护城河较宽以及赛道行业较好的上市公司了。

在A股市场中,近年来公募基金、社保基金的市场规模持续壮大,且已经形成了一定的话语权与定价权,当这类机构投资者的持股市值足够大的时候,更容易撬动起上市公司股票价格的走势,对上市公司股价走势影响意义非凡。与之相比,在港股市场,上市公司股票价格的定价权往往掌握在外资资金身上,但是随着近年来沪深股通的加速开通,内资也开始加快进入港股市场,对长期以外资作为主导的市场来说,也会起到一定的影响作用。

近年来,A股白马股的独立上涨走势,多离不开机构投资者的身影,机构扎堆云集成为了股价持续上涨的催化剂,即使遇到整个市场的黑天鹅事件,上市公司的抗跌能力却非常强,成为了资金的避险港湾。

但是,要达到机构云集扎堆的状态,本身对上市公司的要求也是非常高的。其中,上市公司应该具有很好的赛道优势,且本身拥有较宽的护城河,这也是上市公司业绩持续增长的重要动力。做生意不是太艰难,但要形成一个优秀的商业模式、做好一门好生意,却显得并不容易,对上市公司的要求自然非常苛刻。

与此同时,在业绩为王的时代下,白马股可以吸引大资金的长期关注,则与上市公司自身的盈利能力以及基本面状况有着直接的联系性。然而,业绩表现同样也是白马股的痛点之一,当上市公司的业绩增速能力不达标或差于预期,聪明的资金就会产生分歧,发生集中抛售的风险也就随之产生。只要上市公司的业绩跟不上,那么也很难享受到较高的估值溢价空间了。

换言之,持续稳健的业绩增速能力以及强大的基本面状态,无疑是白马股获得资金青睐的核心要素。机构资金愿意为上市公司更高的估值溢价空间买单,很大程度上看重了上市公司可观的业绩增速能力,它们会认为凭借上市公司的业绩增速能力,迟早会把较高的估值溢价空间抹平。但是,同样道理,若上市公司的业绩增速发生了变化,那么率先抛售股票的,也是这类机构资金,而机构投资者的集中抛售,往往成为了股票价格的趋势逆转指标之一。

在定价权掌握在机构投资者的背景下,上市公司的股价表现仍需要看持股比例较高的机构投资者脸色。不过,对任何行业来说,总不能够保障可以获得长期稳定的业绩增速预期,遇到突发事件或特殊时期,业绩增速有所变动,也并不意外。但是,与业绩稳定增长相比,市场更注重上市公司的稀缺价值以及行业赛道,只要拥有足够的竞争力与稀缺性,那么恢复业绩增速的能力,也只是时间问题,短期阵痛不影响长期趋势。