不同的市场板块在经济周期的不同阶段表现更佳。例如。接近经济扩张末期,能源类股票常常取得市场领导地位。这主要归功于反映在能源价格上涨上的通胀压力的形成。不幸的是,石油价格上升向美联储施加了提高利率(开始于1999年年中)的压力。利率的上升及时产生了减缓经济增长的效果。当市场开始感觉到经济的放缓时,常用消费品类股票开始成为市场领头羊。情况就是如此,能源类股票和常用消费品类股票的相对走强常常是经济扩张接近尾声(或主少是开始放缓)的信号。

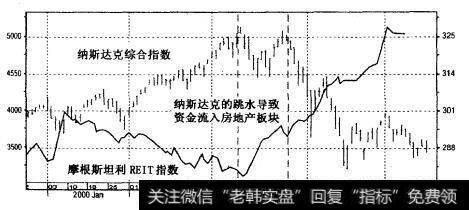

科技股回跌时的房地产股(REIT)回升2000年,上半年资金流入常用消费品类股票,尤其是抗跌类股票,部分原因是科技股的突然下跌和股票市场中更为谨慎的心态。虽然下跌伤害了那些重仓持有科技股的投资者,但它推动了房地产股之类的一些更具抗跌性的股票的上涨。图2.9显示了2000年3月科技股主导的纳斯达克综合指数的急速回跌与摩根•斯坦利房地产指数的急速回升几乎完美的吻合,表明一些逃离科技板块的资金进入了房地产板块。

图2.9 纳斯达克综合指数对摩根斯坦利 REIT指数2000年1-5月(日线)

房地产股传统上充当市场疲软时期的抗跌避难所,因为它们与市场其他股票的相关性不强。所幸的是,跨市场市场分析人员能够轻易识别这些市场情绪变化并从中获利。