看公司的财务报表这个问题,分两种情况:

(一)上市公司:

有几个渠道:

1、直接登录公司官网查看、下载财务报告。上市公司对于公司经营状况都有及时披露的法定义务, 所以官网上基本每个季度都会发布上季度的经营状况,这是公司财务的第一手资料。

2、可以登录各类股票投资与交流的专业网站以及门户网站的证券频道,如和讯、雪球、第一财经、新浪财经等,这些主流财经门户网站都会有上市公司的财务报表数据信息及相应的分析报告等。

3、交易所官网。例如上海证券交易所、深圳证券交易所、香港交易所等,所有在交易所上市的公司都必须定期提交财务报告。

4、查询专业报纸,如《上海证券报》等。

(二)非上市公司 请联系公司财务部咨询。对于陌生的机构或个人,查询公司的财务数据是有一定难度的;即使是商业合作伙伴关系,一般的情况下须签订《保密协议》方能拿到公司的财务报表。

如何看懂财务报表:

财务报表包括资产负债表、利润表和现金流量表和其它附表,如何把握其中的核心要点,简述如下:

一、资产负债表

资产负债表是总括地反映会计主体在特定日期(如月末、季末、年末)财务状况的报表。它的基本结构是:资产=负债+所有者权益。不论公司处于怎么样的经营状态,这个会计等式永远成立。

公司的资产来源:借债+股东投入

资产负债表的左边是钱的去处,右边是钱的来源。

(一) 资产要素分析,具体包括:

1.流动资产分析。 公司流动资产包括现金、各种存款、短期投资、各种应收应付款项、存货等。流动资产比往年增加,说明公司的支付能力与变现能力增强。

2.长期投资分析。 分析公司一年期以上的投资,如公司控股、实施多元化经营等。长期投资的增加,表明公司的成长前景看好。

3.无形资产分析。主要分析商标权、著作权、土地使用权、非专利技术、商誉、专利权等。商誉及其他无确指的无形资产一般不予列账,除非商誉是购入或合并时形成的。取得无形资产后,应登记入账并在规定期限内摊销完毕。

(二)负债要素进行分析,包括两个方面:

1.流动负债分析。 各项流动负债应按实际发生额记账,分析的关键在于要避免遗漏,所有的负债均在资产负债表中反映出来。

2.长期负债分析。 包括长期借款、应付债券、长期应付款项等。由于长期负债的形态不同,因此,应注意分析、了解公司债权人的情况。

二、利润表 。

利润表也称损益表,它是总括反映企业在某一会计期间(如月份、季度、年度)内经营及其分配(或弥补)情况的一种会计报表。

看利润表要重点关注营业利润。因为营业利润是一家公司的核心利润,是持续竞争力的体现。

对利润表进行分析,只要从两方面入手:

1.收入项目分析。 公司通过销售产品、提供劳务取得各项营业收入,也可以将资源提供给他人使用,获得租金与利息等营业外收入。收入的增加,意味着公司资产的增加或负债的减少。

2.费用项目分析。 费用是收入的扣除,费用的确认、扣除正确与否直接关系到公司的盈利状况。所以分析费用项目时,应首先注意费用包含的内容是否适当,确认费用应贯彻权责发生制原则、历史成本原则、划分收益性支出与资本性支出的原则等。其次,要对成本费用的结构与变动趋势进行分析,分析各项费用占营业收入的百分比,分析费用结构是否合理,对不合理的费用要查明原因。同时对费用的各个项目进行分析,看看各个项目的增减变动趋势,以此判定公司的管理水平和财务状况,预测公司的发展前景。

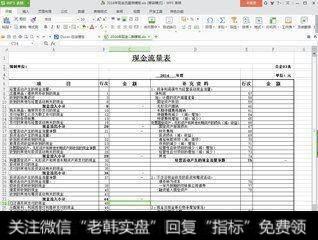

三、现金流量表

现金流量表记录公司账上真实的现金流入和流出。公司涉及现金的活动分为三大类:经营活动、投资活动和筹资活动。

对现金流量表主要从3个方面进行分析:

1.现金净流量与短期偿债能力的变化。 如果本期现金净流量增加,表明公司短期偿债能力增强,财务状况得到改善;反之,则表明公司财务状况比较困难。但是如果公司的现金净流量过大,表明公司未能有效利用这部分资金,其实是一种资源浪费。

2.现金流入量的结构与公司的长期稳定。 经营活动是公司的主营业务,这种活动提供的现金流量,可以不断用于投资,再生出新的现金来,来自主营业务的现金流量越多,表明公司发展的稳定性也就越强。公司的投资活动是为闲置资金寻找投资场所,筹资活动则是为经营活动筹集资金,这两种活动所发生的现金流量,都是辅助性的,服务于主营业务的。这一部分的现金流量过大,表明公司财务缺乏稳定性。

3.投资活动与筹资活动产生的现金流量与公司的未来发展。 分析投资活动时,一定要注意分析是对内投资还是对外投资。对内投资的现金流出量增加,意味着固定资产、无形资产等的增加,说明公司正在扩张,这样的公司成长性较好;如果对内投资的现金流量大幅增加,意味着公司正常的经营活动没有能够充分吸纳现有的资金,资金的利用效率有待提高;对外投资的现金流入量大幅增加,意味着公司现有的资金不能满足经营需要,从外部引入了资金;如果对外投资的现金流出量大幅增加,说明公司正在通过非主营业务活动来获取利润。