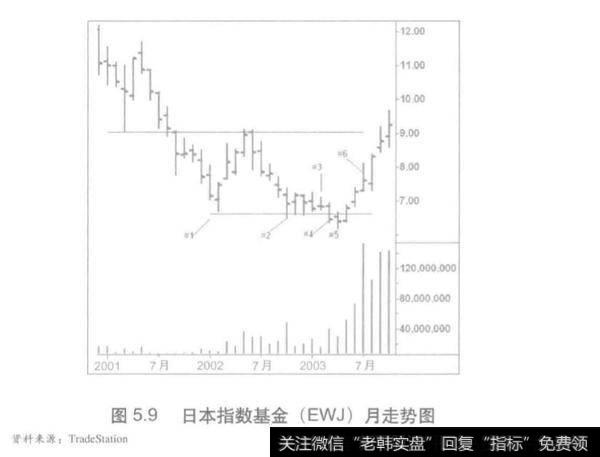

月走势图的解析和日走势图一样,关键在于交易区间、收盘位置以及成交量。对于这一点,日本指数基金(EWJ)月走势图(图5.9)

具有代表性。在下跌了2个月之后,该指数在2002年2月找到了支撑点1。最初的上涨在前期的突破点遭遇了阻力,价格随后下跌了5个月,至2002年10月低点2,支撑线被刺穿,成交量飙升至4800万。空方作出了巨大努力,但价格还是收盘在10月交易区间的中部,且在2002年2月低点之上。这揭示出了一次潜在的上翘,但价格一直支撑了4个月,根本没有逃离这个危险点的能力。2003 年2月,点3的狭窄交易区间、疲软收盘和低成交量,发出了跳水的警示,在3月和4月(点4和点5),该股在巨大成交量的基础上跌到了新的低点。在这里,没看到轻松下移,作出的努力也鲜见回报。然而,4月的收盘提供了股价可能上涨的线索。伴随5月的反转,上翘开始启动。 7月(点6)遭遇了供应盘的打压,但是这些浮筹在8月份被消化殆尽,于2006年5月涨到了15.55 美元。

通常,时间跨度数年的交易区间包含数量众多的上翘,它们在调整性上行(不包括主突破)过程中带来丰厚利润。图5.10,大豆季度连续走势图是一个经典的例子。不需要对图5.10上的众多上翘作太深人的挖掘,其中的5个即可。从左到右,它们分别创造了6.36美元(16个月)、3.87美元(7个月)、6.32美元(21 个月), 2.31美元(9个月)以及6.39美元(27 个月)的收益。2006 年,低点开始的一次上翘在22个月里赢得了11.39美元,把交易区间的主突破呈现在大家眼前。考虑到大豆价格上的1美元变动,相当于每份合约的5000美元,这个成绩还不赖。由于大豆连续多月上翘的趋势,大豆市场很值得认真研究。这些上翘中,几个都是由最初未能激发出更大规模的上行反转逐渐演变而成。前置测量从最后的启动点开始。1999 年前,所有上翘出现在沿1975年的低点和1977年的高点所划定的边界之内,1973年的高点在2008年上涨至16.63美元之前也没有被触碰。商品价格趋势在1980年见顶,一直到1999年之前都没有触底。1999年, 大豆市场破位至1975年的低点之下,1975 年的低点后来几次被回踩,一直撑到2002年1月这个过程才结束。1999 年至2002年之间的价格是一次末期洗盘(Terminal Shakeout),它在一个漫长的交易区间的末尾处出现,并在一个更长的时间段内形成与发展。这种类型的价格变动通常会结束一个延续数年的交易区间,启动一波更大规模的上升趋势。然而,从2002年低点开始的上涨,大部分都在2004年丧失,最终成为了一次未期洗盘的次级回踩。在图3.6大豆油年度走势图上,这种情况还出现了三次: 1975 年低点的一次末期洗盘: 2001 年一波大规模的上行,1968 年,50 年代初开始的交易区间被一次不太剧烈的末期洗盘终结。

图5.11,道琼斯工业平均指数在1966年首次上涨至1000点。从这个高点开始,它在一个由上翘、向上突破失败、末期洗盘和见顶构成的交易区间内运行了16年。1982年8月,上翘伴随着 当时股票交易历史上最大的月成交量。在1982年8月之前,纽约证券交易所(NYSE)日成交量从来没有达到1亿股,而1982年8月份出现1亿股成交量的情况有5个交易日。1982 年8月的月度交易区间是过去所有上涨月份中第二大的,只有1976年I月排在前面。因此,1982 年10月成为了之前所有上涨和下跌月份交易区间中最大的。为认真分析这次上翘,我们从1981年高点A的突破着手。9月份,这个高点在点B (807点)处找到了支撑。指數从低点B开始尝试恢复,但在12月份900点之上耗尽了力量。1982 年第一季度表现得更弱,3月份出现了新低。我们从这个位置看到了3个重要的特征:收盘价在月交易区间低点之下,略低于上月收盘价,恢复到1981年的低点之上。这三个特征一起发出了潜在上翘的警示。1982 年3月,NYSE月成交量达到了历史新高,而空方作出的巨大努力只获得了很小的回报,这更增加了牛市的色彩。一次小规模的上翘出现了,但在5月份的点C(850点之上)遭遇了阻力。5月份高点点C的回抽,可以被看成起于3月低点的那次上翘的回踩。6月份,情况很像一次成功上翘的次级回踩,道指维持了低位,并在当月低点之下结束。7月份,上涨表现得不紧不慢,最终止步于此,这就为下一次上翘回踩提供了舞台。8月份, 价格创新低,略低于前期低点。当道指在8月恢复到7月高点之上时,上翘进入了高速期,把前11个月的所有高点抛在后面,宣告了难得一见的牛市的开始。