在投资市场,别人赚了钱是别人的本事。自己赚钱比别人少,是因为你没他牛,看到牛人,应该学习,而不是挑战。因妒忌而否定比你牛的入,你不会变得更牛。妒忌缘于角色定位的错误,不能自得其所,理壮地认为别人理当不如自己,当现实与这个想法冲突时内心就扭曲管恨别入。被妒忌充斥的人热表只是千方百计挑别人的刺,最好看别人出洋相,而不会想到如何改变自身、如何使自己进步。妒忌多地是侵占你的内心,搅乱你的头脑,而不会影响别人的判断和决策,大部分情况下也不会让别人受损失。正所谓别入不会少一块肉,你也不会多一块肉。时间和精力都耗在无谓的事上,被妒忌蒙户双眼的人,就算机会来了也只会失之交臂。所以,因炉忌而否定比你牛的人,你不会变得更牛,还能使你与牛人的差距进一步拉大。

因为妒忌,而去挑战比自己牛的人,只会自取其辱。如果不能观地认识自己,总是认为自己应该是万事超人前,不可一世,甚至自不量力,老是用妒忌去对待比自己优秀的人,最终受伤害更多的还是自己。作家艾青说过:“妒忌是心灵上的肿瘤!一切炉忌的火焰,总是从燃烧自己开始的。”妒忌者对别人惨败的兴奋往往胜过对自己成功的喜悦,对别人优胜的芯怒每每强过对自己失败的难过,设恶计陷害比自己更厉害的人终必掉进自己设计的陷阱里。历史上有名的就有庞涓与孙膑,两人是同学,拜鬼谷子先生为师一起学习兵法。同学期间,两入情谊甚笃,并结拜为兄弟。庞滑投奔魏国发达后,还将孙膑推荐给魏王,但是为了金钱,地位,名望,最后庞涓陷害了孙膑,致孙膑于残,迫孙膑干疯,最后还是被技高一筹的孙膑设计马陵道“死于此树下”,死前发出“遂成坚子之名”的悲号。以害人始,以害己终,实在可悲、可叹!还有武侠小说中,因妒忌大侠威名、妄想名扬天下,贸贸然前来挑战武林高人的,哪一个不是出手即死,有的都来不及呻吟一声。所以说,如果因为妒忌,而不自量力去挑战比自己牛的人,只会自取其,而成为大家的笑柄。

巧用四条均线选择强势股

第一种是利用微波线选择短线强势股。如果微波线上涨角度陡峭有力,角度很大,其间没有顿挫、疲沓的形状,说明股价短线爆发力强,股价快速飙升的可能性很大。这类股票通常是短线主力所为。因此,选股的时候,要把这一类股作为首选目标。

第二种是利用小波线选择短线强势股。小波线在临盘交易的主要作用是中线主力推动股价在一轮中级波段行情中持续上涨或下跌。这是利用小波线选择强势股的理论依据。如果小波线上涨角度陡峭有力,角度很大,其间没有出现有效跌破小波线的现象,说明股价上涨力度强劲,强势特征明显。凡是沿着小波线上涨的股票,都是短线强势股。

第三种是利用中波线选择短线强势股。如果中波线在空间位置低位出现走平迹象,股价从下方放量穿越中波线,之后呈现为大角度上升,上涨角度陡峭有力,说明股价短中期上涨趋势强烈,股价一旦缩量回踩到此位置,可以称为回调到重要的关键技术点位,短线可以坚决狙击。

第四种是利用大波线选择短线强势股。当股价放量向上突破已经在低位走平的大波线时,说明一轮大级别的大波段行情已经启动,并从此进入短期强势阶段。大波线的拉升角度越大,强势特征就越明显。凡是大波线在空间位置低位走平,并与微波线、小波线、中波线粘合,就要特别留意了。一旦放量穿越这种粘合均线系统,大牛就可能来啦。这时候,最佳的短期获利时机可能已经来临。

均线选股原则

1、积极参与市场热点。

2、股票在最后拉升阶段的高位横盘整理不买。

3、不买暴跌、乱跌的股票,因为其利空消息马上就会跟上。

4、不到大盘见底企稳的时候,不进行抄底。

5、坚持中低价、小盘、小市值股优先选择的原则。

均线买点信号

1、股价经过急跌后,5日线在10日线之下向上交叉10日线,之后股价回调到了10日线之上企稳就是短线买点了:

2、股价多头排列,处于上升通道,上升途中遇到了缩量调整,5日、10日线向下凹,向下凹得幅度越大,后期爆发力就越强:

3、股价经过长期盘整,5日线在10日线之下向上交叉10日线,之后5日线与10日线保持斜向上的关系,并且阳线多于阴线,5日线不再向下交叉10日线,当某一天股价放量突破了盘整区域,就是短线爆发式买点了,也就是踏上主升浪之前最后上车机会:

4、股价经过长期底部盘整之后,波幅越来越窄,5、10、30日线粘合在一起,股价在某天突然出现了放量大阳,均线多头发散,这根大阳就是中线买点了:

均线拐点

1、均线拐点是指此点后均线的运动方向发生了前后相反的变化。

2、如果在均线拐点处,股价站在均线上(下),且K线方向与均线拐点后的方向相同,则股价沿该均线方向运动的概率大。

3、如果多周期均线同时出现同向拐点,称为多周期共振拐点,此拐点非常重要。如果此时K线站于该拐点的多个均线上(下),则股价将较长时期按拐点后的方向运行,从而形成重要底部(顶部)。

4、如果大周期的均线沿着原来的方向运动,而小周期均线出现同方向的拐点,则该拐点为重要买卖点。

均线的六大买卖原则:

法则一:平均线从下降逐渐转为水平,且有网上方抬头迹象,而价格从平均线的下方突破平均线时,便是买进讯号。

法则二:价格趋势走在平均线上,价格下跌并未跌破平均线且立刻反转上升,则也是买进讯号。

法则三:价格虽然跌破平均线,但又立即回升到平均线上,此时平均线仍然持续上升,仍为买进讯号。

法则四:价格突然暴跌,跌破平均线,而且远离平均线,则有可能反弹上升,亦为买进讯号。

法则五:价格突然暴涨,突破平均线,且远离平均线,则有可能反弹回跌,为卖出时机。

法则六:平均线从上升逐渐转为横盘或下跌,而且价格向下跌破平均线,为卖出信号。

法则七:价格趋势走在平均线下,价格上升并未突破平均线且Ike反转下跌,也是卖出信号。

均线黄金交叉与死亡交叉

均线黄金交叉特征:一根时间短的均线由下而上穿越一根时间常的均线,且该时间长的均线正在向上移动,是个买进信号。

均线死亡交叉特征:一根时间短的均线由上而下穿过一根时间长的均线,且这根时间长的均线正在向下移动,是个卖出信号。

无论是是金叉还是死叉,均线的时间周期越长,其信号就越可靠。

1、一箭穿心涨停板

5日MA,10日MA,30日MA相交在一点时,当日股价以涨停板上穿交叉点,收市价高于交叉点价格,成交量有效放大。

2、一阳穿三线

当股价经过一段时间横盘整理,均线系统趋向闭合,到达时间共振点,一根K线穿头破脚一举攻破5日;10日;20日;30日均线的阻力,同时MACD形成金叉,这往往是主力开始拉升的信号。

均线的高级实战技巧:金蜘蛛

股票经过整理后向上攀升时,短期均线、中期均线,分别上穿长期均线,就会形成一个尖头向上的不规范的三角形,这个三角形就称为“价托”;同理,股票经过整理后向下回落时,短期均线由上向下穿越中期均线和长期均线,然后中期均线向下穿越长期均线,就会形成一个尖头向下的不规范的三角形,这个三角形就称为“价压”。而金蜘蛛和死蜘蛛则是价托与价压最典型的表现形式。

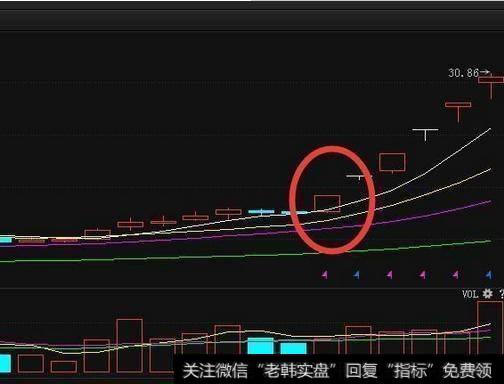

金蜘蛛

金蜘蛛,是指短期均线、中期均线和长期均线先是由上而下从发散逐渐收敛,在同一点形成交叉,然后三条均线继续向上发散,均线也由之前的空头排列转变为多头排列形状,如图1-34所示。金蜘蛛是看涨信号,投资者在看到此图形后应该以做多为主。

投资者在按照金蜘蛛形态进行操作时,应该注意以下几点:

(1)当大盘或个股的均线系统出现金蜘蛛形态时,投资者可以在向上发散的初始阶段买进。在日K线图中,金蜘蛛形态的最佳买入点一般为均线交叉向上发散的初期。

(2)之所以会出现金蜘蛛形态,是因为三根均线发生了共振,所以金蜘蛛形态对股价的支撑力比价托要更好一些。

(3)金蜘蛛形态的结点朝未来水平方向形成辐射带,对股价的未来走势有支撑和推动作用。

(4)在金蜘蛛形成的过程中成交量放量越明显,看涨信号的可信度越大。如果股价在收敛交叉时放出巨量,则说明主力吸筹完毕,上涨指日可待。

(5)金蜘蛛形成后,均线系统向上发散的角度越大,未来股价上涨的潜力就越大。

(6)金蜘蛛形态完成后,股价缩量回调到某一均线获得支撑时是低吸的好机会。股价一旦放量突破金蜘蛛上方的整理平台更是一个较好的买入机会。

(7)金蜘蛛形态出现后,只要均线系统仍保持向上发散状,投资者就可积极做多,反之就应该保持观望。

(8)金蜘蛛形态常常出现在一些黑马股中,因此,投资者一旦发现该形态就要抓住机会、及时买入,即使把握不大也应该用少量资金小搏一把。