吞没形态是一个双蜡烛线图形。看涨的吞没形态(见图4.13)形成于下降趋势中阳线覆盖或“吞没”阴线的时候。吞没形态表明蜡烛图有助于更深刻地理解市场行为。例如,看多吞没形态表明多头已经艰难地从空头手中夺得市场控制权。

图4.13 看涨吞没形态

图4.14 看跌吞没形态

看跌吞没形态(见图4.14)形成于反弹时阴线覆盖阳线的时候。这种图形表明供给的优势力量已经压倒需求。例如,日本人说,在看跌吞没形态下,“多头就吓呆了。”

吞没形态的交易技巧是用形成看涨吞没形态的两个盘面的最低点作支撑,对于看跌吞没形态,就是用两线最高点中的高点作阻力。

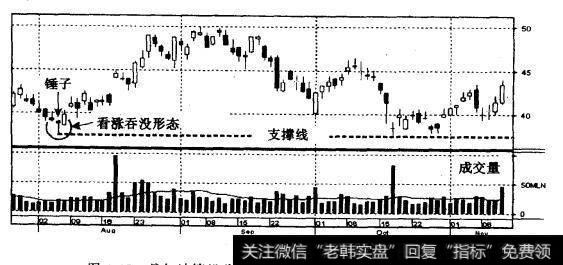

例如,图4.15显示戴尔电脑公司股票在1999年8月上旬完成了一个看涨吞没形态(有趣的是该图形的第一部分是一个锤子)。看涨图形在37.5美元附近建立了一个支撑价位。在10月中旬,戴尔公司的股票以Doji触及支撑价位,这是该股正从其趋势中分离的迹象。更为重要的是Doji处的超乎寻常的成交量,这个极大的成交量显示了巨大的供给,但小实体(也就是Doji)直观上证明所有这些供给都被同样强烈的需求所吸收。这是一个典型的“洗筹”(想必是精明的资金正在从意志薄弱的股民手里买入股票)实例。该图表明西方的技术分析可以多么有力地强化东方的绘图分析。巨大的成交量(西方工具)和Doji(蜡烛信号)的结合确认了预期的看涨吞没形态(蜡烛图)中的支撑价位。

图4.15 戴尔计算机公司(DELL) 1999年8-11月(周线)

图4.16 PHLX石油服务指数1999年5-7月(周线)

图4.16显示了6月中期的看跌吞没形态。到看跌吞没形态收盘时石油服务指数(Oil Service Index)已经远离盘面最高点,这样在看跌吞没形态完成时卖出已经没有吸引力。更保守的策略是等待以看跌吞没形态顶点为阻力区的反弹(可能出现,也可能不出现)。看跌吞没形态形成了阻力线,后来指数两次试图越过8200点的该阻力线(第二次尝试中指数当天上攻越过阻力线,但没有收在阻力线之上),但都没成功。收在看跌吞没形态之上(或看涨吞没形态之下)的盘面被视作突破。这提出了关于蜡烛绘图形态的一个重要方面:一个公认的蜡烛信号并不必然意味着当时的交易就有保证,你必须评估交易的风险,收益。