每一浪都具有这两个功能:作用或反作用。明确地讲,一个波浪既可推进更大一级波浪的目标,又可打断它。波浪的功能取决于其相对方向,一个作用浪是与其作为其中一部分的大一浪级同向运动的任何波浪;一个反作用浪或逆市浪是所有与其作为其中一部分的大-浪级波浪反向运动的任何波浪。作用浪用奇数和字母标示(例如1、3、5、a和C)。反作用浪用偶数和字母标示(例如2、4和b)。

所有反作用浪都以调整方式发展。如果所有作用浪都以驱动浪的形式发展,那就不需要不同的名称了。事实上,大多数作用浪的确细分成五浪。但是,少数作用浪以调整方式发展,也就是它们细分成三浪或三浪的变体。要分清作用功能同驱动方式之间的差别,必须掌握波浪模式结构的细节知识。

1.驱动浪

驱动浪细分成五浪,而且总是与大一浪级的趋势同向运动。它们简洁明了,相对容易认出和研判。在驱动浪中,浪2总是回撤不到浪1的100%,而且浪4总是回撤不到浪3的100%。此外浪3总会运动得超过浪1的终点。驱动浪的目的是产生前进,这些形成规则确保了前进的发生。

就波浪理论而言,浪3常常是驱动浪的三个作用浪中最长的,而且永远不是最短的。只要浪3是比浪1和浪5更大的运动,这个规则就满足了。驱动浪有两种类型:推动浪和倾斜三角形。

最常见的驱动浪是推动浪。在推动浪中,浪4没有进入浪1的区域。此外,推动浪中的作用子浪(1、3和5)本身也是驱动浪,而且子浪3明确会是一个推动浪。

图2-6是上证指数周K线走势2005-2007年牛市波段的波浪划分。图中五浪结构清晰,浪二的回撒没有低于浪一的起点;浪三是最长的浪;浪四的回撤没有进入浪一的价格范围。此外,圈内的浪3是第三浪中五浪结构的推动浪,而浪三则是大型五浪上涨结构中的推动浪。

通过此图可以清晰地看到,推动浪在整个波浪前进的过程中,运行的时间较长,且空间较大,极为容易辨认。

2.延长浪

大多数推动浪包含延长浪。延长浪是扩大了的细分浪,拉长了的推动浪。我们所关心的是波浪的延伸到底给予我们什么好处。一般情况下,三个推动浪中有且仅有一个浪出现延伸。这个常识使得波浪的延伸现象成为了投资者准确预测推动浪运行长度的一个比较有用的依据。举例来说,如果第3浪出现延长,那么第5浪理应只是与第1浪相似的简单结构;如果第1浪和第3浪都是简单的升浪,就可以期待第5浪出现延长,特别是第5浪运行时成交量急剧放大并超过第1、3浪的成交量时。

在许多时候,延长浪的各个细分浪与大一级推动浪的其他四浪有着几乎相同的幅度和持续时间,对于这个波浪序列就给出了规模相似的九个浪,而不是常规数出来的“五浪”。在一个九浪序列中,有时候很难区分哪一浪延长了(见图2-7)。 不过这没有多大关系,因为九浪计数和五浪计数有着相同的技术意义。

延长浪通常只在一个作用子浪中出现的事实,给即将到来的各个波浪的预期提供了有用的指南。比如,第1浪和第3浪的长度大致相同,那么第5浪就可能成为一个延长浪。相反,第3浪延长了,那么第5浪必然结构简单,而且与第1浪类似。

在股票市场中,最常见的延长浪是第3浪。如果与推动浪的两条规则一浪3永远不是最短的作用浪,浪4不会与浪1重叠一结合起来考虑,这个事实在实际的波浪研判中尤其重要。

在图2-8中,第一个错误的数浪是浪4与浪1重叠;第二个则是,浪3既比浪1短,又比浪5短。根据规则,这两个都不是正确的标示法。

一种需要我们注意的现象:当我们发现第5浪出现延长的话,我们就可以期待,第5浪结束后的调整将是迅速且猛烈的,调整的首要目标位置应该是前期第5浪中的第2子浪的终点位置。若该位置最终没有抵抗住调整的步伐,我们应该在前期第4浪的终点处期待底部(见图2-9)。

3.失败浪

推动浪可以延伸,也可以失败。艾略特使用"衰竭”来描述第5浪的运动未能突破第3浪终点的价格水平。当第5浪不能创新高(低)时,很可能市场会出现大逆转。其包含的深层意义,并非在此三言两语所能说得清楚。

衰竭通常可以通过注意假设的第5浪包含必需的5个子浪来验证,衰竭通常出现在超强的第3浪之后。如图2-10,图2-11所示。衰竭的第5浪即失败浪。

要特别提醒读者的是,在实战应用中一定要注意,第5浪中的次一级的5个小浪清哳出现后才可确认失败5浪。否则,可以演变成“4浪b",只要它是3浪运行的。失败的第5浪的出现,大多数情况下是由于基本面衰弱,或出现重大利空打压而造成的,例如,利率变动、战争、灾难等。不过,如果第1、3浪没有延伸的话,那么第5浪往往很难出现失败,即便基本面表现不佳。

4.调整浪

市场逆着大一浪级趋势的运动只是一种表面上的抵抗,来自更大趋势的阻力似乎要防止调整浪发展成完整的驱动浪结构。这是两个互为逆向的浪级间的博弈。通常调整浪比驱动浪更难识别。而且,调整浪在展开时,常常会以复杂形态上升或者下降,所以技术上同一浪级的子浪,会因其复杂性和时间跨度,显得似乎是其他的浪级。所有这些原因,使得调整浪时常要到完全形成过后才能被归入各种可识别的模式中。因为调整浪的终点比驱动浪的终点难预测,所以当市场处于一种蜿蜒调整的状态时,投资者必须在分析时相比市场处于持续驱动趋势中时发挥更多的耐心和灵活性。

在对各种调整模式的研究中,唯一可以发现的重要原则是调整浪永远不会是五浪。只有驱动浪是五浪。因此,与更大趋势相反运动的最初五浪永远不是调整浪的结束,而仅是调整浪的一部分。

各种调整过程呈两种风格。陡直调整以陡峭的角度与更大的趋势相逆。横向调整,总是对先前的波浪产生净回撤,通常包括返回或超过调整起点的运动,这就形成了总体上横走的样子。

明确的调整模式主要分为三大类:锯齿形(5-3-5)。

平台形(3-3-5)。包括三种类型:普通平台形、扩散平台形和顺势平台形。

三角形(3-3-3-3-3)。包括四种类型:上升三角形、下降三角形、对称三角形、反对称三角形。

(1)锯齿形调整浪。

牛市中的单锯齿形调整浪是一种简单的三浪下跌模式,标示为A-B-C。其子浪序列是5-3-5,而且浪B的顶点应该明显比浪A的起点低,如图2-12所示。

在熊市中,锯齿形调整浪发生在相反的方向上,如图2-13所示。因此,熊市中的锯齿形调整浪常常被称为倒锯齿形调整浪。

有时锯齿形会一连发生两次,至多三次,尤其是在第一个锯齿形调整浪没有达到正常目标的时候。在这些情况下,每个锯齿形调整浪会被一个介于其间的三浪分开,这产生了所谓双重锯齿形调整浪或三重锯齿形调整浪,但不常见。

(2)平台形调整浪。

平台形调整浪与锯齿形调整浪不同,它的子浪序列是3-3-5。如图2-14和图2-15所示。既然第一个作用浪——A浪,缺乏足够的向下动力,不能像它在锯齿形调整浪中那样展开成一个完整的五浪,那么,浪B的反作用好像是继承了这种逆势压力的匮乏,并在浪A起点的附近结束。依次,浪C通常在略微超过浪A终点的位置结束,而不像在锯齿形调整浪中那样明显地超过。在熊市中,模式相同,但倒置。

相比锯齿形调整浪,平台形调整浪对先前推动浪的回撤小。平台形调整浪往往出现在更大的趋势强劲有力的时候,因此它们的前面或后面总是出现延长浪。内在的趋势越强,平台形调整浪就越短暂。在推动浪中,第4浪常常走出平台形,而第2浪很少如此。

平台形是用做对细分为3-3-5的任何A-B-C调整浪的总称。在艾略特的文献中,三种类型的3-3-5调整浪已经依据其总体外形的不同得到了命名。在规则平台形调整浪中,浪B在浪A起点的附近结束,而浪C会在略微超过浪A终点的位置结束。更常见的是扩散平台形的变体,它含有超出先前推动浪的价格极端的价格。这种不规则平台形调整浪实际上比“规则”平台形调整浪更常见。

在扩散平台形调整浪中,3-3-5模式中的浪B会在超过浪A的起点位置结束,而浪C会在远远超过浪A终点的位置结束,牛市中的情形如图2-16,熊市中的情形如图2-17。

图2-16是上证指数1999年9月至2001年6月日K线走势图。上证指数在运行完毕五浪上涨结构之后,出现了B浪创新高,C浪杀新低的扩散平台形调整浪形态。形态当中A浪的子浪运行三波结构,B浪同样运行三浪结构,但它的终点结束在了A浪起点的上方,随后出现的C浪运行小五浪结构,整个形态才算完成。

(3)三角形调整浪。

三角形调整浪属于平台形调整模式之一。常规的水平三角形属于调整形态的一种模式,它主要反映一种市场到达某一位置时,多空力量平衡的状态,随着三角形态的逐步构建,市场的成交量和股价的波动性都会逐渐减小。一个完整的三角形模式包含了细分为3-3-3-3-3的五个重叠的波段价格走势,并标示为A-B-C-D-E。连接A波段和C波段的终点,以及B波段和D波段的终点,就可以描绘出一个三角形调整浪。E波段可能未达或超过A-C线,而且实际上这种情况,出现得很多(见图2-18)。

三角形调整有很多变体,如图2-19所示。

日线或分时级别的水平三角形调整形态在整个上涨或下跌行情的最后一个股价运行波段之前的位置出现。也就是说,如果一轮上涨或下跌行情的后半段出现了一个三角形调整形态,则意味着随后市场若再出现一个波段的上涨/下跌,这轮行情将达到终点。

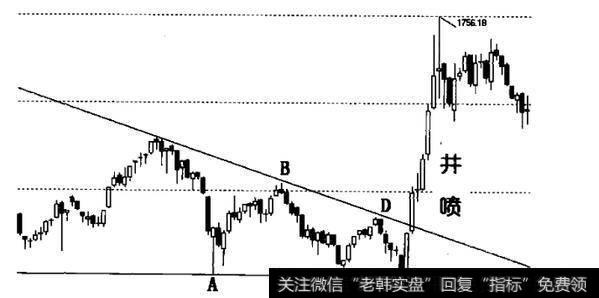

三角形反映的是市场多空力量的一种均衡状态,同时也是行情为随后的冲刺进行力量积蓄的过程。三角形调整形态之后的股价运行往往非常迅速和强劲,在股市中常用“井喷”来形容。根据笔者对三角形调整形态的经验,股价运动到三角形态的边界线达到顶点之际,往往是市场转折之时。

A股历史上,上证指数和深证成指曾分别出现过一次大级别的三角形调整形态,其后均出现了相同级别的“ 井喷”行情(见图2-20,图2-21)。

图2-20显示了深证成指在1997年5月至2005年11月形成了一个时间跨度八年有余的大型三角形调整模式,该三角形的终点是2005年11月左右,众所周知,其后便迎来了中国股市有史以来的最为波澜壮阔的“ 井喷”行情之一(2005 年至2007年大牛市)。

从另一个角度来看,由于深证成指在1997-2005年进行了八年的能量积蓄,八年的能量积蓄至少能够支撑未来八年的牛市行情,而2005-2007年的“井喷”行情仅持续不到三年的时间,时间明显不足。所以笔者断定,2005- -2007年的“井喷”行情仅仅是整个大级别牛市中的一部分,未来数年里市场还会创出新高,再现一轮持续性:更久的牛市。

具体而言,2008年的熊市调整是针对深证成指前期大级别三角形突破后的回抽确认的过程,2008年深证成指的最低点大致与1997年最高点(也是三角形态的起始点)位于同一水平线上。据此,笔者判断,自2007年11月开始的熊市调整已经于2008年10月见底,未来市场将在八年三角形能量积蓄持续释放的推动下,延续上涨行情。

图2-21显示了上证指数在1998年6月至1999年5月形成了一个跨度约一年的大级别三角形调整形态,随后正是著名的“5.19”网络科技股“井喷”行情。

正如上文提到的图2-20、图2-21中激动人心的“井喷”行情那样,倘若大盘或某只股票出现了大级别的三角形调整模式,我们一定要密切关注股价在三角形模式的尖端出现的变化,这将是获取暴利的绝佳机会。

除了A股以外,中国台湾地区股市的台湾加权平均指数现在正运行在一个超级巨型三角形调整形态(见图2-22)。

图2-22是中国台湾加权平均指数1990年至2011年初的月K线走势,这个长时间跨度的指数K线图构成了一个经典的大级别三角形模式,期间积蓄的能量一旦集中爆发将会是一轮长达数年包含着无数个上涨与下跌周期的大级别牛市行情。由于加权指数于2008年11月刺破了整个三角形的底边线(图2-22中的E点),之后随即转向快速的上涨趋势。迄今为止,该井喷行情已经突破了上轨线(B点与D点的连线)的压制,可以确定台湾加权平均指数长达18年的大熊市已经结束,未来将是一轮长达数年包含着无数个上涨与下跌周期的大级别牛市行情。