1、潘乱的雄文《腾讯没有梦想》,指责腾讯成为了一家投资公司。他认为,越来越重视投资财技,是没有梦想的表现之一。也许是巧合,大洋对岸的伯克希尔·哈撒韦,正是在文章刷屏之际,召开了他们一年一度的股东大会。87岁的沃伦·巴菲特和94岁的查理·芒格,是这场嘉年华永不缺席的吉祥物。

众所周知,伯克希尔·哈撒韦,正是一家靠投资财技白手起家,最终进入世界五百强的公司。我忍不住要指出这其中的双重标准和一点点歧视,为什么腾讯偏重于投资就被称为没有梦想,而伯克希尔·哈撒韦却常常与「伟大」这样的词汇挂钩?我们似乎在传达一种奇怪的标准,好像投资财技是一种低人一等的企业经营手段。

中国的传统文化过于博大,因此,我们难免会放大「为往圣继绝学,为万世开太平」这样的大梦想观。其实,企业的梦想应该简单,如果有人把这个话题抛给巴菲特,他或许会用自己的投资准则幽默回应:「我只有两个梦想。第一个梦想是,永远不要亏钱;而第二个梦想是,永远不要忘记第一个梦想。」

也许是梦想话题透支了媒体的注意力,今年关于巴菲特股东大会的报道少了许多,反倒是自媒体接过火炬,成为了前沿的报道者。我所知道的一档泛金融科技类的脱口秀节目FanTalk,就自费前往美国奥马哈,做了12期关于股东大会的特别报道。这档节目的主持人杨帆,本身是金融科技领域的创业者,曾在美国友邦和英国保诚做财务策划和风险管理,以这样的资历做自媒体,着实是有点欺负人。

之所以要提到这档节目,是因为在我看来,中国没有巴菲特的原因,与媒体从业者的专业程度普遍过低有关。

2、传统媒体总免不了透露一种潜意识,他们将巴菲特视作「章鱼保罗」,是预言家,也是晴雨表。他们明白,中国读者眼中,「股神」和「赌神」的差别并不大,因此必须着重解读巴菲特的投资技术,将之包装得复杂而禅意。

可是正如FanTalk节目所介绍的那样,巴菲特的投资理念,在过去几十年的时间里其实从未改变,简单几分钟就可以阐述。他只看自己看得懂的行业,坚决地相信护城河理论,长期持有,动态调仓,便是他的全部秘诀。

我相信,一个人智商的老师是父母,情商的老师是社会,而财商的老师是媒体。媒体所倡导的财务理解和金钱观,具备对社会群体的雕刻作用,然而,很不幸,我认为大多数人所接触的财商老师,都还没有取得教师资格证。

我们可以做项测试,大家搜索同一个话题:为什么不投科技股的巴菲特,一再增持苹果公司的股份?出现在门户网站上的内容会告诉你,是巴菲特变了,他老了,或是想开了,巴菲特也得适应时代,也有声音会说,是他看到苹果赚钱眼红,再有钱的人也会想去赚更多钱。他们似乎从不了解,巴菲特至今仍住在自己1958年购买的房子里,开一辆不到三十万人民币的老凯迪拉克。

记者编辑们不理解巴菲特的投资理念,所传达的,都是他们个人的财务理解和期待。

让我感到的认同的观点,来自FanTalk中的一次圆桌对谈。他们提到,巴菲特从未改变。他不投科技股,是因为大多数科技企业的「护城河」是技术创新能力,而这在巴菲特看来是不稳定的,他投苹果的逻辑,是苹果已成为一家消费品公司,有无可比拟的用户粘性,它的护城河是资源整合能力和生态系统。这就是为什么在iPhone X反响平平创新乏力的情况下,苹果股价依旧坚挺的原因。

财商老师的合格率,决定了一个社会产生巴菲特的概率。在理念上马马虎虎,却在技术上脑洞大开,是传统媒体最普遍的问题,他们需要可以被闪光灯打亮的内容,而不是一本人人都能买到的《滚雪球》。

3、我们提到财商,这是一个西方概念,中国传统文化里,关于钱的理论寥寥无几。我们是一个爱挣钱,但羞于谈钱的民族,在财商这件事上,中国人的起点是很低的。

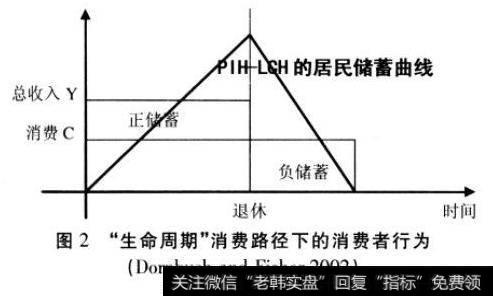

现代消费理论中,有两大著名的假说,一是莫迪利安尼的「生命周期假说」,一是弗里德曼的「持久收入假说」。后来,人们将这两个模型进行合并,统称为「生命周期——持久收入假说」。

这一假说认为,消费者是理性的,他们以其一生收入为基础,最优化消费效用。如下图所示,消费者在退休(或稳定收入消失)之前,按照平稳路径进行消费,他在为退休后的生活做正储蓄。而在退休之后,他的收入减少,身体疾病和各种突发状况的概率增加,他将进入负储蓄阶段,直至寿命终结。在西方,这是经过历史检验的消费理论之一。

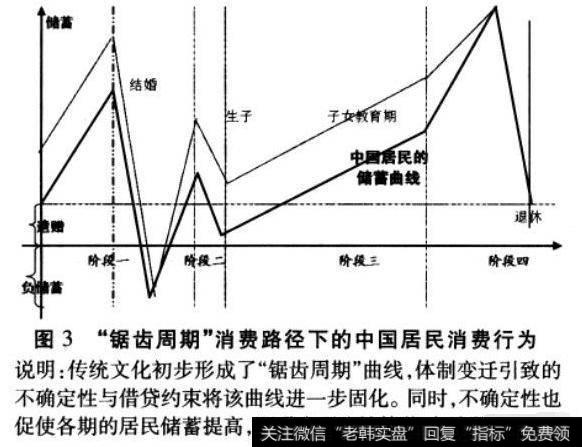

然而,学者们发现,「生命周期——持久收入假说」并不适合中国人。中国的年轻人普遍不考虑自己退休后的生活,他们的消费不是以一生为周期,而是以生命中的一个特殊阶段为周期。

举个例子,中国年轻人在结婚之前,普遍会为了结婚而攒钱,到结婚的时候,再把钱全部花光。结婚之后,为了购房购车的问题,他们会背上巨额贷款。婚后不久,孩子出生,又将是一笔大消费。因此,结婚后的数年之内,中国年轻人的消费水平会持续维持高水平。

因此,中国人的消费模型不是生命周期——持久收入假说,而是一种锯齿周期作用下的消费观。我们按照特殊事件的发生来规划生活,而这样的消费观在现在看来,短视,不理智,是毫无财商的表现。

你看,尽管中国人和犹太人一样,是全世界最爱钱也最会赚钱的两个民族,但之所以主导全球经济的普遍是犹太人和他们的财富理念信徒,根本问题在于,中国人比犹太人爱消费,犹太人比中国人更长远。

4、在中国的传统文化中,财商教育是普遍被忽视的一环,也正是因为这一点,我们的巴菲特连自学成长的环境都很难拥有,因为中国传统文化影响下的消费观,与现代经济学是相悖的。

我们的文化让我们短视,动态调仓我们很擅长,长期持有才是最大的难题。

这次的巴菲特股东大会都很能说明问题。FanTalk节目中介绍,来自中国的投资者占到25%以上,这是个相当高的比例。而和在场的美国投资者不同,美国人持有BRK的股票可以长达三四十年,中国的投资者普遍是短线玩玩,甚至就是为了现场朝拜一下巴菲特而已。

自打世界上有富豪排行榜以来,就一直是西方人在主导榜单。中国人在过去的一百年里,缺少巨额财务管理方面的常识普及。

放眼望去,时下流行的知识付费,要么是教你如何赚钱,要么是教穷人如何用最少的钱理财,他们错过了一个相当普遍的群体是,有钱,但同样不知道怎么处理财务。不是每个有钱人都有私人财务经理打理一切,他们或许只是入大于出才显得富裕,购买理财产品只是手段,并不是财商的全部定义。

一个相当尴尬的问题是,大多数人没有资格教有钱人管理钱,更别说训练财商,更何况,许多有钱人自己也不掌握相关知识。而那些真正有能力有财商的有钱人,他们的时间又太值钱,不屑于做这样低回报的事情。

正是出于这一点,我才毫不避嫌地屡次提到杨帆的节目,假如我站在他的立场,恐怕不会做这样的节目,耽误时间,回报率低,不符合他精打细算的职业训练。我猜,他或许真的想做一些赚钱之外的事情,也许是为了启蒙属于中国的巴菲特也未可知。如果巴菲特需要等太久,媒体记者们,不妨先就此把充电器接上。