简而言之,巴菲特的投资秘密,可以归结为:

1)系统方法。2)长期坚持。3)廉价杠杆。

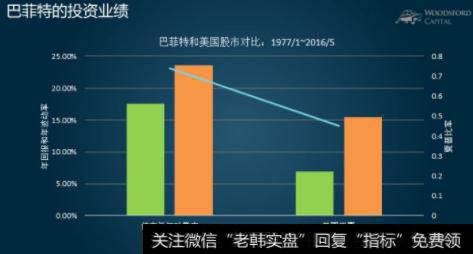

上图是美国对冲基金AQR,在一篇研究中整理的巴菲特的投资业绩。在1977—2016年,近40年的时间里,巴菲特管理的伯克希尔哈撒韦的投资年回报为17.6%,同期美国股市的年回报为6.9%。也就是说,巴菲特每年创造的超额回报达到10.6%左右。

巴菲特的投资波动率要比美国股市高出不少。但是,即使调整了更高的波动,巴菲特的夏普比率(0.74)还是要显著高于美国股市(0.45)。连续四十年大幅度战胜股市,在全世界范围内也是屈指可数,巴菲特不愧为“股神”。

上图是AQR对巴菲特的投资回报的来源分析。巴菲特的投资回报被细分为不同的投资因子。在巴菲特总共17.6%的投资回报中,有6.8%来自于市场回报,有1.2%来自于价值因子,有2.6%来自于低风险因子,还有3.4%来自于质量因子。

简而言之,如果一个普通投资者想复制巴菲特的投资成功,那么他可以去购买以下投资产品:股票市场指数基金,价值因子、低风险因子和质量因子指数基金。把这些指数基金组合在一起,大约可以获得14%左右的投资回报。虽然这种投资组合不能完全复制巴菲特的成功,但这是目前为止最可能实现的复制巴菲特的成功的方法。

图中右边柱子最上面的黄色的阿尔法,即每年3.6%的超额回报,是巴菲特真正的“秘密”。这部分投资回报是巴菲特独有的,无法用目前已经发现了的投资因子来解释。

巴菲特的成功投资有两个显著的特点:

第一,长期坚持。

巴菲特的一个非常与众不同的地方是能够长期坚持。所有上面提到的这些投资因子,不管是市场、价值还是低风险,都不会在每时每刻都管用。但是,即使在最困难的时候,在大部分人都已经卖出或者放弃时,巴菲特仍能坚持自己的投资风格,不为所动。这是巴菲特能够做到的而绝大多数人不能做到的最珍贵品质之一。

第二,廉价杠杆。

伯克希尔哈撒韦的保险业务能够获得大量低成本的资金。因此在巴菲特的投资活动中,杠杆率是非常高的。举例来说,投资者如果购买100块伯克希尔哈撒韦股票,大约相当于购买了100块的美国股票,外加130块的风险因子(价值、低风险和质量)。在自己认同的投资因子上加杠杆重仓投入,是巴菲特投资成功的秘诀之一。

除了巴菲特以外,AQR还研究了乔治·索罗斯、彼得·林奇和比尔·格罗斯的投资业绩。下面,我为大家分享一下关于另外几个投资大师的研究结论。

乔治·索罗斯

毫不夸张地说,索罗斯可能是全世界最富盛名的基金经理。1992年,索罗斯在和英格兰银行的“英镑汇率大战”中赚到了10亿英镑,被世界各大媒体广泛报道。后来在1998年,索罗斯在亚洲金融危机中再次出手,令马来西亚、韩国、泰国等国的中央银行闻风丧胆。

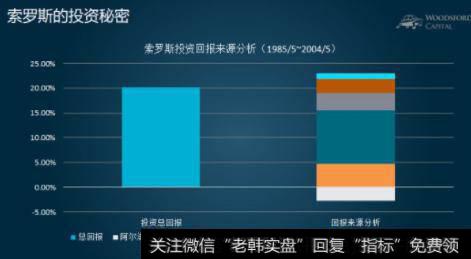

下图显示了索罗斯管理的量子基金在1985—2004年的投资业绩,以及同期美国股市的情况。20年的真实投资业绩在世界范围内也属于非常长的投资周期,凤毛麟角。

我们可以看到,在1985—2004这20年间,量子基金的投资年回报为20.2%左右。同期美国股票的年回报为7.8%。量子基金的夏普比率为0.88。同期美国股市的夏普比率为0.49。不管是总回报,还是风险调整后回报,索罗斯的量子基金都明显高于市场。

和巴菲特相比,索罗斯的投资回报分析要复杂得多。这是因为,索罗斯采取的是“全球宏观”的投资策略,所覆盖的市场除了股市以外还包括债市、外汇市场和期货市场。

上图总结了索罗斯管理的量子基金在1985—2004年间的回报来源。我们可以看到,索罗斯的投资回报有很大一部分来自于“趋势”和“动量”。

简而言之,“趋势”和“动量”其实就是追涨杀跌。当资产价格上涨时,加注购买。当资产价格下跌时,加注卖空。索罗斯大部分的投资回报都可以用”趋势“和”动量“的投资因子来解释。

彼得·林奇

林奇在富达麦哲伦基金的投资经历,其实不算长(13年)。但是由于他的投资回报非常好,同时其管理的基金规模从一开始的2000万美元涨到他退休时的140亿美元,因而被媒体广泛报道,在全球范围都有很大的影响。

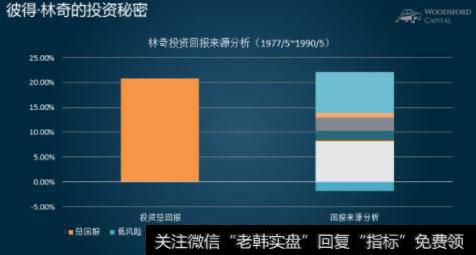

如上图显示,林奇在管理麦哲伦基金期间获得了每年20.8%的投资回报。同期美国股票每年的回报为7.1%。林奇的夏普比率为0.98,远超同期美国股市夏普比率(0.43)。

林奇有两个有别于巴菲特的明显特点:

第一,他的投资生涯非常短。在1990年,林奇见好就收,急流勇退。其管理的麦哲伦基金总共才13年,相比其他很多投资界大佬短了很多。

第二,麦哲伦基金的投资回报在林奇离开后每况愈下。本人的历史文章《如何判断一个基金经理的真实水平?》对这个问题有过更加深刻的分析。

上图是林奇管理的麦哲伦基金在1977—1990年间的回报来源分析。我们可以看到,林奇的投资回报有一大部分可以用市场、规模、价值和动量解释。同时,他的投资风格相对比较激进,选的都是高风险股票,因此在低风险因子上的得分为负。

但是,林奇在这些因素以外创造的阿尔法达到了8.3%左右,是这几个投资传奇中最高的。当然,如果林奇在1990年选择继续管理麦哲伦基金,那么在更长的历史维度里,他是否还能继续创造出如此高的阿尔法,就很难说了。

比尔·格罗斯

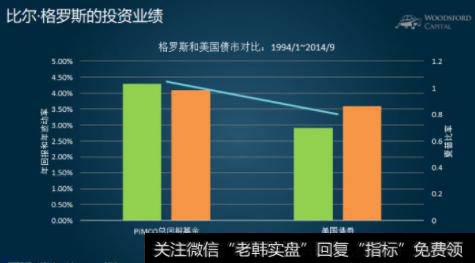

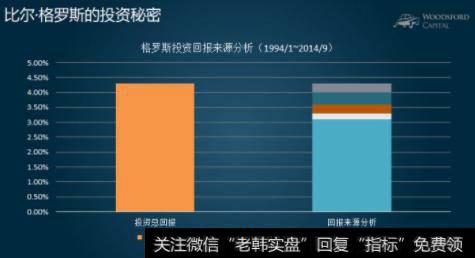

从1994年到2014年,比尔·格罗斯管理太平洋资产总回报基金(PIMCO Total Return Fund)长达20年。该基金在很长时间里是全世界规模最大的债券基金,为格罗斯赢得了“债券之王”的美誉。

和股市相比,债市有几个非常不同的特点。

第一,美国债市非常有效,因而在债市中创造出超额回报的难度比股市更高。

上图显示,格罗斯在20年的基金管理生涯中创造的回报为每年4.3%,同期美国债市的平均回报为每年2.9%。也就是说,债券之王创造的阿尔法为每年1.4%左右。而这已经是全世界最优秀的债券经理能够创造的阿尔法了。

第二,债券的波动率要比股票低很多。不管是格罗斯管理的总回报基金,还是美国债券市场,其年波动率仅为4%左右,和股市完全不在一个层级上。

从上图可知,格罗斯的超额回报几乎都可以用几个常见的投资因子,包括市场、信用、低风险和波动来解释。无法用目前找到的已知因子来解释的格罗斯的阿尔法为0.3%。考虑到债券市场的有效性以及总体回报的有限性,这看似微不足道的阿尔法已经足以让格罗斯屹立于债券基金经理神坛的顶端了。

投资传奇的共性

首先,投资传奇的一大共性是持之以恒。不管是巴菲特,还是索罗斯,他们的投资风格在几十年来始终坚持如一,即使遭遇了连续几年的比较差的回报,也不会轻易放弃。这些投资传奇对于自己得心应手的投资策略,有着近似于宗教一般的信仰。这背后需要有丰富的知识、强大的自信和铁一般的纪律来支撑。

这让我想起最近和一位读者的电话。他告诉我说,伍老师,我从今年年初开始,买了腾讯、阿里巴巴和苹果三只股票。但是我现在有些动摇,您觉得我是否应该把它们卖掉?

我问他:当初你买这三支股票的初衷是什么?为什么会去买它们?

他回答:长期投资和持有。

可能很多投资者都会遇到类似这位读者朋友的经历:一开始是抱着长期持有的心态去买股票的,结果过了10个月,价格下跌,于是自己的信心又开始动摇了,从长期投资者摇身一变,变成短期投机者。在这里,我不是想告诉大家应该买还是卖那几只股票。我是想提醒大家,想要学习那些投资传奇的投资方法,就需要研究他们的投资哲学和习惯,并对比自己的投资方法,从中找出问题和漏洞,然后再想办法改进。

其次,投资传奇的另一大共性是不靠择时获得投资回报。

根据AQR对这四位投资传奇的分析,巴菲特的超额投资回报主要来自于他对价值投资的坚持以及廉价的杠杆,而非择时。格罗斯和彼得·林奇也是类似,其超额投资回报主要来自于他们对于股票和债券的选择,而非择时。需要指出的是,我们并不是说这些投资传奇不择时,而是说研究显示他们的择时对于其投资回报没有影响。这些投资传奇的超额回报主要来自于上文提到的其他的那些途径,而非择时。

唯一例外的是乔治·索罗斯。研究显示,索罗斯量子基金通过择时确实获得了一些阿尔法。当然,索罗斯是一个非常特殊的案例。他的择时方法是不是有普遍性,能不能被广大投资者学习并应用,就是另外一个话题了。

希望对大家有所帮助。