交易资本

你是否有足够的资本可用于交易,以及支付设备和运营费用?我并不推荐资本规模少于5万美元的账户采用量化交易策略进行交易。我们以10万美元作为大资本账户和小资本账户的分界线。可用资本会影响许多选择,首先就是应该开立零售经纪账户还是自营交易账户(详见第4章)。目前,我们要清楚的是,可用资本是策略选择的一个制约条件。

对于小资本账户,就需要寻找一个可以最大限度发挥杠杆作用的策略(当然,只有在策略本身可以盈利的情况下,使用更高的杠杆才能获得更多的收益)。交易期货、外汇和期权的杠杆要比股票高;规则允许日内交易头寸可以有4倍杠杆,而日间头寸只有2倍杠杆。最后,可用资本(或杠杆)决定了你应该进行单向交易(纯多头或纯空头)还是货币中性交易(对冲交易或配对交易)。一个货币中性组合(多头头寸的市场价值等于空头头寸的市场价值)或市场中性组合(投资组合的贝塔值接近于0,这里贝塔值是投资组合的期望收益率与市场组合期望收益率之比),需要的资本或杠杆是单向组合的两倍。此外,虽然对冲头寸比非对冲头寸的风险要小,但收益率也相应更低,可能无法满足你的个人需求。

可得资本也会带来一些间接约束。它会制约你在设备、数据库和软件上的花费。例如,如果交易资本较少,你的在线经纪商就不大可能愿意向你提供很多股票的实时市场数据,你也就无法采用需要覆盖众多股票实时市场数据的策略。(当然,你可以向第三方数据供应商订购数据,但考虑到交易资本较少,这种额外的成本可能并不合适。)同样,准确的高频历史数据比日历史数据昂贵,所以,高频股票交易策略对于资本量低的账户并不适用。历史数据还有一个比频率更重要的特征要考虑:数据是否有生存选样偏差。下节会给出存活偏差的定义。这里,我们只需要知道,无存活偏差的数据要比包含有选样偏差的数据昂贵很多。而且,如果数据有存活偏差,回测的结果很可能是不可靠的。

同样的考虑也适用于新闻,能否支付得起像彭博资讯这样覆盖面广、提供实时新闻的数据终端,决定了你能否采用新闻驱动型策略。同样,能否支付得起拥有完整历史基本面数据(如公司财务数据)的数据库,决定了你能否采用依赖这些数据的策略。

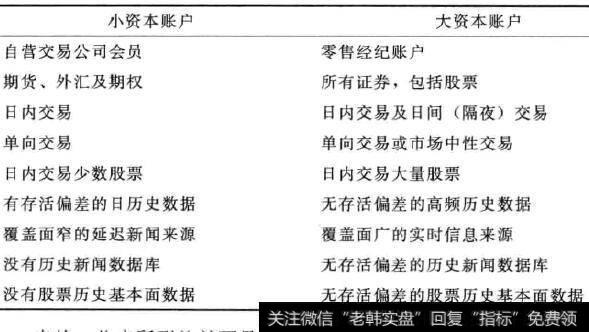

表2-2 罗列了资本(包括用于交易和各种支出)约束如何影响选择。

表2-2 可得资本如何影响你的选择

当然,此表所列的并不是硬性规定,仅仅是一些需要考虑的因素。例如,如果你的资金规模较小但却在一家自营交易公司开户,那表中的许多问题就可以不用考虑(设备支出除外)。在我刚开始独立量化交易员的生涯时,只在零售经纪公司(我选择了Interactive Brokers)有一个10万美元的账户,从而采用单向的日内股票交易策略。当我开发了一个有时需要更多杠杆来实现盈利的策略时,我同时成为自营交易公司的会员。(是的,你可以同时拥有两个甚至更多的账户。事实上,仅仅是为了执行速度和流动性获得的不同,就值得这么做。见第4章的“选择一家零售经纪公司(或自营交易公司)”。

尽管我在本书中一直警告要注意历史数据的存活偏差,但我刚开始使用HQuotes. com(第3章还会介绍更多的数据库和工具)的下载程序,从雅虎财经下载的是分拆和股息调整后的金融数据。这一数据库并不是无存活偏差的,但在之后的两年多,我一直主要使用这一数据库进行回测!事实上,我认识的一名交易员,他每天的交易量是我账户的10倍以上,也主要用这一有偏差的数据进行回测,而且他的策略还是盈利的。为什么会这样?或许是因为采用的是日内交易策略。而那些愿意并且有能力购买无存活偏差数据的交易员,多是那些交易量达数千万美元或更多的资金管理机构的从业者(包括之前的我)。由此你可以明白,只要能认识到工具和数据的局限性,你还是可以通过各种办法取得成功的。

尽管期货提供了高杠杆,但很多期货合约规模很大,小资本账户仍然无法交易。比如,纽约商业交易所(NYMEX)的铂金期货合约只需要8 100美元的保证金,但面值高达10万美元。另外,该合约6%的日波动率很常见,这意味着仅仅一份合约,账户的日盈亏波动为6 000美元(相信我,我过去曾在个人账户中交易过这类合约,它的价格变化与所希望的方向背道而驰时总是让我倍感头疼)。相反,芝加哥商品期货交易所(CME,已与纽约商业交易所合并)的E-迷你标准普尔500指数期货(ES)的面值为67 500美元,因其日内超过6%的波动15年来只发生过2次,所以只需要4 500美元保证金,仅有铂金期货合约的55%。