什么是跨期市场的价格均衡?

上一章研究了单期市场的流动性与价格均衡,即投资者在时刻0到达,时刻1出清。然而现实情况要复杂得多。首先,对做市商而言,由于订单流的到达在不同时期服从独立随机分布,当市场上买和卖的订单在时间上越分离时,做市商暴露在不利信息下交易的风险就越大,特别是他们与知情交易者交易的损失越大。其次,投资者也会因为各种各样的原因经历某种程度的流动性冲击,使得他们感到在当前价格下,手中实际持有的资产组合与希望持有的资产组合之间存在差距。也许从投资者总体看,这种差距的均值为零,但仍然有部分投资者宁愿承担一定的成本也要立刻填补差距。这样,由于投资者的偏好使得他们可能立即向做市商提交订单,或者推迟一段时间提交订单。但推迟交易将承担风险,下一期的价格也许劣于当前价格。立刻交易则可以将这种风险转嫁给做市商。

做市商在承担延迟交易风险、为市场提供流动性的同时要收取一定的费用,该费用以买卖价差的形式出现。下面,采用三期交易模型分析了跨期市场的流动性与价格均衡。

一、市场均衡

假定市场上仅有两种资产,一种是无风险资产(即现金),收益率为零另一种为风险资产(即证券)。市场上存在两类交易者:投资者和做市商。做市商之间是相互竞争的,假定有M个做市商。交易跨越了3个时期,时期的流动性冲击为q,时期2有一个方向相反的流动性冲击-q,做市商通过买卖行为抵消了这些流动性冲击:

(1)流动性的需求为市场上的投资者,流动性的供给为做市商;

(2)证券仅在一个市场上市交易;

(3)t为交易的时间跨度,t=1,2,3;

(4)t=3时,市场出清;

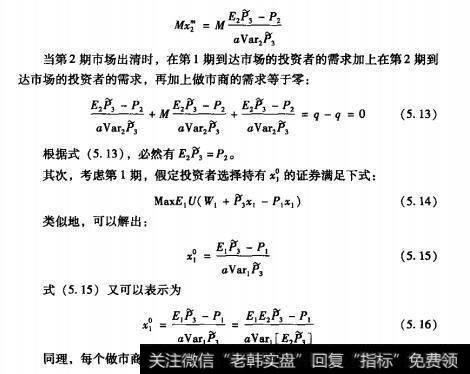

对投资者期望效用函数EU(W)的求解是一个动态规划问题,我们可以通过求解第2期和第1期的最优决策使得目标函数最大化。首先考虑第2期,假定投资者选择持有x的证券满足下式:

显然,最优证券需求x2既不依赖于投资者的财富,也不依赖于投资者的初始禀赋,事实上,给定负指数效用函数和证券价格的正态分布,证券的需求总是独立于投资者资产状态的。如果市场上除了投资者外,还有M个做市商,每个做市商的超额需求为x2,则总超额需求为

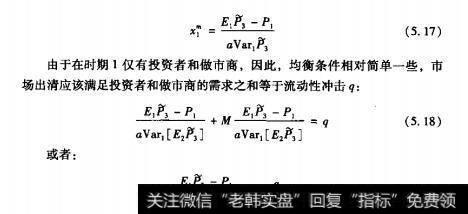

当第2期市场出清时,在第1期到达市场的投资者的需求加上在第2期到达市场的投资者的需求,再加上做市商的需求等于零:

第1、第2时期证券价格的变化仅仅是因为每一个时期流动性冲击带来的:时期1,投资者有流动性需求,做市商以P1的价格买入证券从而为市场提供流动性;时期2,流动性冲击的方向正好相反。因此,两个时期证券价格的变化可以看成是做市商提供流动性所取得的收益,这里用r=P3/P1-1表示做市商的收益,则式(5.19)表示为

由式(5.20)可知,做市商的收益依赖于证券价格的变化、做市商的数量和风险系数。其中,风险系数a在模型中具有重要作用,如果做市商是风险中性的,则由证券的流动性所引致的价格变化将消失。市场流动性来源于做市商在交易中吸收了证券的超额需求,当然,做市商也在不同时期证券的价格变化中获得了收益。一方面,这个模型从交易的及时性方面刻画了流动性的特征,它表明投资者要么付出一定成本以实现即刻交易,要么等待到下一时期再交易;另一方面,由于做市商的收益是证券价格波动的增函数,因此,市场波动大的时候将吸引更多的做市商,因为这时做市商面临更大的风险,必然要求更高的收益。

5.12做市商的均衡数

下面考虑竞争性市场上做市商的均衡数量。假如做市商要付出成本c才能获取交易的机会,当然由于流动性冲击q的方向未知,所以做市商的成本c是沉淀性质的,即无论交易对手的q是哪一个方向,成本c已经付出了。这里,q是无关于P的正态分布变量。因为做市商进入交易不受限制(做市商之间是相互竞争的),所以在均衡时应该满足:

分析式(5.24)、式(5.25)得到如下结论:

(1)y是由ac唯一确定的,且y是ac的增函数。这样,如果为了维持市场,做市商付出的成本越低,则均衡状态下做市商的数量越多。

(2)如果参与竞争的做市商越多,在参与成本c一定的情况下,则做市商的风险系数a越小。

(3)当做市商的成本c趋向于零的时候,参与竞争的做市商数量M也将趋于无穷,市场变得具有无限的流动性。但根据式(5.20),M增加时,做市商的预期收益将下降,因此,无法确定此时是否存在均衡状态。