莫迪利安尼和米勒认为在没有公司所得税时,公司的价值随财务杠杆而上升。由于这意味着所有公司都应选择最大限度的债务,该理论并未预见现实世界中公司的行为。其他学者提出,破产成本和相关成本会减少杠杆公司的价值。

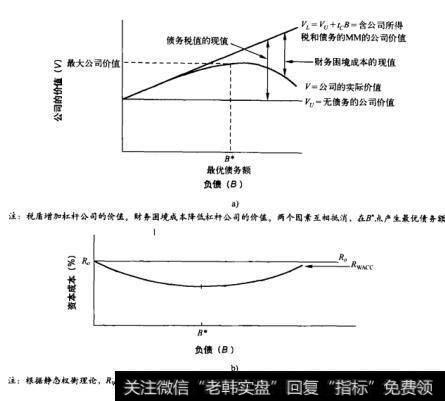

图17-1显示了税收效应和困境成本的综合作用。顶图中的斜线代表在无破产成本世界中公司的价值。n形曲线代表含这些成本的公司价值,当公司由完全权益结构移向少量债务(结构)时,n形曲线也随之上升。这里,由于陷入困境的概率很小,财务困境成本的现值最小。然而,随着越来越多债务的添加,这些成本的现值以一个递增的比率上升。在某一点,由额外债务额引致成本现值的增加等于税盾现值的增加。这是使公司价值最大化的债务水平,在图17-1中用B*表示,换言之,B*是最优的债务额。在这一点之后,破产成本的增长快于税盾,意味着公司价值因财务杠杆的进一步增加而减少。

图17-1 最优债务额和公司的价值

在图17-1b,加权平均资本成本(Rwsc)随着负债的增加而下降。达到B*点后,加权平均资本成本开始上升。最优的负债量带来最低的加权平均资本成本。

我们的讨论意味着公司在进行资本结构决策时,会权衡税盾的好处与财务困境成本。事实上,这种方法一般被称为资本结构的权衡理论或静态权衡理论。这意味着对于任何一个公司而言,都存在着一个最优的负债最。这一负债量就是公司的目标负债水平。但由于财务困境成本无法精确地衡量,因此并没有一个公式可以准确地计算某公司的最优资本结构。最后提供一些在现实世界中选择负债权益比的经验规则,这样的情形使人想起约翰·梅纳德·凯恩斯的一段引语。他有一段名言:尽管大多数历史学者会赞同伊丽莎白女王一世较维多利亚女王而言,是一个较好的统治者,却也是一个更不快乐的女人,但没有人能够用一个精确及严密的公式来表述。