按照持有期货合约的头寸方向,套期保值分为卖方(空头)套期保值和买方(多头)套期保值。卖出套期保值(short hedge)是套期保值者为了避免价格下跌的风险通过卖出期货合约,持有空头头寸,来保护他在现货市场中的多头头寸。买入套期保值(long hedge)是套期保值者为了避免价格上涨的风险通过买进期货合约,持有多头头寸,来保障他在现货市场的空头头寸。在期货市场上,农户和矿产主通常是空头套期保值者,而农产品加工商和制造业者通常是多头套期保值者。需要强调的是,套期保值一方面能够避免价格不利变化给交易者带来的损失,另一方面也使套期者无法获得价格有利变化带来的额外收益。

①卖方套期保值。卖方套期保值是为了防止现货交割时价格下跌的风险而先在期货市场上卖出与现货数量相当的合约所进行的交易方式。通常是在农场主为防止收割时农作物价格下跌,矿业主为防止矿产开采以后价格下跌,经销商为防止货物购进而未售出时价格下跌而采取的保值方式。在商品持有期,如果现货价格下跌,商品持有者将在现货市场中亏钱;但是他在期货市场卖出该商品的期货合约,可以从期货价格下跌中获利,从而弥补在现货市场的损失。盈利和损失的相互抵消使卖出套期保值者锁定目标收益。如黑龙江农户在大豆收获前,预先卖出大豆期货,进行卖出套期保值。

例如,春耕时,某粮食企业与农民签订了当年收割时收购玉米10000吨的合同,7月份,该企业担心到收割时玉米价格会下跌,于是决定将售价锁定在1080元/吨,因此,在期货市场上以1080元/吨的价格卖出1000手合约进行套期保值。到收割时,玉米价格果然下跌到950元/吨,该企业以此价格将现货玉米出售给饲料厂。同时,期货价格也同样下跌,跌至950元/吨,该企业就以此价格买回1000手期货合约来对冲平仓,该企业在期货市场赚取的130元/吨正好用来抵补现货市场上少收取的部分。这样,他们通过套期保值回避了不利价格变动的风险。这个套期保值的过程如下表。

②买方套期保值。买方套期保值是指交易者首先在期货市场买入期货,以便将来在现货市场买进现货时不致因价格上涨而给自己造成经济损失的一种套期保值方式。买入套期保值为那些需要在未来某个时期购入某种商品而又想避免可能的价格上涨的现货商所采用。如果价格上涨,他将在现货市场购买该商品支付更多资金,但同时能在期货市场中赚钱而抵消了在现货市场中的损失。这种用期货市场的盈利对冲现货市场亏损的做法,可以将远期价格固定在预计的水平上。

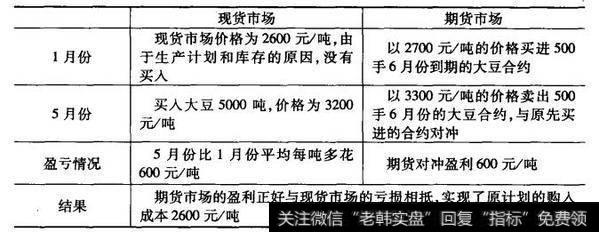

例如,在1月份,上海某炼油厂预计需要在5月份购入5000吨大豆用于炼制豆油。但因为5月份不是大豆的成熟期,估计价格会比较贵。如果现在买入大豆现货则需要支付库存费用。为了将购买大豆的成本锁定在当前价格附近,该厂决定预先买入大豆期货,进行买入套期保值。1月份时,大豆现货的价格是2600元/吨,6月份到期的大豆期货合约价格为2700元/吨。该厂在期货市场上买进500手6月份到期的大豆期货合约。到了5月份,大豆现货市场上的价格为3200元/吨,期货市场上6月份到期的合约价格为3300元/吨。该厂在现货市场上买入5000吨大豆,实现正常生产;在期货市场上卖出500手6月份到期的合约,与原先买进的合约进行对冲。这个套期保值的过程与结果如下表。

理论上,期货套期保值为现货商提供了完美的价格风险对冲机制。实际上,套期保值可以基本上抵消现货市场中商品价格的波动风险。但是期货市场并不完全等同于现货市场,期货价格与现货价格的波动趋势也不完全一致,所以套期保值并不能使价格波动风险完全消失。为了避免价格风险、更好地运用套期保值,就必须深刻理解和掌握基差及其基本原理。