分级基金的设计机制较为复杂,存在不定期折算和对冲套利机制。

1、配对转换是分级基金存在形式上的转换。存在形式上,母基金存在于场内与场外,可申购赎回但不上市交易,子份额A与B存在于场内,上市交易但不能申购赎回,母基金与子份额之间通过份额配对转换机制打通,也就是说,场外申购的母基金可以转托管场内,然后申请分拆,配对转换为场内的子份额卖出,场内买入的子份额也可以申请合并,配对转换为母基金进行赎回。

2、由于分级基金的子份额之间是一种借贷的杠杆机制,那么随着指数的下跌,B的净值下跌,杠杆会增大,为了避免B净值下跌过快,亏掉全部本金,无法兑付给A利息,保证A的固定收益特性,设计了向下不定期份额折算机制,也就是常说的下拆。同理,随着指数上涨,B的净值上涨,杠杆会减小,为了保证B的杠杆维持在一定水平,设计了向上不定期份额折算机制,也就是常说的上拆。

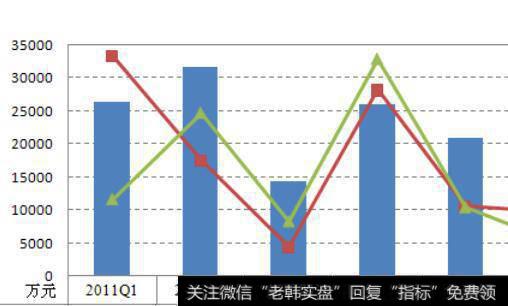

图1分拆

3、A级满足了偏好固定收益和稳定现金流的低风险投资者,B级满足了偏好杠杆收益,能承受高风险,且具备一定择时能力的投资者,母基金是指数化投资,低成本高效率,适合做资产配置或者希望获取市场平均收益的投资者。除此之外,专业投资者还可以做整体套利及份额折算套利。不定期份额折算套利主要说的是下拆套利,属于机会性套利,当股票市场下跌使得B类净值接近下拆阀值时才出现的对冲套利机会。

下折到底是怎么回事儿?

我们先设定一个规定:如果B的内在价值小于0.25时,我们就收回所有的A和B基金,再重新分配,具体如何弄呢?

1、1000份A(价值1),1000份B(价值0.25),总价值是1000+250=1250;

2、在B的价值小于0.25时,我们每4份B(价值0.25)合成一份新的B(价值1);那么,原1000份B投资人的B份额变成了250份,当然总价值不变,还是250;

3、因为要保持A和B的比例1:1,那么原1000份的A投资人,保留250份A;其余的750份A,变成新母基金份额;假设母基价值也是1的话,那最后A投资的得到250份A+750份母基,当然,最后总价值也还是1000;

这就是下折,有了下折机制之后,那么B的价值就永远不会小于0.25,A也永远能够得到有保障的利息收益。相当于是无风险高息债券,这是熊市购买证券A的逻辑基础之一!

听起来,貌似还有别的好处嘛。依据下折规则,貌似也没有其他利益了嘛。

我们再来看看下折规则:

4份价值0.25的B合并成新的B;

4份价值1的A,变成1份新的A(价值1),外加3份新的母基(价值1);

注意了,这里用的都是价值!而非实际成交价格。现实市场中,因为A通常是折价交易的,就是说依据规定价值1的A的交易价格往往只有0.85。

所以,下折发生时:交易者付出4份A的资金是0.85*4=3.4;所得是1份A(能卖0.85)+3份母基(可以赎回,能得到3)=3.85;

下折发生后,A白得(3.85-3.4)/3.4=13%的收益,外加6%的固定收益,一年如果发生一次下折,A的收益是接近20%。

如何快速计算分级A在下折中的收益

假设分级B达到或低于0.25元时,下折。此时分级A的净值为1.05,交易价格为0.9元,市场上其他与该分级A利率水平以及分派日期相同,但离下折较远的分级A售价为0.85元。那么以现价0.9元买进,在之后如果发生下折,分级A的收益计算方法:

1.05元原分级A净值—0.25元下折时原B类的净值=0.8元

原分级A的1.05元里,有0.8元转换为0.8份净值为1的新母基,可以按净值赎回,赎回的手续费大多为0.3%至0.5%左右,也可以拆成A、B再卖出。这里不考虑手续费。

原分级A转出去0.8元,还剩下0.25元,这0.25元变成新的0.25份净值为1的新分级A。

好了,见证结果的时候到了:

原100份分级A,市值90元(交易价格0.9元/份)。下折后,变成80元的母基,25份新分级A,价值21.25元(其他距离下折较远的,相同利率条件的分级A的价格0.85元,即25*0.85=21.25)。

共获利:(80+21.25)—90=11.25元

获利比例:11.25/90=12.5%

最后,关于下折的最好学习教材是所选基金的招募说明书,一定要耐心阅读。

基金拆分是在保持投资人资产总值不变的前提下,改变基金份额净值和基金总份额的对应关系,重新计算基金资产的一种方式。

假设某投资者持有10000份基金A,当前的基金份额净值为1.60元,则其对应的基金资产为1.60*10000=16000元。对该基金按1:1.60的比例进行拆分操作后,基金净值变为1.00元,而投资者持有的基金份额由原来的10000份变为10000*1.6=16000份,其对应的基金资产仍为1.00*16000=16000元,资产规模不发生变化

基金分拆”听起来复杂,而理解起来其实非常简单。通俗一点说,就是将基金份额按照一定比例拆分成若干倍的做法。比如在特定分拆时点,基金净值为1.60元,如果在该时点进行基金拆份操作,拆分比例为1:1.60,就是将原有1份基金份额拆分为1.60份基金。

在海外市场,基金份额拆分是一种非常普遍的营销方式。他们通常的做法是,当基金份额净值较高时,采用基金份额拆分的方法;当基金份额净值较低时,采用基金份额合并的方法。许多大基金管理公司对旗下基金进行多次拆分(合并)运作,例如:PilgrimFunds,RydexFunds,EatonVance等等。在亚洲,新加坡市场上就出现过许多基金份额拆分(合并)的案例。

基金分拆之后,原有基金投资者的基金资产并没有发生变化,投资者的投资并没有任何改变。假设投资者持有1000份基金A,当前则其对应的基金资产为1600元,在实施基金拆分后,基金份额净值由原来的1.60元下降为1.00元,而投资者持有的基金份额由原来的1000份变为1600份,对应的基金资产仍为1600元,资产规模并未发生变化。