什么是多头跨期套利

在牛市行情中,由于投资者对现货后市的良好预期,远期合约将会表现出更好的上涨性或抗跌性,此时我们可以买入远期合约,卖出近期合约,这种套利方式称作多头跨期套利。

多头跨期套利的具体内容

当市场出现供给不足、需求旺盛的情形,导致较近月份的合约价格上涨幅度大于较远期的上涨幅度,或者较近月份的合约价格下降幅度小于较远期的下跌幅度,无论是正向市场还是反向市场,在这种情况下,买入较近月份的合约同时卖出远期月份的合约进行套利盈利的可能性比较大。

多头跨期套利的操作方法

操作方法是在买进某一品种近期期货合约的同时卖出同一品种等量的远期期货合约。做牛市套利的交易者应基于这样一种判断,即在看涨市场,近期期货合约价格的涨幅将大于远期期货合约价格的涨幅;而在看跌市场,则近期期货合约价格的跌幅将小于远期期货合约价格的跌幅。如果判断正确,则可获得盈利。

多头跨期套利分析[1]

1、当股票市场趋势向上时,且交割月份较远的期货合约价格比近期月份合约的价格更容易迅速上升时,进行多头跨期套利的投资者,出售近期月份合约而买进远期月份合约。

当股票市场趋势向上时

正如套利者所料,市场出现上涨,远期即12月份合约与近期即6月份合约之间的差额扩大,于是产生了净差额利润(-0.5+1.00)×500=250美元。

2、如果股票市场趋势向上, 且交割月份较近的期货合约价格比远期月份合约的价格上升快时,投资者就买入近期月份期货合约而卖出远期月份合约,到未来价格上升时,再卖出近期合约买入远期合约。

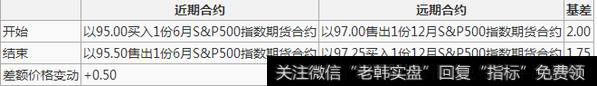

股票市场趋势向上

在此多头跨期套利交易中,远期股指期货合约与近期股票指数合约的差额扩大,该套利者可获得的利润为(0.50-0.25)×500=125美元。

在反向市场条件下,近期月份的价格要比远期月份的价格高,仓储费用对价格关系不起主要作用。价格关系的变化往往取决于两个因素:基本面供求关系和交易者对市场前景的预测。例如某种农产品发生短缺,人们会囤积该商品,这会造成商品现货价格上涨,受此影响,近期合约的价格也会上涨,从而产生一种反向市场。由于反向市场能给套利者带来盈利的机会,投机者一般都愿意在反向市场上做套利交易,但由于市场情况错综复杂,套利的难度也较大,风险很大。

套利者在人市时一般要考虑两种情况:

①如果市场供需紧张持续下去,或进一步加剧,那么就要买近期,卖远期。因为近期价格相对远期价格会上升得更厉害。

②如果市场供需紧张不会持续,市场价格走势向正常的方向变化,则交易者就要卖近期,买远期,因为远期货价格相对上涨,近期货价格相对下降。

总之,在反向市场时,交易者要选择好最佳时机,特别是要对这个市场情况会持续多久做出精确的判断,必须注意,现货价格和近期合约的价格比远期合约价格高出多少并无上限。在正向市场中可能发生的套利行为在反向市场上并不成立,因为买入近期交至远期会发生亏损。